Egy ábrába tette a legutóbbi bankválságokat az IMF, érdekes eredményre jutottak

ElemzésekKözel egy évvel ezelőtt az 1856-ban alapított, 540 milliárd dolláros eszközállományával globálisan rendszerszintű bank, a második legnagyobb svájci hitelező, a Credit Suisse csődbe ment, és eladták az UBS-nek. Az Egyesült Államokban a Silicon Valley Bank, a Signature Bank és a First Republic Bank nagyjából ugyanebben az időben, az infláció megfékezését célzó kamatemelések közepette ment csődbe.

Az együttesen 440 milliárd dolláros eszközállományukkal ezek voltak a második, harmadik és negyedik legnagyobb bankcsődök a Szövetségi Betétbiztosítási Társaság történetében a nagy gazdasági világválság idején történt megalakulása óta.Ez a banki zűrzavar a globális pénzügyi válság óta a legjelentősebb próbája volt annak, hogy a túl nagy bankok csődbe jutásának véget lehet-e vetni, ha a pénzügyi stabilitás megőrzése és az adófizetők védelme mellett szanálható egy rendszerszintű bank - írják az IMF közgazdászai a bankválságokról szóló elemzésükben.

Bár jelentős előrelépés történt, további munkára van szükség - állípítják meg.

Egyrészt a hatóságok tavalyi intézkedései sikeresen elkerülték a mélyebb pénzügyi zavarokat, és a pénzügyi stabilitási mutatók a legtöbb intézmény esetében folyamatos ellenállóképességet jeleznek.

Ráadásul a globális pénzügyi válság során bekövetkezett számos csőddel ellentétben ezúttal jelentős veszteségeket osztottak meg a csődbe jutott bankok részvényeseivel és néhány hitelezőjével.

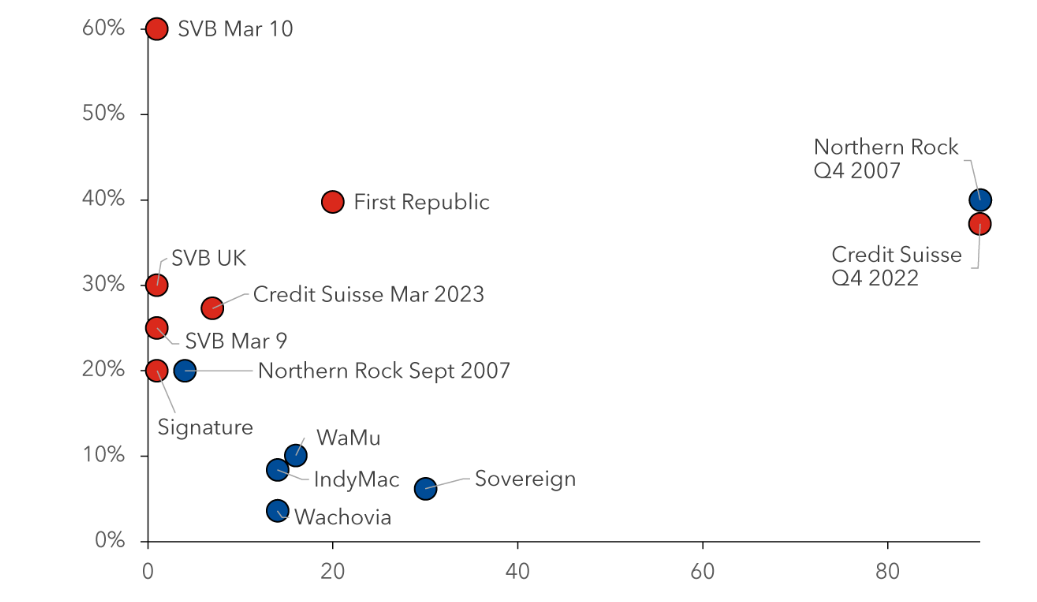

Az IMF ábrája mutatja, hogy a betétkivonás mértéke (függőleges tengely) és a bankválság napjainak a száma (vízszintes tengely) hogyan aránylik egymáshoz: a betétkivonás sokkal gyorsabb volt a tavaly bajba jutott bankok esetében, mint a 2008-as pénzügyi válság idején.

A hatalmas hitelezői roham közepette a Credit Suisse felvásárlását állami garancia és a svájci gazdasági teljesítmény negyedének megfelelő likviditás támogatta. Bár az állami támogatást végül visszaszerezték, az igen jelentős költségvetési kockázattal járt, és egy nagyobb, rendszerszintű bankot hozott létre.

A Credit Suisse tulajdonjogának átruházására vonatkozó állandó szanálási hatáskörök alkalmazása - a részvényesek és hitelezők kimentése után - ahelyett, hogy az egyesülés végrehajtásához a sürgősségi jogszabályokra támaszkodtak volna, a Credit Suisse részvényesei teljes mértékben megsemmisültek volna, és a közpénzekből nyújtott támogatás esetleg kevesebb lett volna.

Az Egyesült Államokban a hatóságok a likviditási támogatáshoz szükséges biztosítéki követelmények enyhítése mellett rendszerszintű aggályokra hivatkozva kivételt tettek, amely lehetővé tette a két csődbe ment bank összes betétjének védelmét.

Ez jelentősen megnövelte a betétbiztosítók költségeit, amelyeket idővel vissza kell majd téríteni az iparágtól. Még a nagyon nagy és kifinomult betétesek is védelemben részesültek - nem csak a biztosítottak.

Az egy évvel ezelőtti amerikai bankválságról, és az ahhoz vezető szarvashibákról ebben az elemzésünkben olvashat részletesebben.

Eltérő tanulságok

A Credit Suisse betétesei az elhúzódó irányítási és kockázatkezelési hibák után elvesztették bizalmukat.

Az Egyesült Államokban a csődbe jutott bankok kockázatos üzleti stratégiát követtek, és nem megfelelő kockázatkezelést alkalmaztak. A felügyelőknek mindkét esetben gyorsabban kellett volna cselekedniük, és határozottabban és határozottabban kellett volna fellépniük.

A felügyeleti megközelítések nemrégiben végzett felülvizsgálatából kiderült, hogy a cselekvésre való képesség és akarat továbbra is kritikus fontosságú, és hogy a pénzügyi szektor erőteljes lobbijának nem egyértelmű mandátumai, illetve nem megfelelő jogi hatáskörei, erőforrásai és függetlensége is akadályokat okozhat.

A politikai döntéshozóknak jobban fel kell hatalmazniuk a bankfelügyeleteket, hogy szükség esetén időben és felhatalmazással tudjanak cselekedni.

Még a kisebb bankok is rendszerszintűnek bizonyulhatnak. A felügyeleti és szanálási hatóságoknak megfelelő helyreállítási és szanálási tervezést kell biztosítaniuk a szektor számára. Ennek ki kell terjednie azokra a bankokra is, amelyek nem minden körülmények között, de bizonyos körülmények között lehetnek rendszerszintűek.

Ez volt a legutóbbi, az Egyesült Államokra vonatkozó pénzügyi ágazati értékelő programunk egyik fő ajánlása.

A szanálási rendszereknek és a tervezésnek megfelelő rugalmasságra van szüksége.

A politikai döntéshozóknak biztosítaniuk kell, hogy a szanálási szabályok és tervek elég rugalmasak legyenek a pénzügyi stabilitási kockázatok és az adófizetők érdekeinek egyensúlyához. Bizonyos körülmények között - például egy rendszerszintű pénzügyi válság elkerülése érdekében - továbbra is szükség lehet kormányzati támogatásra.

Az IMF munkatársai például az euróövezetre vonatkozóan a rendszerkockázattal egyenértékű kivételt javasoltak. Miközben a hatóságoknak továbbra is az "A" tervet kell követniük, a csőd időpontjában fennálló konkrét körülményeknek megfelelően rugalmasan el kell térniük attól, és például különböző szanálási eszközöket kell kombinálniuk.

A szanálás során a likviditás kulcsfontosságú. A bankok jellemzően azért mennek csődbe, mert a hitelezők elveszítik a bizalmukat, még mielőtt a mérleg tükrözné a lehetséges veszteségeket. A szanálás során a tőkepufferek helyreállítása önmagában nem biztos, hogy elegendő a bizalom helyreállításához.

A hatóságoknak további előrelépést kell tenniük abban, hogy a szanálás előtt álló bankok milyen gyorsan kaphatnak likviditási támogatást - beleértve a biztosítékok előzetes elhelyezését és a felkészültség tesztelését -, miközben a központi bankok mérlegét is védik.

Az IMF közgazdászai szerint a hatóságoknak számos országban meg kell erősíteniük a betétbiztosítási rendszereket - ahogyan azt Svájcnak is ajánlották.

Az olyan új technológiák, mint a 24/7 fizetés, a mobilbankolás és a közösségi média felgyorsították a betétforgalmat.A tavalyi csődök gyors betétkivonásokat követtek, és a betétbiztosítóknak és más hatóságoknak készen kell állniuk és gyorsabban kell tudniuk cselekedni, mint ahogyan arra jelenleg sokan képesek.

A csődbe ment amerikai bankok kiugró esetek voltak - nagyon gyorsan nőtt mérlegük, amelyet nagymértékben fedezetlen betétekből finanszíroztak.

Ha szélesebb körű fedezetet fontolgatnak, azt megfelelően finanszírozni kell. Különösen azokban az országokban, ahol a betétbiztosítást nem egy mély zsebű állam támogatja, a politikai döntéshozóknak óvatosnak kell lenniük, hogy ne terjesszék túl a betétbiztosítási fedezetet.

Ha a betétbiztosítás finanszírozásának arányos növelése nélkül a betétesek gyorsan elveszíthetik a bizalmukat.

Kiemelik: történt előrelépés, de még mindig van mit tenni a "túl nagyok a csődhöz" bankok megszüntetése érdekében.

A tavalyi bankcsődök értékes ellenőrzést jelentettek a politikai döntéshozók által a reformprogram terén elért eredményekről, és a még hátralévő feladatok irányvonalának meghatározásához - állapítják meg a Valutaalap közgazdászai.