Szarvashibák sorozata idézte elő az újabb amerikai bankválságot

MAGAz elmúlt hónapban az Egyesült Államok bankrendszere újabb válságon esett keresztül, a harmadikon fél évszázadon belül. Különbözik-e a legutóbbi az előző krízisektől, azonkívül, hogy – legalábbis ez idáig – nem tűnik rendszerszintűnek, sem országosan, sem világszinten? Mi húzódik meg a bajok mögött? Az örökös mumus, a bankszabályozás és -felügyelet csődje? Vagy netán a központi jegybank többszörösen elhibázott, tartósan követett monetáris politikája ágyazott meg a mostani bajoknak? Lehet, hogy az „eredendő bűnöket” az a Federal Reserve Board követte el, amelyet a legnagyobb törvényes felelősség terheli az amerikai pénzügyi rendszer stabilitásáért?

Az elmúlt fél évszázadban Amerika majdnem kiszámítható – másfél-két évtizedenkénti – rendszerességgel került pénzügyi válságba.

A nyolcvanas évek országos méretű takarékszövetkezeti válságát a 2008/2009-es mély pénzügyi krízis követte, amely globális mértékűvé terebélyesedett. Idén márciusban pedig több közepes nagyságú bank került a csőd szélére.

Ezek közül összeomlott két regionális pénzintézet, a kaliforniai Silicon Valley Bank (SVB) – az USA tizenhatodik legnagyobb bankja, amely tízszer akkora, mint az OTP – és a New York-i Signature Bank.

A Szövetségi Betétbiztosítási Társaság, vagyis az állami csődgondnok gyorsan bezárta őket, és ezzel nemcsak a piaci tevékenységüket állította le, de a betétesek bankrohamát is, akik pánikszerű pénzkivonással tették szinte pillanatok alatt fizetésképtelenné a két bankot.

A kaliforniai First Republic Bank is egy ideig a szakadék szélén táncolt, de úgy tűnik, hogy – a magán megabankok masszív tőkeinjekciói segítségével – elkerülheti a másik két bank sorsát.

Az amerikai pénzpiacok idegesen reagáltak a váratlan fejleményekre. Kivált a közepes bankok részvényei kerültek erős nyomás alá. Az eladási hullám következtében jóval százmilliárd dollár fölötti a részvényárfolyamokban mért eddigi számlaveszteség.

Tanulva a 2008/2009-es hibákból, az amerikai pénzügyi hatóságok villámgyorsan létrehozták a válság gyors megoldásának keretrendszerét – a betétbiztosítás méretes kiterjesztése, a Fed likviditásnövelő diszkontalapja a potenciálisan bajban lévő intézmények számára, a megabankok kisegítő magánfinanszírozása, a Fed devizacsere-ügyletei a világ legfontosabb jegybankjaival a külföldi dollárhiány megelőzésére.

Ezek hatására jelentősen csillapodott a bankrészvények eladási hulláma.

A kisbetétesek körében eleve nem alakult ki betétkivonási pánik. Az utóbbi hetek képe alapján a piacok megnyugodni látszanak, a tőzsdéken még a középméretű bankok árfolyamai is emelkedtek.

A történelmi szokással ellentétben a dollár nem erősödött a válság közepette, ami közvetett bizonyíték a válság viszonylagos korlátozottságára: a pénzpiacok külföldi szereplői nem látták szükségét annak, hogy dollárba menekítsék eszközeik eddiginél is nagyobb részét.

Szabályozási/felügyeleti hibák – most is voltak

Mi volt a bajok eredete Amerika részleges bankválságában? Kezdjük kis pénzügyi válságtörténelemmel.

Bár mindhárom pénzügyi válságban kimutathatók a súlyos bankszabályozási és -felügyeleti hiányosságok, a 2008/2009-es, globálissá szélesedő krízis utcahosszal kilóg a sorból, érdemes ezért röviden visszaidézni. Az amerikai ingatlan- és bankszektorból kiinduló súlyos zavarok fő oka a hitelpiacok, sőt az egész bankszektor szinte „vadnyugati” zűrzavara és szabályozatlansága volt.

Az uralkodó libertariánus deregulációs doktrínával összhangban nem a független bankszabályozás és -felügyelet, hanem gyakorlatilag az „önszabályozás” lett uralkodóvá a pénzügyi szektorban.

2008/2009 válsága a velejéig rossz – olykor a vakmerőség határát súroló – kölcsönzési gyakorlat válsága volt, amelyben alig számított az adósok hitelképessége. Aki akart, ingatlankölcsönhöz juthatott.

A fölöttébb kockázatos, „másodrendű” jelzálogalapú hiteleket azután egzotikus, csak a belső pénzpiaci játékosok által értett konstrukciókba, „származtatott” pénzügyi termékekbe (derivátumokba) csomagolták, s adták-vették őket a tőzsdéken. (A pénzügyi szektor Barack Obama elnöksége alatti viszonylagos szabályozatlansága mögött volt némi politika is. Obama átvette demokrata elődje, Bill Clinton politikai célját: az amerikai háztulajdonosok arányát állami támogatással – beleértve a pénzügyi szabályozórendszert – kell növelni az „amerikai álom” beteljesítése érdekében.)

A pénzügyi szektor fölöttébb rizikós működéséből egyenes út vezetett a bankok, vállalkozások és háztartások tömeges csődjéhez a 2008/2009-es recesszióban és ingatlanválságban. A több mint kétszáz éves Lehman Brothers pénzügyi óriás összeomlása és megszűnése a válság ikonikus jelképévé vált.

Dodd-Frank reformtörvény

A pénzügyi szektor súlyos működési zavaraira Washington fő válasza a 2010-es Dodd–Frank-reformtörvény volt, amely minden korábbinál szigorúbb bankfelügyeletről rendelkezett, és az ügyfélérdekeket szem előtt tartó bankári magatartást kanonizálta.

A kétpárti alapon elfogadott törvény elrendelte az 50 milliárd dollárt meghaladó vagyonú, rendszerszintű kockázatot jelentő nagybankok kötelező éves piaci nyomáspróbáját (stressztesztjét) a sebezhető pontok, a kockázatkezelés hiányosságainak kitapogatására, és annak modellezésére, hogy rendkívüli válsághelyzetben képes-e túlélésre az adott intézmény.

A törvény gyöngíteni próbálta a „kaszinóbankolást” azzal, hogy korlátozta (de teljesen nem szüntette meg) a bankok tisztán spekulatív pénzpiaci operációit a kliensek pénzével, és itt-ott betömte a szabályozási hézagokat a derivátumtermékek piacán.

Dodd–Frank kétségtelenül pozitív, stabilizáló hatással volt a bankszektorra, ám a hatás nem tartott sokáig. Donald Trump elnöksége alatt felturbózott deregulációs ideológia jelentősen felpuhította a bankok szabályozását, 2018-ban lényeges pontokon, jelentősen módosították a Dodd–Frank-törvényt.

Az olyan, közepes méretű intézmények, mint a most egzisztenciális válságba került bankok, mentesültek a Fed szigorú, rendszeres felvigyázása alól. Túl nagy tehertétel ez számukra – hangzott az érvelés.

Mint legfelső felügyeleti szerv a Fed 2018/2019 után az emelt szintű éves stresszteszteket csak a rendszerkockázatot képező – „too big to fail” – megabankokon (JPMorgan, Bank of America, Citigroup, Wells Fargo stb.) hajtotta végre kötelező módon.

A törvénymódosítás formálisan nem szüntette meg a Fed felvigyázó szerepét a kisebb bankoknál. Az SVB például kapott figyelmeztető leveleket a kockázatkezelés hiányosságairól a San Francisco-i Fed-től, de a javaslatok figyelmen kívül hagyását a felügyelő hatóság nem szankcionálta, a banknál jórészt minden maradt a régiben következmények nélkül.

(A körzeti Fed-ellenőrök elnéző magatartásával kapcsolatban születtek nehezen bizonyítható politikai magyarázatok: van például olyan feltételezés, miszerint az SVB-t védte az a tény, hogy sztár-státuszú finanszírozója volt a Demokrata Párt felé húzó Szilícium Völgynek.) A szakzsargon „szabályozási hibának” nevezi ezt az elnéző magatartást.

E „hibához” sorolható továbbá a szabályozási rendszer széttöredezettsége: a Fed mellett tucatnyi más kormányszervezetnek van valamilyen szabályozási jogköre, a sok bába között olykor elvész a gyerek.

Az „eredendő bűn”: hibás monetáris politika

A Fed-et Washington az 1907-es amerikai bankpánik után hozta létre a pénzügyi stabilitás fő őrének. A központi jegybank nem mindig felelt meg a kitüntetett szerepnek, legtöbbször a bankszabályozási és -felügyeleti hiányosságok miatt.

A mostani, látszólag lecsengőben lévő válságnak azonban alapvetően a Fed évek óta felelőtlenül követett, száguldó inflációt kiváltó, ultralaza monetáris politikája készítette elő a talajt. A fölöttébb alkalmazkodó, „könnyű pénz”-politikát a jegybank különösen azután forszírozta, hogy 2018-ban Donald Trump elnök Jeromy Powellt nevezte ki a szervezet elnökének (aki ugyan republikánus párti, de nem valószínű, hogy a párthovatartozás a személyes karriercéloknál jobban befolyásolta volna kritikus monetáris politikai döntéseit).

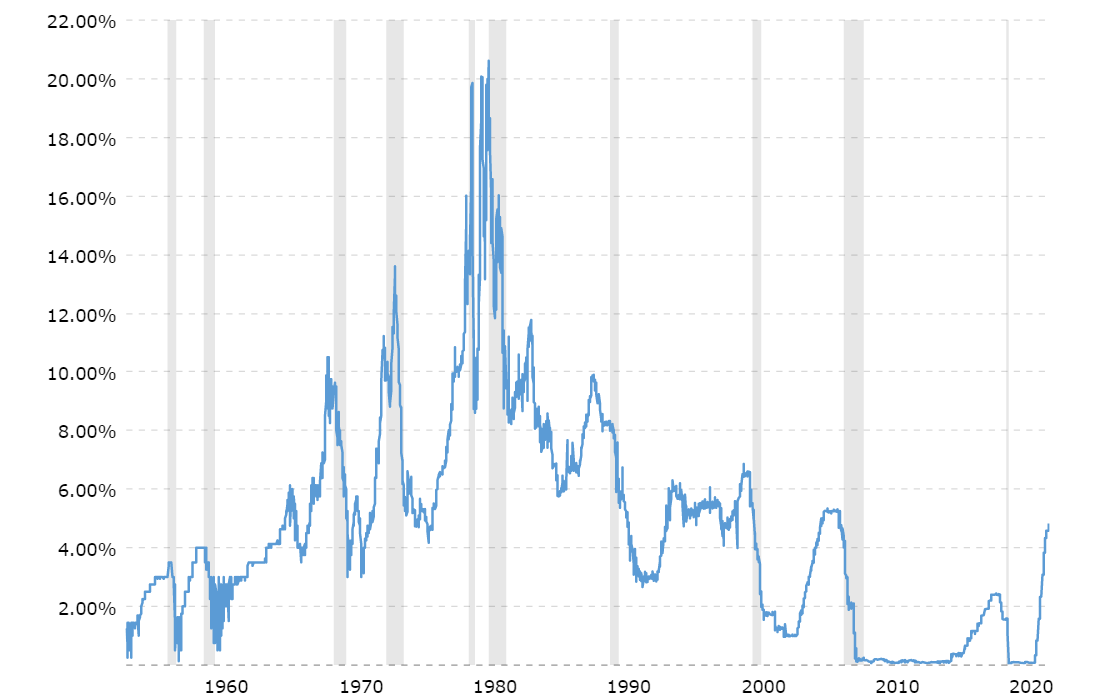

A Fed alapkamat változása

A Covid-járvány 2020 elejei kitörése óta a Kongresszus összeségében 6 billió dollárra rúgó gazdasági mentőcsomagot hagyott jóvá, ami nyolcszorosa (!) a járvány miatt kiesett GDP-nek. A nyakló nélküli költekezésből fakadó inflációs és makroprudenciális kockázatokra való figyelmeztetés helyett a Fed fenntartás nélküli támogatásáról biztosította a futószalagon érkező, túlméretezett kormányzati csomagokat.

Powell szükségtelenül tett ígéretet arra, hogy a „mennyiségi enyhítés” (QE) égisze alatt „annyi kincstárjegyet és jelzálog fedezetű kötvényt fogunk vásárolni, amennyire csak szükség lesz.”

A Fed tartotta a szavát: 2020 nyarától havi 120 milliárd dollárt kitevő, masszív kötvényvásárlási programja a friss pénzkibocsátás olyan mértékű felfutásához vezetett, amelyhez hasonlóra a második világháború óta nem volt példa. (A QE-t a Fed 2022 tavaszán – túlzottan későn – vezette ki, s váltott át az év nyarán a „mennyiségi szigorításra”.)

Ezekkel a vásárlásokkal a Fed lett a kormányzati kötvénypiac sztárja, miközben eszközvagyona ugrásszerűen megnőtt. A masszív likviditásteremtés mesterségesen alacsonyan tartotta a kamatlábakat, enyhítve a szövetségi kormány adósságfizetési terheit, s lovat adva újabb, költekező programok alá. A Fed egyre inkább úgy viselkedett, mint egy kereskedelmi bank, nem úgy, mint a nemzeti (sőt a nemzetközi) pénzügyi stabilitásért különleges felelősséget viselő jegybank.

Itt is felmerül a Fed kompromittálódott politikai függetlenségének kérdése. A Biden-kormány által a pandémia okán életbe léptetett, de – politikai célból – túldimenzionált mentőcsomagok mögött részben a 2020-as választás kampánytaktikai szempontjai húzódtak meg. Ezeket a Fed-nek elővigyázatosan látnia kellett volna, de inkább a figyelmen kívül hagyást választotta, amivel a kormány ultraliberális – „a költségvetési hiány és adósságnövekedés nem számít” – fiskális politikája támogatójának szegődött.

A túlzott likviditásból származó esetleges inflációs hatásokra egyes kommentátorok – köztük Lawrence Summers volt pénzügyminiszter és a Wall Street Journal – kívülről figyelmeztették a Fed-et, de mindhiába. Pedig a Fed törvényben szentesített missziója az árstabilitás biztosítása (a másik a maximális foglalkoztatás elősegítése, amelyre – úgy tűnik – a Powell-i Fed a fő hangsúlyt helyezte).

Fed: „Nem ismerjük az inflációt”

A Fed kamatpolitikájában a legnagyobb hiba az volt, hogy Powell visszafordította elődje, Janet Yellen fokozatos kamatemelési kurzusát, amelynek eredményeként a 2008/2009-es válság óta nulla-közeli szinten tartott alapkamat 2016 elejétől 2019 nyarára apró lépésekkel 2,4 százalékra emelkedett.

Ez a korrekció már rég esedékes volt a természetellenesen hosszú ideig érvényben lévő hiperalacsony alapkamat piactorzító hatásai miatt. Közeledett azonban a 2020-as elnökválasztás.

Trump elképesztően nyílt politikai nyomására Powell komoly ellenállás nélkül beadta a derekát. A gazdasági növekedés Trump által követelt élénkítése érdekében az alapkamat ismét a nullához közeli zuhant vissza a választási év tavaszára. Ehhez hasonló monetáris politikai pálfordulásra lámpással is nehéz lenne hasonló példát találni, talán Törökország kivételével. Ennyit a Fed politikai függetlenségéről Powell elnöksége alatt.

A Fed további látványos hibája a 2021-ben begyorsult infláció természetének alapos félreértése volt, ami azért meglepő, mert a szervezetnek komoly inflációelemző apparátusa van. Powell és más Fed-vezetők magabiztosan a járvány miatt a globális termelési láncokban bekövetkezett szűk keresztmetszetek „átmeneneti árfelhajtó hatásokról” beszéltek.

Amelyeket szerintük a piacok rövid időn belül automatikusan korrigálni fognak és az áremelkedés magától visszatér a Fed által kívánatosnak vélt két százalék-körüli sávba.

Powell csak 2021 végén eszmélt rá a téves előrejelzésre, de akkor már késő volt. A fogyasztói árak évi emelkedése az 2020-as 1,4 százalékról 2021-ben 7,5 százalékra, 2022-ben pedig további 6,5 százalékra ugrott fel, ami több mint háromszorosa a Fed által kívánatosnak tartott árnövekedésnek. Powell ekkor mondta: „Még a Fed-nél sem ismerjük az infláció valódi természetét, jobb ha elfeledjük az átmeneti infláció elméletét.”

Ám Powell ezzel korántsem ismerte be teljesen a Fed inflációgerjesztő felelősségét a természetellenesen hosszú ideig szuperalacsonyan tartott irányadó kamat és a gigantikus léptékű „mennyiségi enyhítés” likviditás-cunamija miatt.

Márpedig kiváltképp a monetáris politika eme „eredendő bűnei” ágyaztak meg Amerika legújabb, pillanatnyilag részlegesnek tűnő bankválságának.

A bankszabályozási és -felügyeleti fogyatékosságok nem önmagukban, hanem ezzel a monetáris politikai mélyháttérrel vezettek végzetes, egzisztenciális válsághoz a most bajba jutott amerikai pénzintézményeknél.

Vaskos kamat-sokkterápia

Az elhibázottan késve megindított inflációellenes politika jegyében az elmúlt egyéves időszakban a Fed valóságos kamat-sokkterápiának vetette alá az amerikai bankok többségét.

Főleg azok a kis és közepes kategóriájú bankok szenvedtek a sokktól, amelyek eszközállományában magas volt a hosszú lejáratú kincstárpapírok és államilag garantált, jelzálog fedezetű kötvények aránya. Kisebbfajta csoda, hogy – legalábbis eddig – csupán három közepes bank (a leggyengébb láncszemek?) került egzisztenciális válságba.

Az SVB e tekintetben is utcahosszal kilógott a sorból, mivel a bankvezetés nem érzékelte a bukásban döntő szerepet játszó tényt: az eszközportfólióban kiugróan magas súlyt tettek ki a hosszú futamidejű, fix kamatozású állam- és jelzálog fedezetű kötvények. Ezeket az SVB a nála elhelyezett rövid távú betétekből vásárolta, amelyek után kisebb kamatot fizetett, mint amennyit a kötvényekért kapott. Az esetleges jelentős kamatváltozásokkal szemben a bank nem biztosította be magát fedezeti ügyletekkel.

Időben szétterített alapkamat-emeléssel (és hathatósabb bankfelügyelettel) nagy valószínűséggel elkerülhető lett volna a bankválság, amelynek kirobbanása előtt maga Jerome Powell figyelmeztett: „a monetáris politikának ok-okozati láncolata van, a kamatemelések döntően befolyásolják, megnehezítik a pénzpiaci szereplők életét”. Csak egyet nem mondott ki fekete-fehéren: a hirtelenül égbe szökő kamatláb bankválsághoz vezethet – vezetett is.

Márpedig kamatvonalon valóságos földrengés következett be azzal, hogy – inflációellenes keresztes hadjáratának jegyében – a Fed az alapkamatot a tavaly tavaszi nulla-közeli szintről mára 5 százalékra tornázta fel. Miért volt ez végzetes például az SVB számára? Egyszerű pénzügyi összefüggés miatt: inverz kapcsolat áll fenn a fix kamatozású kötvények árfolyama és a kamat mozgása között. Ha a kamatlábak nőnek, a kötvények piaci ára csökken.

A hanyatló kötvényárak pedig mély lyukat ütöttek az SVB pénzügyi mérlegén, amit a süllyedő bank nem tudott friss tőkeinjekciókkal betömni, részvényei bezuhantak, a betétesek pánikszerűen vonták ki a pénzüket. A klasszikus bankrohamtól csak annyi volt az eltérés, hogy – a digitális bankolás és a közösségi médiák következtében – az összeomlás villámgyorsan zajlott le.

Előremutató tanulságok

Amerikából követve az eseményeket úgy látom, hogy az elmúlt hónap olykor viharos fejleményei azt sugallják, hogy ezúttal nem a 2008/2009-eshez hasonló, rendszerszintű bankválságról van szó.

Természetesen lehetnek újabb meglepetések, mert a még mindig többszáz milliárd dollárra rúgó nem realizált (virtuális) részvényárfolyam-veszteségből származhatnak újabb, tényleges banki veszteségek és bedőlések. A tizenöt évvel ezelőtti krízis fő kiváltó oka a pénzügyi szektor szabályozórendszerének végzetes, szerkezeti meghibásodása volt.

Ezúttal az alapvető ok a Fed tartósan elhibázott, gigantikus kamatsokkot előidéző monetáris politikája volt, amely alatt a bankrendszer leggyengébb – szigorú felvigyázás alá nem eső – láncszemei elszakadtak. Szerencsére a korlátozott válság következményei most könnyebben kezelhetők, annál is inkább, mivel a krízis nem terjedt át a globális pénzügyi rendszerre a fertőző vírus sebességével.

Történjék bármi az elkövetkező hónapokban, egy dolog szinte biztosra vehető: az amerikai bankrendszer mostani részleges zavarai – főként a hitelnyújtás várható szűkülésén keresztül – tovább növelik az amerikai és egy esetleges globális recesszió valószínűségét. Különösen azután, hogy – válsághangulat ide vagy oda – a Fed március 22-én nem habozott: 5 százalékra növelte az irányadó kamatlábat, s nem zárta ki a további emelések lehetőségét.

Fél évszázadon belül az Egyesült Államok harmadszor sodródott pénzügyi válságba. A legnagyobb nemzeti pénzügyi rendszert és a legfontosabb kulcsvalutát birtokló országtól többet vár a világ. A nemzetközi pénzügyi stabilitás az egyik legértékesebb „globális közjószág”, amiért Amerikát különleges felelősség terheli. Az újabb amerikai válságok megelőzéséhez elkerülhetetlenek a mély pénzügyi reformok, beleértve a központi jegybankot, amelyet szerintem a fő felelősség terheli a bankrendszeri zavarokért.

Az utóbbiak potenciálisan alakulhattak volna sokkal rosszabbul is. De lehetőséget ad-e komoly bankreformokra Washington végletesen megosztott politikai rendszere?

Térjünk erre vissza, amikor a mostani vihar pora már elült és világosabban lehet látni az elkerülhetetlen változások körvonalait – egyesek már új rendszert vizionálnak, sőt követelnek.

A szerző a Világbank volt vezető közgazdásza.