Erős számokat hozott az MKB a harmadik negyedévben

ElemzésekLendületes hitelállomány növekedés mellett kétszámjegyű eredménybővülést produkált az MKB Csoport a harmadik negyedévben. Az MKB sajáttőke arányos megtérülése és tőkemegfelelése továbbra is magas. A 90 napon túl késedelmes hitelek állománya mérséklődött, amiben a kedvező makrogazdasági tendenciáknak és a meghosszabbított hiteltörlesztési moratóriumnak egyaránt szerepe van. A moratóriumban való részvételi arány a bruttó hitelállomány 2,5 százalékára süllyedt. Vállalati és kkv oldalon erős a kereslet a Széchenyi GO! termékek, illetve az MFB hitelei és a Növekedési Kötvényprogram iránt.

Az MKB Csoport közzétette a harmadik negyedéves gyorsjelentését, melyet Ginzer Ildikó, Üzleti és általános vezérigazgató-helyettes mutatott be sajtótájékoztató keretében.

Az MKB Csoport a növekvő inflációs nyomás, emelkedő hozamkörnyezet és fokozódó piaci bizonytalanság mellett is eredményesen zárta a harmadik negyedévet.

Az eredményt nagymértékben támogatta a jelentősen bővülő ügyfélportfolió stabil jövedelmezősége és minősége, miközben az emelkedő hozamkörnyezet pozitívan hatott a teljes átfogó eredményre.

Harmadik negyedév

Az MKB Csoport korrigált konszolidált adózás utáni nyeresége a harmadik negyedévben éves alapon 12,1 százalékkal 17,4 milliárd forintra nőtt.

A bruttó bevétel egy év alatt 13,2 százalékkal 31,1 milliárd forintra emelkedett.

A nettó kamateredmény 39,5 százalékkal, a nettó jutalékeredmény 6,3 százalékkal volt magasabb. A javuló eredményt az ügyfélhitel-állomány növekedése és a kamatkörnyezet emelkedése egyaránt segítette.

Működési költségek

A működési költségek 27 százalékkal 12,7 milliárd forintra ugrottak a harmadik negyedévben. A korrigált költség/bevétel arány ezzel párhuzamosan 41 százalékra emelkedett.

Alapvetően az integrációs feladatok, üzleti fejlesztések és a törvényi megfelelési projektek okozzák a költségek növekedését.

Kamatmarzs

A jegybanki kamatemelések egyelőre csupán minimálisan érzékeltetik a hatásukat. A nettó kamatmarzs a harmadik negyedévben mindössze 0,1 százalékponttal emelkedett 1,7 százalékra.

Megtérülés

A sajáttőke arányos megtérülés kismértékben romlott, 27,2 százalékra süllyedt az egy évvel ezelőtti 30,4 százalékról. A mutató azonban még így is meglehetősen magasnak mondható.

A korrigált egy részvényre jutó eredmény 696 forintra emelkedett a harmadik negyedévben az egy évvel korábbi 620 forintról.

Kiváló tőkemegfelelés

A bank tőkemegfelelése továbbra is rendkívül erős. A tőkemegfelelési mutató 16,8 százalékon áll.

Hitelek

Az ügyfélhitelek a harmadik negyedévben 1204 milliárd forintra nőttek, amely éves alapon 17,3 százalékos emelkedésnek felel meg. Ez nagymértékben hozzájárult a bankcsoport magasabb profitabilitásához.

Az ügyfélbetétek még lendületesebben, 28,3 százalékkal bővültek mintegy 2031 milliárd forintra.

Ennek eredményeképpen a hitel/betét arány 6,5 százalékponttal 61,4 százalékra mérséklődött, vagyis bőven van még tere a hitelezés jövőbeli bővülésének.

Késedelmes hitelek

A 90 napon túl késedelmes hitelek állománya 0,9 százalékponttal 1,1 százalékra csökkent. A javulásban a kedvező makrogazdasági tendenciáknak és a meghosszabbított hiteltörlesztési moratóriumnak egyaránt szerepe van.

A stabil portfólió minőség 0,7 milliárd forint hitelkockázati költség feloldást tett lehetővé a harmadik negyedévben.

Moratórium

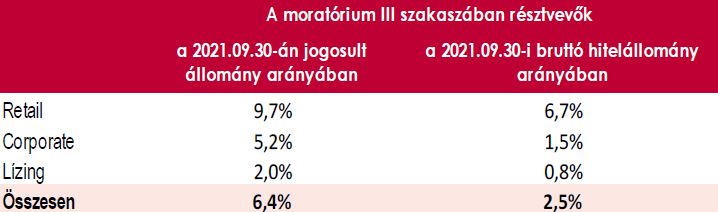

Október végéig 2238 ügyfél jelezte részvételi szándékát a célzottan meghosszabbított hiteltörlesztési moratóriumban.

Ez alapján a részvételi arány mindössze a bruttó hitelállomány 2,5 százalékára süllyedt.

A legnagyobb arányban a lakossági fedezett hiteladósok igényelték a részvételt. Ezen hitelek 8,5 százaléka maradt a moratóriumban.

Moratóriumban való részvétel kategóriánként

Forrás: MKB Bank

Retail üzletág

A tavalyi évhez képest jelentősen bővült a fedezett hitelek folyósítása. A fedezetlen hitel folyósítást elsődlegesen a személyi kölcsönök iránti érdeklődés határozta meg, míg a Babaváró hitelek iránti kereslet csökkent.

Kiemelkedő növekedés figyelhető meg mind a hitelállomány mind a lakossági megtakarítások esetében. Előbbi 9,2 százalékkal, utóbbi 15,8 százalékkal bővült éves alapon.

Emellett a teljes ATM hálózatban implementálásra került a készpénz befizetési funkció.

Vállalati üzletág

Az NHP Hajrá kifutását követően a Széchenyi GO! termékek továbbra is kedvező alternatívát jelentenek a KKV ügyfelek számára, jelentős az érdeklődés a vállalati szegmensben a termék iránt. Ezenkívül változatlanul jelentős a kereslet az MFB, NKP termékek iránt.

Kedvező továbbá, hogy a közép- és nagyvállalati szegmensben alacsony a meghosszabbított hitelmoratóriumban való részvétel.

Lízing üzletág

A harmadik negyedévben a magyarországi gépjármű finanszírozási piacon is érezhetővé váltak azok a nemzetközi trendek – chip hiány, ellátási láncok lassulása – amelyek megtörték a folyamatos állománybővülést.

A MKB piaci pozíciója ugyanakkor stabil: az új kihelyezéseket tekintve a Magyar Lízingszövetség adatai alapján 2021-ben is stabilan a három legnagyobb szereplő között végzett.

Szeptembertől elérhető a Széchenyi Kártya Újraindítási Program keretében indított Széchenyi Lízing GO! termék is.