Erősödő szembeszélben kamatot tartott az MNB

ElemzésekNem változtatott a kamatlábakon az MNB a mai kamatdöntő ülésén. A támogató hazai pénzpolitika jó eséllyel hosszú ideig velünk maradhat. Kockázatot jelentenek ugyanakkor az emelkedő amerikai és német kötvényhozamok és a fokozódó nemzetközi inflációs félelmek. Megnyugtató másfelől, hogy az elmúlt napokban az Európai Központi Bank felpörgette a kötvényvásárlásait, illetőleg várakozásai alapján továbbra is a gyengébb belső kereslet inflációcsökkentő hatása dominálhat az eurózónában. 3 órától sajtótájékoztatót tart a jegybank vezetése, Matolcsy György jegybankelnök részvételével.

A Magyar Nemzeti Bank a várakozásoknak megfelelően nem változtatott a kamatkondíciókon. Az alapkamat 0,60 százalékon, az egynapos betéti kamatláb -0,05 százalékon, az egynapos és az egyhetes fedezett hitelkamatláb pedig 1,85 százalékon maradt.

Kilátások

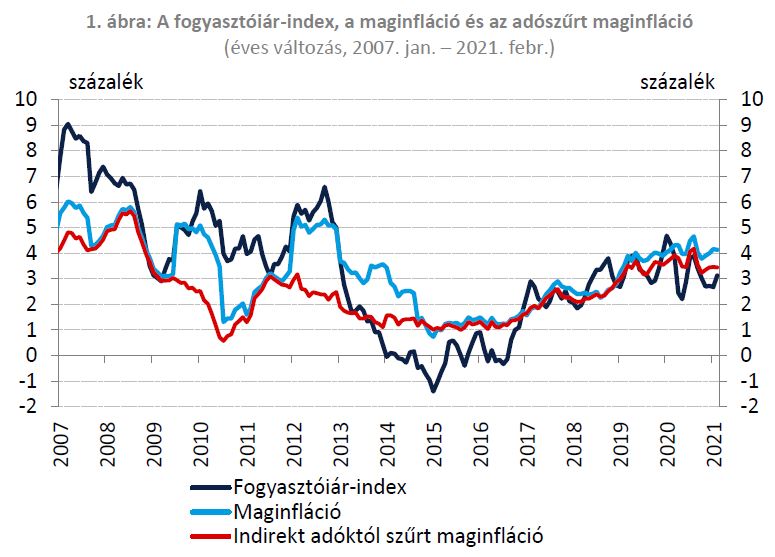

Az alacsony kamatkörnyezet várhatóan tartósan velünk maradhat. Az infláció és a jegybank által kiemelten figyelt adószűrt maginfláció az idei év egészében enyhén 3 százalék felett alakulhat. A jövő évtől pedig fokozatosan visszasüllyedhetnek a mutatók 3 százalék közelébe.

Idén tavasszal átmenetileg 4 százalék környezetébe ugorhat a fogyasztói árindex, ami alapvetően a magasabb olajárakra vezethető vissza és nem tartós belső keresleti folyamatokra.

Ennek fényében a Magyar Nemzeti Bank a várakozásaink szerint az idei évben fenntartja a támogató intézkedéseit és nem emel érdemben kamatot sem.

A fogyasztói árindex az év elején visszafogott szinteken mozgott, illetőleg megnyugtató, hogy a középtávú inflációs várakozások is 3 százalék közelében tartózkodnak.

Forrás: MNB

Kockázatok

A széleskörű vakcina-beszerzésnek köszönhetően Magyarországon jóval korábban megvalósulhat a gazdaság újranyitása, mint más uniós országban.

A koronavírus által leginkább érintett szolgáltató szektorban, valamint a turizmus, vendéglátás ágazatokban tevékenykedő cégek jelenleg kisebb létszám mellett működnek. Amennyiben gyorsan sor kerül az újranyitásra, az kapacitáshiányhoz, bérinflációhoz és áremelésekhez vezethet. E forgatókönyv megvalósulása megemelné az inflációs és a maginflációs mutatókat.

Ilyen esetben a jegybank vélhetően a 0,75 százalékos egyhetes betéti kamatlábak megemelésére kényszerülne. Ennek mértékbe azonban jó eséllyel mérsékelt lenne.

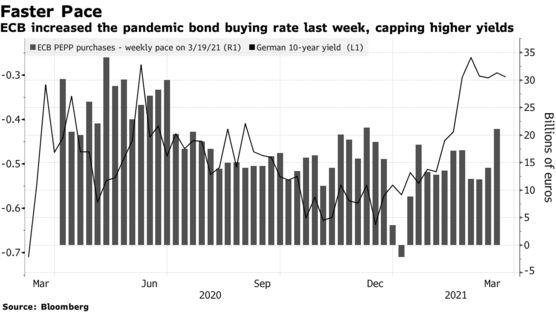

Másik kockázat a kötvénypiaci hozamok alakulása. Az Egyesült Államokban az elmúlt hónapokban meredeken emelkedett a hosszú lejáratú kötvények hozama a növekvő inflációs félelmek miatt. Ez a folyamat világszerte felfelé tolta a kötvényhozamokat.

Az eurózóna inflációja egy éves csúcsra, azaz 0,9 százalékra ugrott idén januárban és februárban, bár továbbra is messze elmarad a Európai Központi Bank 2 százalékos céljától. Következésképpen a német kötvényhozamok is emelkedni kezdtek, ami szintén felfelé tolja a régiós kötvényhozamokat.

A fenti folyamatok hatására meginoghat a nemzetközi kockázati étvágy, ami a forint gyengülését eredményezheti. Amennyiben felerősödik a folyamat, abban az esetben a Magyar Nemzeti Bank az inflációs várakozások hűtése és a befektetői bizalom erősítése érdekében kamatemelésre, illetve a likviditás szűkítésére kényszerülhet.

Megnyugtató ugyanakkor, hogy az Európai Központi Bank (EKB) az elmúlt időszakban fokozta a kötvényvásárlásainak ütemét a hozamok mérséklése érdekében.

Az EKB 21,1 milliárd eurónyi állampapírt vásárolt az elmúlt hét során, mely meghaladja az azt megelőző heti 14 milliárdot és az átlagos 18 milliárd eurós vásárlási szintet.

Európai Központi Bank heti kötvényvásárlásai, milliárd euró (jobb tengely); német 10 éves kötvényhozamok (bal tengely)

Forrás: Bloomberg

Emellett az Európai Központi Bank szerint középtávon továbbra is a gyengébb belső kereslet inflációcsökkentő hatása dominálhat. Emiatt az importált infláció az elkövetkezendő időszakban is mérsékelheti a hazai árdinamikát.

Kötvényvásárlások

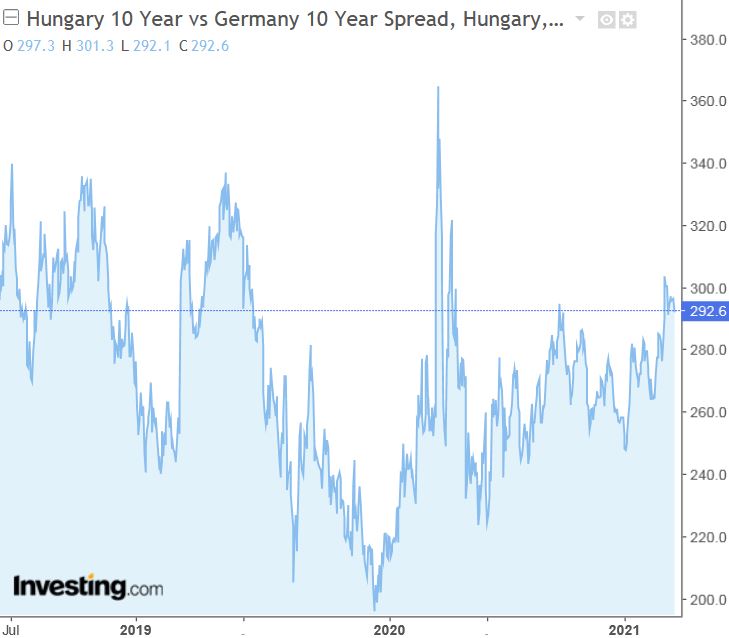

A nemzetközi hozamemelkedéssel szemben nem tud tartósan szembe menni az MNB. Komoly érdem azonban, hogy a jelenlegi környezetben szűken tartotta a Magyar Nemzeti Bank a 10 éves német és magyar kötvények közötti hozamkülönbözetet.

10 éves német és magyar államkötvények közötti hozamfelár, bázispont (100 bázispont = 1 százalék)

Forrás: Investing.com

A hazai kötvénypiaci hozamok mérséklése változatlanul cél, ezáltal tartósan velünk maradhatnak a jegybanki kötvényvásárlások. Március elején a jegybank másfelől azt a döntést hozta a kötvényvásárlási programmal kapcsolatban, hogy az egyes kötvénysorozatok esetében eltörli az 50 százalékos maximális vásárlási limitet. Erre azért volt szükség, mert az MNB a hosszabb lejáratú papíroknál megközelítette a korábbi 50 százalékos vásárlási korlátot.

A limit nélkül a jegybank a kötvényvásárlásokat rugalmasan alakíthatja, ezáltal a hosszabb papírok hozamait erőteljesebben kontrollálhatja.

Nagyon megy az NHP Hajrá

A kkv szektort támogató, 2500 milliárd forint keretösszegű Növekedési Hitelprogram Hajrából már 1900 milliárd forintnyi kedvezményes hitelt igényeltek a hazai kis és középvállalkozások.

A program érdemi segítség a hazai vállalkozásoknak. A maximum 2,5 százalékos kamatozású hitel munkabér és forgóeszköz finanszírozásra, korszerűsítésre, fejlesztésre, hitel kiváltásra, cégvásárlásra, illetve új és használt tárgyi eszköz beszerzésére is felhasználható.