Tartósan velünk maradhatnak a magas kamatok, messze még az MNB hitelezési célja

ElemzésekA megugró hitelkamatok, a hitelmoratórium kifutása, a nem-teljesítő hitelállomány várható enyhe emelkedése egyaránt fékezik a lakosság GDP arányos hitelállományának bővülését. A Babaváró hitel év végi kivezetése, az egyre nehezebben megfizethető újépítésű lakások és a gyors GDP növekedés szintén fékezően hat a mutató emelkedésére.

Az MNB versenyképességi programja alapján a gazdasági növekedés támogatása érdekében 2030-ig szükséges megduplázni a háztartások és a vállalatok GDP arányos hitelállományát.

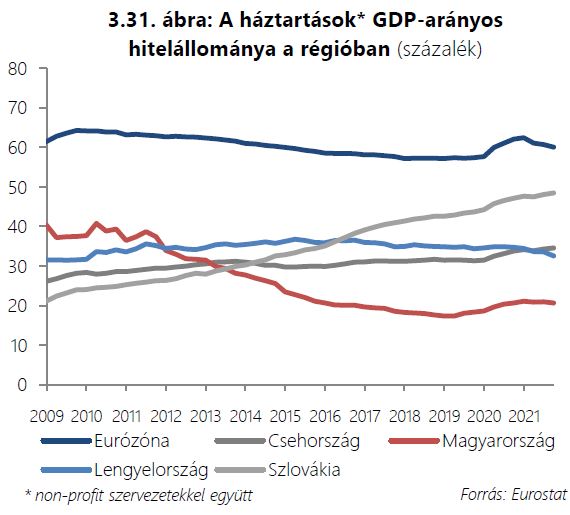

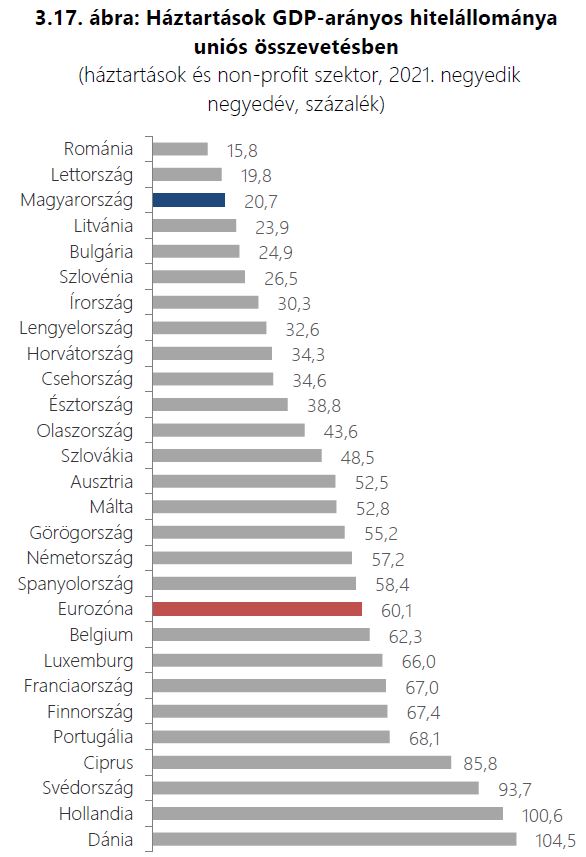

A háztartások GDP arányos hitelállománya régiós szinten és történelmi távlatban is rendkívül alacsony, megközelítőleg 20 százalék. Az uniós átlag a magyarnál háromszor magasabb, de a többi visegrádi országban is lényegesen nagyobb a mutató.

Magyarország pénzügyi fejlettsége nem indokol ennyire alacsony hitelpenetrációt.

Forrás: Pénzügyminisztérium

Az elmúlt években mind az alacsony kamatkörnyezet, mind az államilag támogatott hitelkonstrukciók segítették a hitelezés gyorsabb növekedését. Emellett a hiteltörlesztési moratórium is hozzájárult a hitelállomány bővüléséhez, hiszen az intézkedés nyomán nem kellett a havi törlesztőket fizetni, vagyis a hiteleket törleszteni.

Infláció és kamatok

Az elmúlt időszakban azonban nagyot fordult a világ. A koronavírus miatti kereslet-kínálati sokkok, majd ezt követően a háború és a szankciós politikák hatására extrém magas lett az infláció egész Európában.

A magas árdinamikára válaszul az MNB lendületes kamatemelési ciklust indított. Ez a hitelkamatok jelentős emelkedéséhez vezetett, ami nagymértékben megdrágítja a hitelfelvételt.

A 10 éves fix kamatperiódusú, 20 éves futamidejű hitelek kamatlába jelenleg megközelíti a 7 százalékot. Ez gyakorlatilag kétszer magasabb, mint amit pár évvel ezelőtt a mélyponton lehetett látni.

Az infláció ráadásul tartósan magas maradhat. Emiatt két-három évnél előbb nem várható a hitelkamatok érdemi mérséklődése. A megugró hitelkamatok és törlesztőrészletek miatt pedig jelentősen mérséklődhet a hitelfelvételi kedv.

A közel kétszámjegyű infláció ráadásul a gyors átlagbéremelkedést lényegében felemészti. A jelenlegi környezetben többen óvatosabbá válhatnak, ami szintén mérsékelheti a hitelfelvételi hajlandóságot.

Államilag támogatott hitelkonstrukciók

Az államilag támogatott hitelkonstrukciók fokozatosan kifutnak. A Babaváró hitelekből tavaly 545 milliárd forintot helyeztek ki. A konstrukció 2021 decemberében már a lakossági hitelállomány 17 százalékát tette ki.

A Babaváró hitel azonban már csak az év végéig érhető el. Egyelőre nem tudni, hogy lesz-e folytatása, és ha igen, milyen feltételek mellett.

A Babaváró hitel ilyen kedvezményes formában várhatóan nem marad fenn, ami szintén gyengíteni fogja a hitelfelvételi kedvet.

Hitelmoratórium

A többszörösen meghosszabbított hitelmoratórium idén év közepén lejár. A lakossági hitelállomány nagyságrendileg 5 százaléka vesz még részt a könnyítő intézkedésben. E hiteleket hamarosan el kell kezdeni újra törleszteni, ami ezen hitelállomány zsugorodásához vezet.

Bedőlés

Az egyre magasabb kamatkörnyezet miatt megemelkedhet a nem-teljesítő hitelállomány aránya a változó kamatozású hitellel rendelkező ügyfelek körében. Ugyanez igaz azon ügyfelekre is, akik példáéul 5 éves fix kamatperiódusú hitellel rendelkeznek, de a kamatfordulójuk a közeljövőben bekövetkezik.

A kamatstop intézkedés az év közepén lejár, így sokaknak hamarosan lényegesen magasabb törlesztőrészlettel kell szembenézniük. A hitelek esetleges bedőlése szintén mérsékli a kint lévő hitelállományt.

Itt azonban érdemes megjegyezni, hogy nagyon sokáig történelmi mélypontok közelében mozogtak a hitelkamatok. Az MNB számos alkalommal felhívta a lakosság figyelmét, hogy váltsák át a változó kamatozású hiteleiket fix kamatozású hitelekre. Ez ugyan enyhe törlesztőrészlet emelkedést eredményezett volna akkor, de most teljes mértékben védve lennének ezen ügyfelek a hitelkamatok extrém megugrásával szemben. Sokan mégsem éltek ezzel a lehetőséggel.

Lakásvásárlás

Az újépítésú lakások átlagos négyzetméterárai Budapesten egymillió forint felé emelkedtek a szakképzett munkaerő hiánya, illetve az alapanyagok, építési anyagok számottevő drágulása miatt.

Budapest legkeresettebb területein, például a második kerület panorámás, zöld részein hárommillió forintos négyzetméterárakkal is találkozni az exkluzívabb új otthonok esetében.

Ezzel a jelentős áremelkedéssel a kereslet egyre kevésbé tud lépést tartani. Az újépítésű lakások túl drágák. Emiatt sokan az olcsóbb, használt lakások irányába fordulhatnak, amihez viszont nem kell annyi hitelt felvenniük. Ez a jelenség szintén hűti a hitelkeresletet.

GDP

A magyar gazdaság 2021 egészében 7,1 százalékkal nőtt. Az idén 3,5 és 6 százalék körüli növekedést várnak a kereskedelmi bankok. A gyors GDP növekedési dinamika miatt a GDP arányos lakossági hitelállomány növekedés csak lassabban tud megvalósulni.

Tapasztalatok

Az elmúlt években ugyan megindult a lakosság GDP arányos hitelállománynak emelkedése hazánkban, a jelenlegi környezetben azonban ez a folyamat jelentősen lassulhat.

A magasabb hitelkamatok, a hitelmoratórium kifutása, a nem-teljesítő hitelállomány várható enyhe megemelkedése egyaránt fékezi a lakossági hitelállomány bővülését. A Babaváró hitel év végi kivezetése, az egyre nehezebben megfizethető újépítésű lakások és a gyors GDP növekedés szintén fékezően hat a GDP arányos hitelállomány bővülésére.

Ha az elmúlt években a „nyugodt vizeken” nem emelkedett érdemben a mutató, akkor az elkövetkezendő viharosabb években sem tűnik reális célnak a mutató megduplázása.