Leállítja az MNB az állampapír-vásárlásokat és a Növekedési Kötvényprogramot

ElemzésekAz MNB legfőbb ellensége az infláció, ezért a kamatemelések 2022-ben is folytatódnak – mondta el Virág Barnabás a jegybank sajtótájékoztatóján. Az MNB a 2020 májusában megkezdett állampapírvásárlási program lezárásáról és a vásárlások azonnali leállításáról döntött. A Monetáris Tanács kivezeti továbbá a Növekedési Kötvényprogramot is. A Magyar Nemzeti Bank elhúzódó árnyomásra számít. A ciklikus tételeket kiszűrő maginfláció 2022 egészében a 4 százalékos toleranciahatár felett maradhat.

Virág Barnabás, az MNB alelnöke kihangsúlyozta, a jegybank számára a legfontosabb az infláció és az inflációs várakozások mérséklése.

A hazai pénzpolitika új szakaszba lépett. A Monetáris Tanács két prioritás mentén folytatja a monetáris kondíciók szigorítását.

Egyrészről folytatódik a havi ütemezésű alapkamatemelési ciklus. Másrészről kiemelten fontos, hogy a pénzpolitikai eszköztár minden eleme segítse árstabilitás minél gyorsabb elérését.

Középtávon az árstabilitás elérésében meghatározó fontosságú az inflációs várakozások leszorítása a 3 százalékos jegybanki célhoz.

Virág Barnabás elmondta, az MNB a kamatemeléseket mindaddig folytatja, ameddig az inflációs kilátások 3 százalék közelében stabilizálódnak, illetve ameddig az inflációs kockázatok kiegyensúlyozottá válnak.

A Magyar Nemzeti Bank egyúttal lezárta a válságkezelő eszközeinek kivezetését.

Kamatpolitika

Az alapkamat 0,3 százalékponttal 2,4 százalékra emelkedett. Az MNB alelnöke szerint az inflációs cél elérése érdekében hosszú alapkamat-emelési ciklus indokolt.

Az alapkamat-emelések sorozata 2022-ben is folytatódik. Emellett az egyhetes betéti eszköz kamatának legalább az alapkamatéval azonos mértékű emelése indokolt – tette hozzá Virág Barnabás.

Az egyhetes betéti rátában bekövetkező lépések tartósan beépülnek az MNB alapkamat-emelési ciklusába is. Az aktuális szakasz végére az alapkamat szintje ismét összeér az egyhetes betéti rátával.

A monetáris transzmissziót erősíti az egynapos betét kamatának az alapkamattal egyező szintre történő 0,8 százalékpontos emelése 2,4 százalékra.

Így a kamatemelések a hozamgörbe legrövidebb szakaszán is érvényesülnek.

Az egynapos és egyhetes fedezett hiteleszköz kamatának 0,3 százlakpontos emelése 4,1 százalékra pedig fenntartja az MNB mozgásterét az egyhetes betéti eszköz kamatának meghatározásában. Vagyis szükség esetén tovább emelkedhet az egyhetes betéti kamatláb.

Állampapír vásárlási program

Az MNB a 2020 májusában megkezdett állampapírvásárlási programot lezárja és a vásárlásokat azonnal leállítja.

A jegybank ugyanakkor szükség esetén átmeneti és célzott állampapír-vásárlásokkal kész beavatkozni, melyekkel lényegében stabilizálná a kötvényhozamokat.

Növekedési Kötvényprogram

A Monetáris Tanács emellett a Növekedési Kötvényprogram lezárásáról döntött.

A jelenleg folyamatban lévő kibocsátói tárgyalások relizálását követően a jegybank nem vásárol újabb vállalati kötvényeket – tette hozzá Virág Barnabás.

Inflációs kilátások

A novemberi 7,4 százalékos inflációs csúcs után a fogyasztói árindex a jegybank előrejelzései alapján fokozatosan csökken.

Az infláció rövidtávú alakulását a bázis- és adóhatások kifutása, az üzemanyagárakra bevezetett árplafon és az év eleji átárazások mértéke határozza meg.

A Monetáris Tanács elhúzódó árnyomásra számít. A ciklikus tételeket kiszűrő maginfláció 2022 egészében a 4 százalékos toleranciahatár felett maradhat.

Az infláció 2022 negyedik negyedévében visszatér 4 százalék alá, majd 2023 első félévében éri el a 3 százalékos jegybanki célt.

Az infláció jövőre 4,7-5,1 százalék, 2023-ban pedig 2,5-3,5 százalék között alakulhat.

Az inflációt övező kockázatok továbbra is felfelé mutatnak.

GDP

A magyar gazdaság kilábalása élénk marad, de a növekedést a következő negyedévekben kettősség jellemzi.

2021-ben 6,3-6,5, 2022-ben 4,0-5,0, míg 2023-ban 3,5-4,5 százalék között alakulhat a GDP növekedése az MNB friss előrejelzései szerint.

A jegybank tehát rontott a szeptemberi gazdasági prognózisain, ami többek között a koronavírus újabb hullámára és a kínálati sokkokra vezethető vissza.

A folyó fizetési mérleg egyenlege a külső piacok és az ellátási láncok helyreállásával párhuzamosan gyorsan javul. Ehhez az elmúlt években kiépült új exportkapacitások is hozzájárulnak – fejtette ki Virág Barnabás.

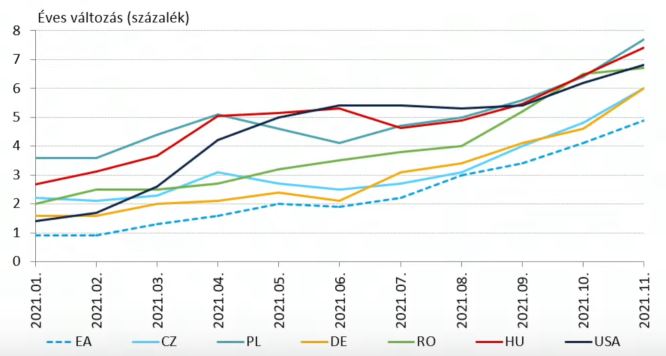

Nemzetközi inflációs kitekintő

A külső inflációs nyomás változatlanul magas és még több negyedévig velünk lehet az MNB várakozásai alapján. A környező országokban és a fejlett gazdaságokban is jellemzően 6-8 százalék közötti a pénzromlás üteme.

Az infláció alakulása nemzetközi összehasonlításban