Magyarországon bővít a Nemzetközi Beruházási Bank

ElemzésekBudapestre költözött a Nemzetközi Beruházási Bank (NBB), és ezzel létrejött az első közép-kelet európai központú fejlesztési bank. A magas hitelminősítéssel rendelkező bank régiós és hazai tevékenységének középpontjában a fenntartható, zöld beruházások, és a KKV-k támogatása áll majd, a tagállamok közötti gazdasági kapcsolatok erősítése mellett.

Stratégia és tervek

A Budapestre költözéssel a bank célja, hogy létrehozza Közép-Kelet Európa első és ezidáig egyetlen nemzetközi fejlesztési bankját közép-kelet európai székhellyel. Ezt szolgálja az a tény is, hogy az EU-tagállamoknak többségi részesedése és szavazati joga van a Nemzetközi Beruházási Bankban.

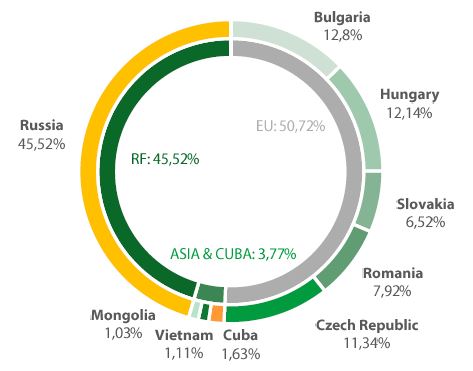

Tulajdonosi struktúra

Forrás: NBB

Mindemellett a kihelyezett hitelek több mint 50 százaléka jelenleg is EU-s projektekhez köthető, és a bank abban bízik, hogy a költözést követően ez az arány tovább növekszik Fontos megemlíteni azt is, hogy a két, vagy több EU tagállam érdekeit szolgáló integrált kezdeményezések a portfolió mintegy 35 %-át teszik ki, és az arány folyamatosan nő.

Az NBB vezetői kiemelték, hogy továbbra is a stratégiai, kiemelt területeken kívánnak befektetni.

A hangsúly a fenntarthatóságon, a zöld, megújuló energián, valamint az ilyen területen tevékenykedő KKV-k finanszírozásán lesz, a hosszútávú fenntartható fejlődés érdekében. Ami az iparágakat illeti, az infrastruktúra, energia, élelmiszer és a mezőgazdaság lesznek a fő területek hazánkban és a régióban is.

“A fenntartható és zöld kezdeményezések mellett az átláthatóság is üzleti tevékenységünk elengedhetetlen részét képezi. Egy párbeszédre kész, nyitott intézmény vagyunk. Bízunk benne, hogy a budapesti központ nem csak arra ad lehetőséget, hogy növekedjünk, hanem hozzájárulhatunk a tagállamaink nemzetgazdasági versenyképességének fejlesztéséhez is” – mondta Nyikolaj Koszov, az NBB elnöke.

Mi szólt a költözés mellett?

Az NBB egy egyedülálló részvényesi struktúrával és üzleti modellel rendelkező dinamikusan fejlődő fejlesztési bank. A budapesti központ kialakítását egyhangúlag támogatta a bank igazgatótanácsa, valamint Varga Mihály nemzetgazdasági miniszter is üdvözölte. A budapesti központ számos előnnyel jár, mind az NBB, mind a tagállamok szempontjából. Többek között könnyebb lesz a hazai és régiós vállalatok finanszírozása, új gazdasági lehetőségek nyílnak meg, tovább bővülhet a hitelportfolió, és nagyobb hangsúly kerül a fenntartható fejlődés előremozdítására is.

Milyen a bank hitelminősítése?

A három nagy nemzetközi hitelminősítő intézet nagyon kedvező besorolást adott a banknak, amely a stabil likviditási helyzetnek, a magas tőkemegfelelésnek, a diverzifikált finanszírozási forrásoknak, a fejlett kockázatkezelési rendszernek, valamint az egyes országok támogatásának köszönhető.

Forrás: NBB

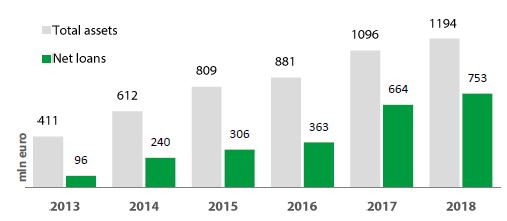

Dinamikusan növekvő hitelportfólió

Az elmúlt években egy dinamikus, ugyanakkor kiegyensúlyozott hitelportfólió növekedés volt megfigyelhető a bank mérlegében.

Forrás: NBB

A menedzsment középtávú stratégiai céljai alapján a tavalyi 753 millió eurós hitelportfólió mérete 2022-re 1200 millió euróra duzzadhat, míg a mérlegfőösszeg 1194 millió euróról 1707 millió euróra emelkedhet a következő három évben.

A dinamikus hitelkihelyezés ugyanakkor országonként eltérő iparágakban valósulhat meg, így csoportszinten jól diverzifikált, azaz több lábon áll a hitelezés. A legnagyobb súllyal szereplő iparágak a teljes hitelportfólióban az alábbiak: pénzügyi szolgáltatások, energiatermelés és szállítás, bérleti és lízing tevékenység, nagy- és kiskereskedelem, valamint a telekommunikáció.

Forrásbevonás

A Nemzetközi Beruházási Bank idén tavasszal már végrehajtott egy sikeres kötvénykibocsátást Magyarországon. Ekkor 3 éves fix kamatozású kötvényeket bocsátottak ki, melyek hozama 1,98 százalék volt, ami egy szűk 0,8 százalékponttal haladta meg az akkori magyar, azonos lejáratú államkötvények hozamát.

A kötvényekkel a Budapesti Értéktőzsdén lehet kereskedni, a kibocsátást pedig az OTP és az UniCredit Bank szervezte. A kereslet egyébként kifejezetten erős volt, ugyanis a meghirdetett 15 milliárd forintos összeg helyett közel 25 milliárd forint értékben bocsátott ki kötvényeket a társaság.

Figyelembe véve a menedzsment terveit a hitelnövekedés tekintetében, a jövőben várhatóan újabb kötvénykibocsátásra kerülhet sor, ami azonban az erősödő magyarországi jelenlét, a javuló nyereségesség és az igencsak erős hitelminősítés miatt vélhetően szűkebb kamatfelár mellett valósulhat már meg.