Digitális Fizetési Index: 10 magyar felnőtt közül 7 banki átutalással jut hozzá a jövedelméhez

PénzügyLelassult, de továbbra is folyamatos az immár negyedszerre publikált Digitális Fizetési Index növekedése Magyarországon. Paradox módon az átmenetinek tűnő fékezés is a fejlődéssel összefüggő okokra vezethető vissza: amikor számos új technológia jelenik meg egyszerre a piacon (ez volt a helyzet a tavalyi évben), a tudás mindig némi lemaradással követi a lehetőségek bővülését, ami természetesen a szektor szereplőire is új feladatokat ró az edukáció terén – a Növekedés.hu elemzése.

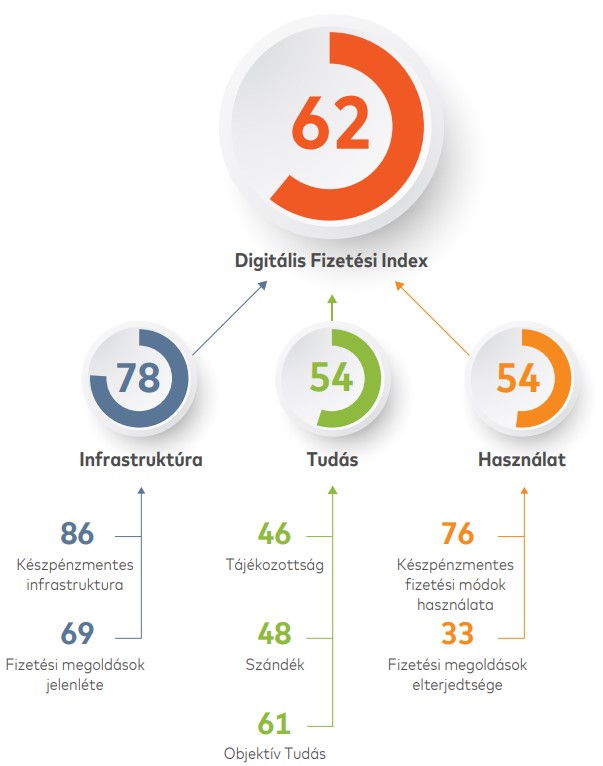

A 2023-as esztendőben 61-ről 62 pontra nőtt (az elérhető 100-ból) a Mastercard által 2020 óta minden évben összeállított Digitális Fizetési Index (Digital Payment Index, DPI) magyarországi mutatószáma.

Az index bevezetése óta a növekedés folyamatos, csupán a tempója változik időről időre a külső környezet és a piac belső logikája függvényében. 2020-tól mostanáig 11 pontot emelkedett a mutató, amely nem csupán a pénzügyi szektor fejlődését, de a teljes hazai gazdaság digitalizációjának mértékét is viszonylag pontosan jellemzi.

Gyorsulási paradoxon

Maga az index hagyományosan három pillérre – Infrastruktúra, Használat, Tudás – támaszkodik. Meglehetősen komplex jelzőszámról van szó, ami az adatgyűjtés módszertanából is következik.

Az index szerkezetének és a 2023-mas eredményeinek összegzése

A szerkesztők háromféle adatforrást használnak: az MNB és a KSH statisztikáit, a Mastercard (nyilvános források által nem közölt) fizetési megoldási arányokra vonatkozó összesített statisztikáit, illetve primer kutatásokat.

A Tudás és Használat pillérek a Mastercard által megrendelt, helyi kutatóintézetek által elvégzett kutatásokon alapulnak, a használat esetében ez kiegészül a helyi piac adataival is. (A reprezentatív kérdőíves felmérések a fogyasztók digitális fizetésekkel kapcsolatos tudatosságával és hozzáállásával kapcsolatos önértékelő kérdésekre, illetve a használatra vonatkozó objektív tesztkérdésekre kérdeztek rá a 18–69 éves korosztályban 1000 fős mintán.)

Az index 2023-as emelkedése egyértelműen az Infrastruktúra és a Használat pilléreknek köszönhető. Mindkettő két ponttal nőtt: az Infrastruktúra 76-ról 78-ra, a Használat 52-ről 54-re. Közben a Tudás pillérnél minimális, 1 pontos visszaesést jelez a mutató 55-ről 54 pontra. Ahogyan a jelenség, úgy a magyarázat is összetett. Első pillantásra csak az ellentmondás látszik: miközben a digitális pénzügyi infrastruktúra és annak használata is fejlődik, a rendszerelemekre és azok alkalmazására vonatkozó ismeretek (relatív) szintje csökken.

A paradoxon ugyanakkor – ahogyan a pillérekre vonatkozó részletes adatokból látni fogjuk – feloldható. Nemzetközi viszonylatban és Magyarországon is igaz, hogy gyorsuló ütemben emelkedik a digitális fizetést lehetővé tévő technológiák száma, amelyekre épülve egyre többféle szolgáltatás jelenik meg a piacon.

Az elérhetőség maga után von bizonyos mértékű használatot, az ismeretek elmélyüléséhez viszont idő kell: emiatt a Tudás pillér mindig bizonyos időbeli lemaradással követi az újabb megoldások megjelenését.

Az is törvényszerű azonban, hogy az átmeneti időszak után az új megoldásokra is kiterjedő tudás egyre bővülő használatot eredményez.

Ez a digitális pénzügyek örök fejlődési ciklusa: az infrastruktúra húzza magával a használatot, a használat pedig a tudást, míg végül az utóbbi válik a növekedés hajtóerejévé, egészen a következő technológiai fejlesztés megjelenéséig.

Elérjük az üvegplafont?

Az egyes pillérekre vonatkozó adatok részleteikben is alátámasztják a fenti összefüggéseket. Bár az Infrastruktúra pillérben valóban látványos a növekedés – 2020 óta 64-ről 78 pontra emelkedett az érték a digitális fizetés illetve az ahhoz tartozó technológiák terjedése miatt –, még korántsem értük el a képzeletbeli üvegplafont.

A tavalyi évben az Infrastruktúra pillér növekedésének motorját a QR-kódos fizetések, a fizetési kérelmek, valamint a viselhető okoseszközökkel zajló fizetések jelentették.

A kártyabirtokosok számára látványosan nőtt a viselhető okoseszközös fizetéshez történő hozzáférés amiatt, hogy a főbb kibocsátók elkezdték támogatni az újabb (Mi-Pay™, a Fitbit Pay™ és Garmin Pay™) rendszereket.

Ezzel szemben a kártyaadatok tokenizációja – az adott infrastrukturális lehetőségek ellenére – nem gyorsult fel érezhetően, pedig valóban egyszerű, biztonságos megoldást kínálna arra, hogy ne kelljen minden alkalommal megadni az adatokat vásárlásnál.

A magyar felnőttek immár közel 11 millió számlával rendelkeznek, és az egy felnőttre jutó bankkártyák száma is elérte az 1,1-et, de a további növekedés lehetőségére utal, hogy az utóbbi szám az EU átlagában 2,8. Ugyanilyen kétarcúság figyelhető meg a terminalizációban.

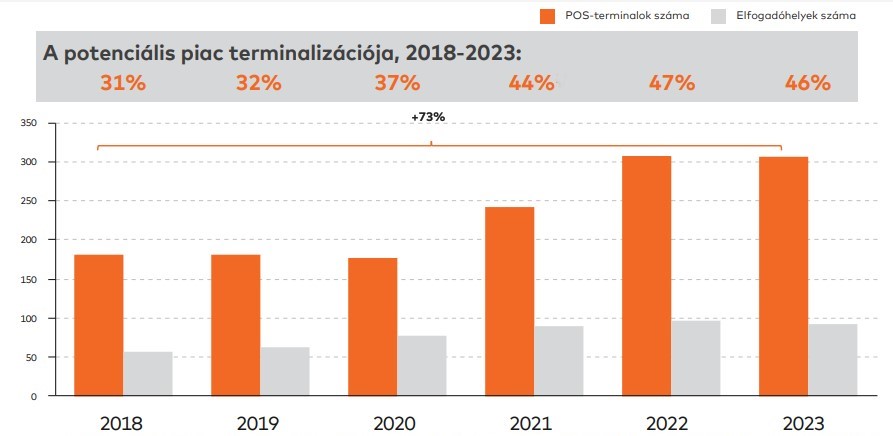

Míg Magyarország POS-terminál hálózata 2018-tól a tavalyi évig 73%-kal bővült, a kártyás fizetést elfogadó kereskedők, szolgáltatók aránya 46% körül stagnál, vagyis az adott vállalkozói-vállalkozási kör mintegy fele továbbra sem kártyaelfogadó.

Itt a mikrokereskedők és az egyéni vállalkozók, szépségszalonok, magántanárok, különféle szakiparosok kínálják a továbbfejlődés lehetőségét, amit az infrastruktúra jelenleg is biztosít, például az NFC-kompatibilis okostelefonokat POS-terminállá alakító kényelmes, költséghatékony de csak szűk körben ismert SoftPOS révén.

POS-terminálok és elfogadóhelyek száma a magyar piacon 2018 és 2023 között

Megkésett tudásfejlődés

Ahogyan fentebb utaltunk rá, a Tudás pillér változása sem volt mentes az ellentmondásoktól. Itt az index értéke 2022-höz képest kismértékben csökkent, 55-ről 54 pontra.

Ez mindenekelőtt az új, innovatív fizetési módok (például a Budapest Pay&Go szolgáltatás, a közvetlen fizetés QR-kóddal vagy megadott linken keresztül) bevezetésének köszönhető: minél nagyobb a megoldásválaszték, abszolút értékben egyre több ismeret szükséges ahhoz, hogy a tájékozottság mértéke ne csökkenjen.

A Tudás pillér esetében egyszerre két digitális szakadék is kirajzolódik.

Az egyik a hagyományos, vagyis a képzettség és gazdasági státusz szerinti elkülönülés: minél magasabban van valaki a skálán, átlagosan annál több tudással rendelkezik a digitális fizetésről – ráadásul ez a különbség évről évre nő.

A másik egy újabb választóvonal: miközben a készpénzmentes - elsősorban kártyás - fizetések elfogadottsága a stagnálás ellenére is magas, 76 pontos szinten áll a felnőtt korú magyar lakosság körében, a digitális fizetési megoldások elfogadottsága - a 2022-höz képest tapasztalt 4 pontos növekedés ellenére - csupán 33 pontot ért el, vagyis itt még bőven van tér a fejlődés előtt. Minden bizonnyal az időtényezővel is összefügg, hogy a kártyákra vonatkozó tudás a legkiterjedtebb.

Az elveszett vagy ellopott kártyák kezelésére vonatkozó ismeretek kifejezetten jónak mondhatóak, a csalásokról illetve azok lehetséges megelőzéséről kevesebbet tudnak a válaszadók.

A 2023-as DPI talán legfontosabb konklúziója szerint sürgető, hogy kellő figyelmet fordítsunk a növekvő tudásbeli egyenlőtlenségre, és olyan kampányok induljanak, amelyek szűkítik a meglévő digitális szakadékokat.

A másik megoldandó feladat az utolérés, vagyis az, hogy a Tudás pillérben felzárkózzunk a infrastrukturális lehetőségekhez.

A használat kérdőjelei

Töretlennek bizonyult a Használat pillér növekedése is, egyenletes fejlődésről azonban itt sem beszélhetünk. Bár lassan csökken, továbbra is szinte megingathatatlannak tűnik a készpénz dominanciája.

A magyar kártyabirtokosok döntően digitális fizetésre használták kártyáikat (készpénzfelvétel helyett), ennek ellenére a kártyás tranzakciók 38 százalékát továbbra is az ATM-es pénzfelvételek teszik ki.

10 magyar felnőtt közül 7 banki átutalással jut hozzá a jövedelméhez, ami másfelől azt jelenti, hogy a magyarok viszonylag nagy hányadát továbbra is készpénzben fizetik, és közülük csak minden ötödik költi el a bevételeit kizárólag digitális megoldások útján.

Dinamikusan, 6 százalékkal emelkedett a mobiltárcák elfogadottsága. Az online és offline részletfizetések viszont változatlanul kevéssé gyűrűztek be a hazai piacra: elfogadottságuk (alig 1 százalékpontos emelkedéssel) csupán 8 százalékot ért el tavaly.

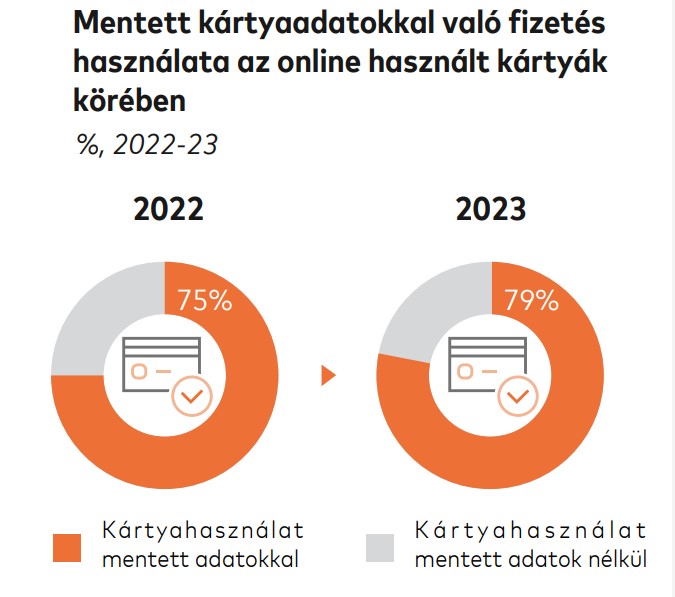

Ötből közel négy kártyabirtokos menti el az adatait kereskedők webhelyein, ami szintén erőteljes emelkedés – itt a már említett kártyaadat-tokenizáció jelentené az evolúció következő lépését.

Ami természetesen szintén elképzelhetetlen a Tudás pillér megerősítése nélkül: ez a megállapítás – a digitális fizetéshez kapcsolódó kiberbiztonsági kockázatok növekedésével együtt – szintén abba az irányba mutat, hogy a pénzügyi digitalizáció jövője nagymértékben az edukációs törekvések sikerén múlik majd.