A hiteles OTP sztori Csányi Sándortól

EgyébCsányi Sándor az ország leggazdagabb embere, az OTP elnök-vezérigazgatója nemrégiben maga mesélte el honnan, hová jutott el az OTP 1949-es alapítása és 1995-ös tőzsdére vitele óta. A bank akkor 300 millió, jelenleg pedig tíz milliárd dollárt ér. Az út rögös volt, de az OTP az egyetlen nagybank a környéken, amely a rendszerváltás után nem csak talpon maradt, hanem nemzetközi bankcsoporttá tudott fejlődni. Nézze meg ábrákon, mit tud ma az OTP!

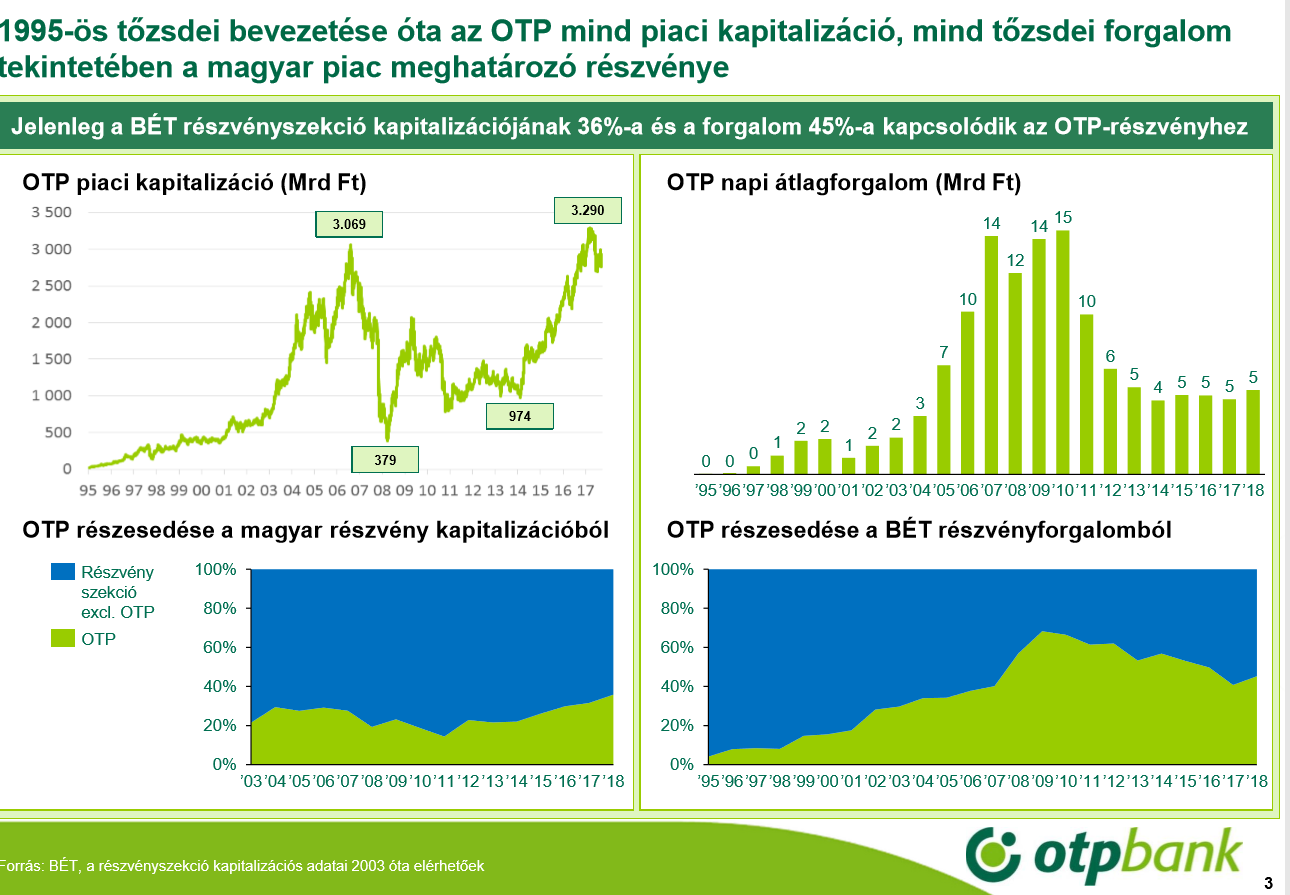

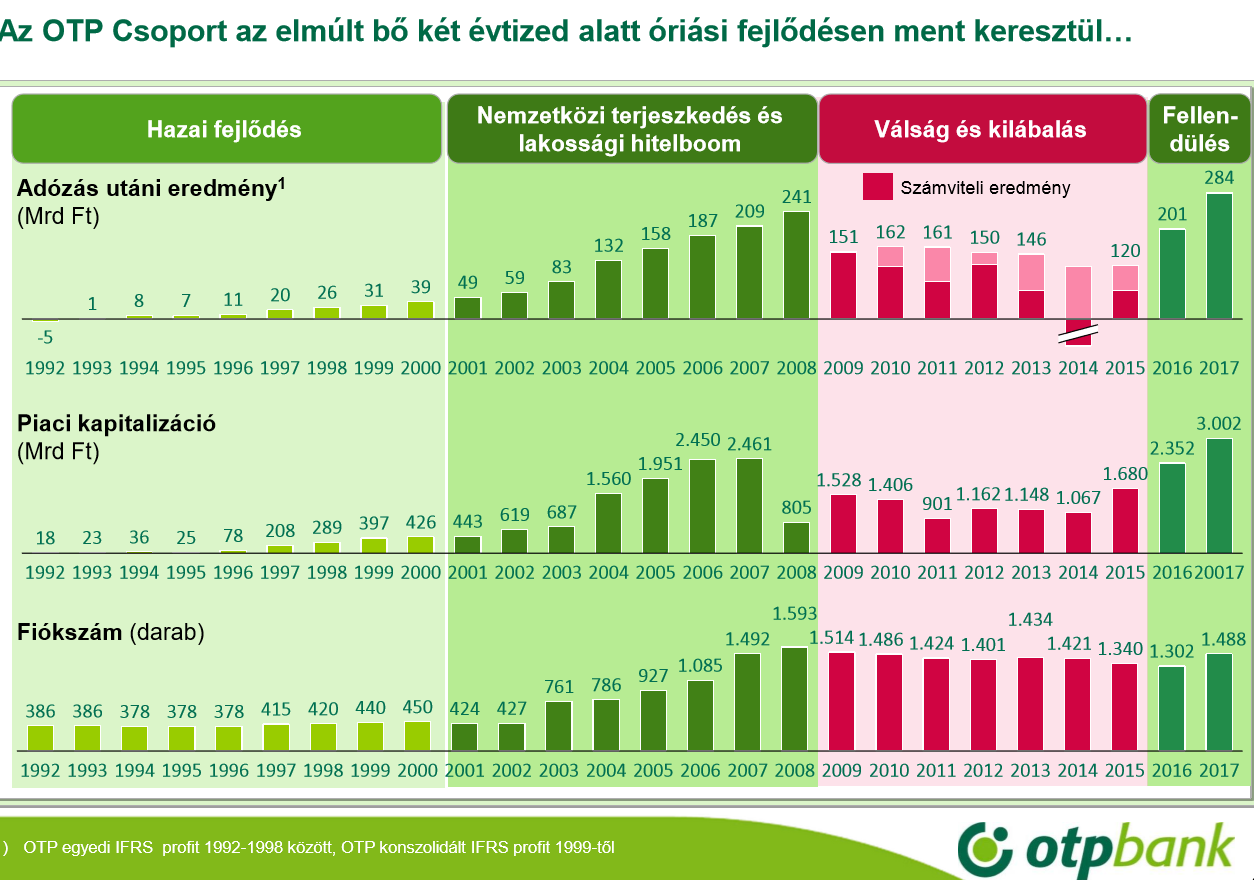

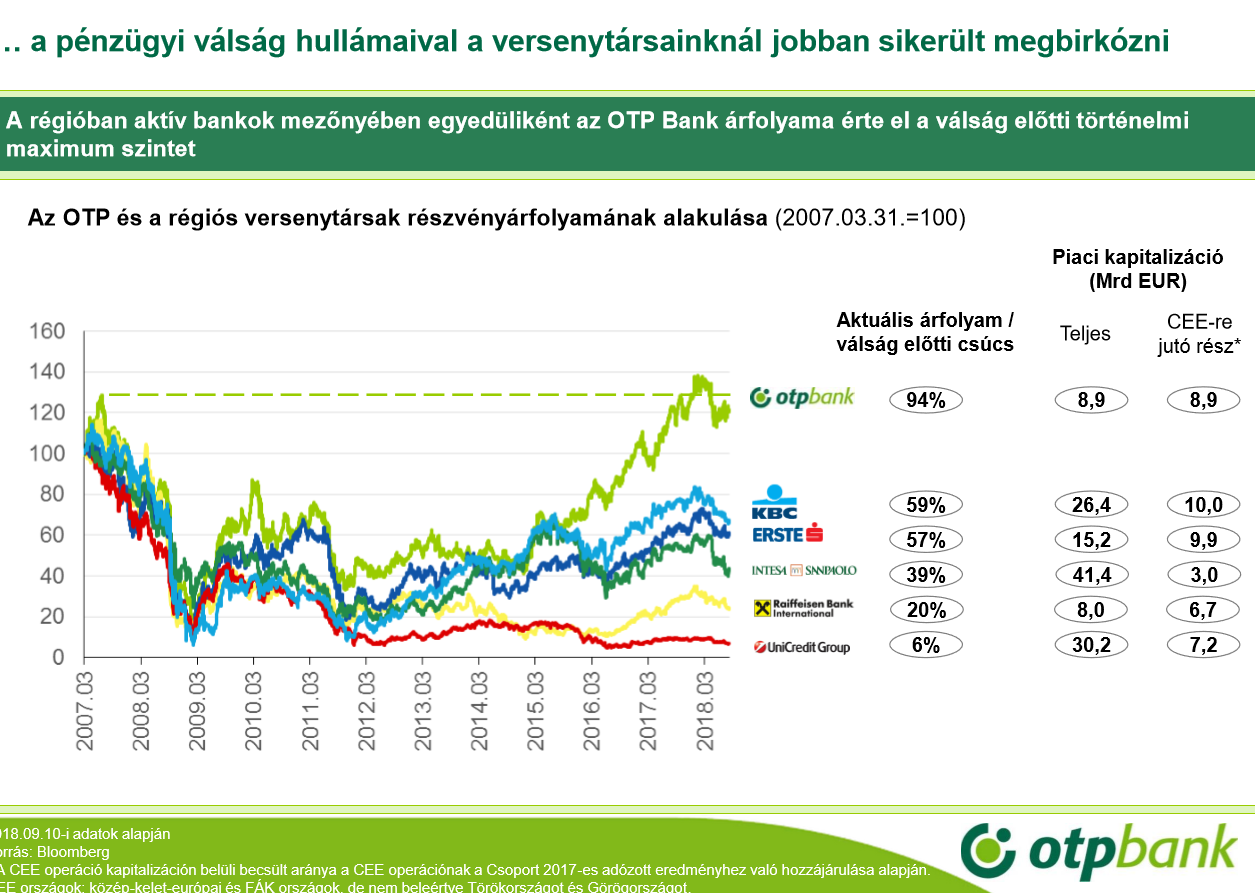

Az OTP-t 1949-ben alapították kifejezetten lakossági szolgáltatásokra, majd 1967-ben, amikor tanácstörvényt megalkották, az önkormányzatok is az ügyfelek lettek. Később a bankreformot követően 1989-től az OTP vállalkozásokat is finanszíroz. A privatizáció 1992-ben indult, amikor 1 150 000 részvényt kárpótlási jegyért cserébe az Állami Vagyonügynökség kisbefektetőknek adott. A Nyugdíjbiztosítási pénztár és az Egészségbiztosítási pénztár 10-10 százalékhoz jutottak ekkor. Ez nem volt valódi privatizáció, ingyenes vagyonátadás volt. Mint Csányi Sándor, az OTP elnök-vezérigazgatója a BÉT 50 konferencián hangsúlyozta, 1995-ben azért sietett a tőzsdére, mert korábban, 1993-94-ben mindenki elzárkózott attól, hogy az OTP a hazai börzére menjen és magyar tulajdonban maradjon. Akkor a kormány tagjainak az volt a célja, hogy egy nagy európai kereskedelmi bank vásárolja meg a bankot. Szerencsére volt egy olyan pillanat, amikor ezt meg lehetett csinálni - tette hozzá. Azért siettünk, mert az volt az alapállásom, hogy az OTP tud elég jövedelmet termelni, hogy tőkéhez jusson, ami pedig a privatizáció egyik célja volt. Ha van elég pénzünk, akkor tudunk szakértelmet vásárolni a piacon, és meg lehet őrizni a függetlenséget. Egész Kelet-Közép Európában az OTP volt az egyetlen állami nagybank, amelyik nem került külföldi kézbe, és nem egyben privatizálták. Nem egyenletes utat járt be az OTP árfolyama. Amikor bevezettük a tőzsdére, 300 millió dollárt ért, most pedig 10 milliárd dollárt. 2008-as válságban a korábban 11 000 forintot is elérő árfolyam 1200 forintra csökkent. Nem csak nekünk volt nagyon rossz, de a részvényeseknek is. Sokan hitelből vásároltak részvényt, és az árfolyam esésével folyamatosan kérték be a bankok a plusz fedezetet vagy pedig likvidálták a részvényt. Igy sok ember veszítette el a vagyona egy részét. Nem mi tehettünk róla, de ez történt - hangsúlyozta Csányi Sándor.  2008 októberében, egy óra alatt beesett a forint és vele együtt az OTP is, egyszerre minden forrás lehetőség lezárult a bank előtt a nemzetközi piacokon. Az volt az általános mondás a nagy európai és amerikai piacokon, hogy Magyarország lesz a következő csődbe kerülő ország Izland után. Szerencsére sikerült visszakapaszkodni. Jelenleg a tőzsde piaci kapitalizációjában 36-40 százalékos szerepet tölt be a bank, a tőzsdei forgalom felét adja, de volt olyan is, amikor ez 60-70 százalék volt. Az árfolyamemelkedés szoros összefüggésben van az OTP eredményességével. S ez minek köszönhető? 1992-ben, amikor megváltozott a menedzsment, már kiírtuk egy tendert egy nagy integrált modern online számítógépes rendszer kiépítésére, amelyet akkor azt a Unisys-tól szereztek be. Ennek a modern számítástechnikai platformnak a megépítése lehetővé tette, hogy kártyákat bocsásson ki, ATM hálózatot építsen ki, és modern szolgáltatásokkal menjen ki a piacra a bank. Ebben az időben nem volt kereskedelmi bank, amely nagyon törekedett volna a lakosság kiszolgálására, hiszen ehhez nagy hálózat kellett, nagy fejlesztési költségekre volt szükség, sok alkalmazottal, miközben a vállalati bankolásban nagy marzsok voltak, és mindenki jól keresett belőle. Csányi Sándor kiemelte: mi tudtuk, hogy ennek egyszer vége lesz, mert a nyugat-európai példák ezt mutatták, Ez volt az az időszak, amikor ezresével szerveztük be a munkavállalókat és őket utána egyéb szolgáltatásokkal, például kártyával, kiszolgáltuk. Mire a többiek felébredtek, és próbáltak belépni, addigra már lefedtük a piacot. Úgy gondolom, hogy az OTP mai napig tartó sikerét döntően ez alapozta meg. Utána nem csak képesek voltunk lépést tartani a technológiai fejlődéssel, hanem mindig elől járunk. Mindenki beszél a digitalizációról. Mi az OTP-nél legalább 200 projektet azonosítottunk már öt évvel ezelőtt, és jóval több mint százat meg is valósítottunk azóta.

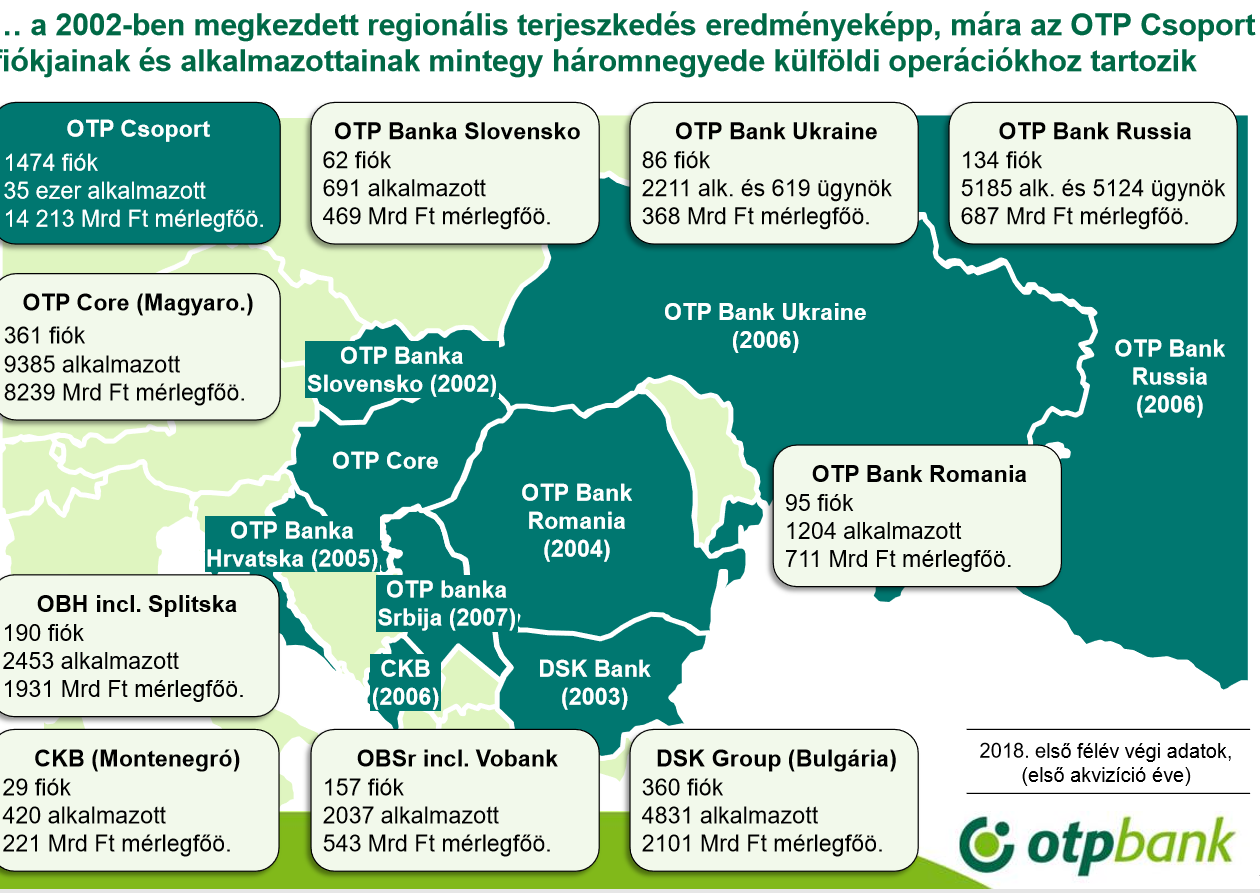

2008 októberében, egy óra alatt beesett a forint és vele együtt az OTP is, egyszerre minden forrás lehetőség lezárult a bank előtt a nemzetközi piacokon. Az volt az általános mondás a nagy európai és amerikai piacokon, hogy Magyarország lesz a következő csődbe kerülő ország Izland után. Szerencsére sikerült visszakapaszkodni. Jelenleg a tőzsde piaci kapitalizációjában 36-40 százalékos szerepet tölt be a bank, a tőzsdei forgalom felét adja, de volt olyan is, amikor ez 60-70 százalék volt. Az árfolyamemelkedés szoros összefüggésben van az OTP eredményességével. S ez minek köszönhető? 1992-ben, amikor megváltozott a menedzsment, már kiírtuk egy tendert egy nagy integrált modern online számítógépes rendszer kiépítésére, amelyet akkor azt a Unisys-tól szereztek be. Ennek a modern számítástechnikai platformnak a megépítése lehetővé tette, hogy kártyákat bocsásson ki, ATM hálózatot építsen ki, és modern szolgáltatásokkal menjen ki a piacra a bank. Ebben az időben nem volt kereskedelmi bank, amely nagyon törekedett volna a lakosság kiszolgálására, hiszen ehhez nagy hálózat kellett, nagy fejlesztési költségekre volt szükség, sok alkalmazottal, miközben a vállalati bankolásban nagy marzsok voltak, és mindenki jól keresett belőle. Csányi Sándor kiemelte: mi tudtuk, hogy ennek egyszer vége lesz, mert a nyugat-európai példák ezt mutatták, Ez volt az az időszak, amikor ezresével szerveztük be a munkavállalókat és őket utána egyéb szolgáltatásokkal, például kártyával, kiszolgáltuk. Mire a többiek felébredtek, és próbáltak belépni, addigra már lefedtük a piacot. Úgy gondolom, hogy az OTP mai napig tartó sikerét döntően ez alapozta meg. Utána nem csak képesek voltunk lépést tartani a technológiai fejlődéssel, hanem mindig elől járunk. Mindenki beszél a digitalizációról. Mi az OTP-nél legalább 200 projektet azonosítottunk már öt évvel ezelőtt, és jóval több mint százat meg is valósítottunk azóta.  A 2000-es évek elején óriási hitelboom volt. A rendszerváltást követően megszűnt a KGST, kilábaltunk a válságból nőttek a hitelek is. Elsősorban a lakossági hitelek, ami a támogatott lakáshiteleknek volt köszönhető. Sajnos ekkor, 2003 körül kezdődött a nagy problémát okozó devizahitelezés is. Általában a bankokat okolják ezért, de a hatóságok legalább olyan felelősek. Nekik ezt a folyamatot meg kellett volna állítani - emelte ki a vezető. Az OTP egy évvel később csatlakozott a devizahitelezéshez, mint a többi bank. Ekkor már az állományból 60-70 százalék volt a részesedésünk, de a piacon az új hitelkibocsátás 75 százaléka már devizában történt, és mivel mi nem kínáltunk ilyet, rohamosan csökkent a piaci részarányunk. Jeleztük mindenhol: jegybanknak, pénzügyminisztériumnak, de intézkedés nem történt - tette hozzá. Jött a válság a bankrendszer megfizette mindennek az árát és megfizettek a vállalkozók is. Hitelszűke világ következett be. Az OTP volt a nagy európai bankok közül az egyetlen, amely úgy tudott kilábalni a válságból, hogy semmilyen tőkebevonásra nem volt szüksége, államira sem. Egyszer kaptunk három hónapra állami likviditási forrást, amelyre nem volt szükség, csak rábeszéltek - emlékezett vissza. Most már tudom - tette hozzá - nem akartak egyedül az FHB-nak forrást adni, amely később állami tőkét is kapott, ezért minket is belevontak a dologba, mintha ez egy rendszerszintű megoldás lenne. Három hónap múlva vissza is fizettük gyorsan ezt a likviditási forrást. Már a válság előtt láttuk, hogy a piac kicsi, hiszen a növekedésnek vannak határai. A 2000-es évek elején már mindenki a lakossági irányba fordult, ezért más helyen kerestünk célpontokat. 200 bankot vizsgáltunk meg általánosan és 71-et teljeskörűen. Ebből alakult ki az a bankcsoport, amely már 10 országban van jelen. Ha 2018-at nézzük, akkor a fiókok és létszám 75 százalékát, a hitelállomány 60 százalékát és az eredmény 40 százalékát biztosítják a külföldi bankok az OTP-nél. Sok helyen csak kisbankot tudtunk venni. A kisbankoknál a működési költség fajlagosan nagyobb, ezért kisebb arányaiban az eredmény. Ezért van az, hogy a második fázisban az elmúlt években, azokra az országokra koncentráltunk, amelyekben kicsik voltunk.

A 2000-es évek elején óriási hitelboom volt. A rendszerváltást követően megszűnt a KGST, kilábaltunk a válságból nőttek a hitelek is. Elsősorban a lakossági hitelek, ami a támogatott lakáshiteleknek volt köszönhető. Sajnos ekkor, 2003 körül kezdődött a nagy problémát okozó devizahitelezés is. Általában a bankokat okolják ezért, de a hatóságok legalább olyan felelősek. Nekik ezt a folyamatot meg kellett volna állítani - emelte ki a vezető. Az OTP egy évvel később csatlakozott a devizahitelezéshez, mint a többi bank. Ekkor már az állományból 60-70 százalék volt a részesedésünk, de a piacon az új hitelkibocsátás 75 százaléka már devizában történt, és mivel mi nem kínáltunk ilyet, rohamosan csökkent a piaci részarányunk. Jeleztük mindenhol: jegybanknak, pénzügyminisztériumnak, de intézkedés nem történt - tette hozzá. Jött a válság a bankrendszer megfizette mindennek az árát és megfizettek a vállalkozók is. Hitelszűke világ következett be. Az OTP volt a nagy európai bankok közül az egyetlen, amely úgy tudott kilábalni a válságból, hogy semmilyen tőkebevonásra nem volt szüksége, államira sem. Egyszer kaptunk három hónapra állami likviditási forrást, amelyre nem volt szükség, csak rábeszéltek - emlékezett vissza. Most már tudom - tette hozzá - nem akartak egyedül az FHB-nak forrást adni, amely később állami tőkét is kapott, ezért minket is belevontak a dologba, mintha ez egy rendszerszintű megoldás lenne. Három hónap múlva vissza is fizettük gyorsan ezt a likviditási forrást. Már a válság előtt láttuk, hogy a piac kicsi, hiszen a növekedésnek vannak határai. A 2000-es évek elején már mindenki a lakossági irányba fordult, ezért más helyen kerestünk célpontokat. 200 bankot vizsgáltunk meg általánosan és 71-et teljeskörűen. Ebből alakult ki az a bankcsoport, amely már 10 országban van jelen. Ha 2018-at nézzük, akkor a fiókok és létszám 75 százalékát, a hitelállomány 60 százalékát és az eredmény 40 százalékát biztosítják a külföldi bankok az OTP-nél. Sok helyen csak kisbankot tudtunk venni. A kisbankoknál a működési költség fajlagosan nagyobb, ezért kisebb arányaiban az eredmény. Ezért van az, hogy a második fázisban az elmúlt években, azokra az országokra koncentráltunk, amelyekben kicsik voltunk.  Csányi Sándor hozzátette: megvettük Horvátországban a Splitska Banka-t, így az ország 4 bankjává léptünk elő. Bulgáriában nem voltunk kicsik, a másodikak voltunk, de amár bejelentett Express Bank megvásárlásával elsők leszünk. Szerbiában kicsik voltunk, de a Vojvodjanska Banka megvásárlásával az ország legnagyobb bankjai közé tartozunk. És még nem fejeztük be, a mai nap is folynak átvilágítások szomszédos országokban és van benne olyan, amely nagyon ígéretes és az adott országban szintén az első helyre emel bennünket - hangsúlyozta Csányi Sándor. A jövőben azt várjuk, hogy a külföldi bankok hozzájárulása az OTP profitjához növekedni fog. OTP az a régióban a legnagyobb bankok közé tartozik, és az előttünk lévőket lelépjük a következő években állította.

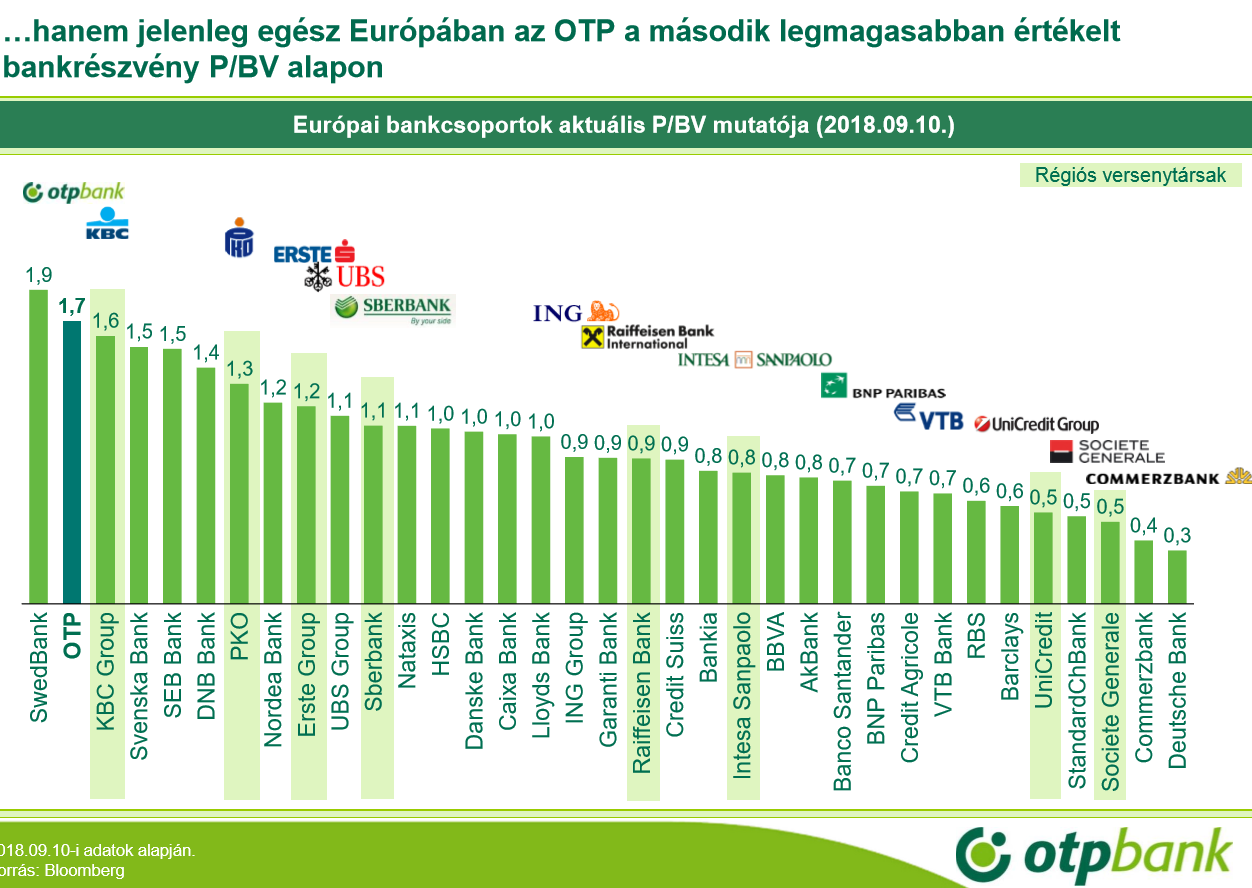

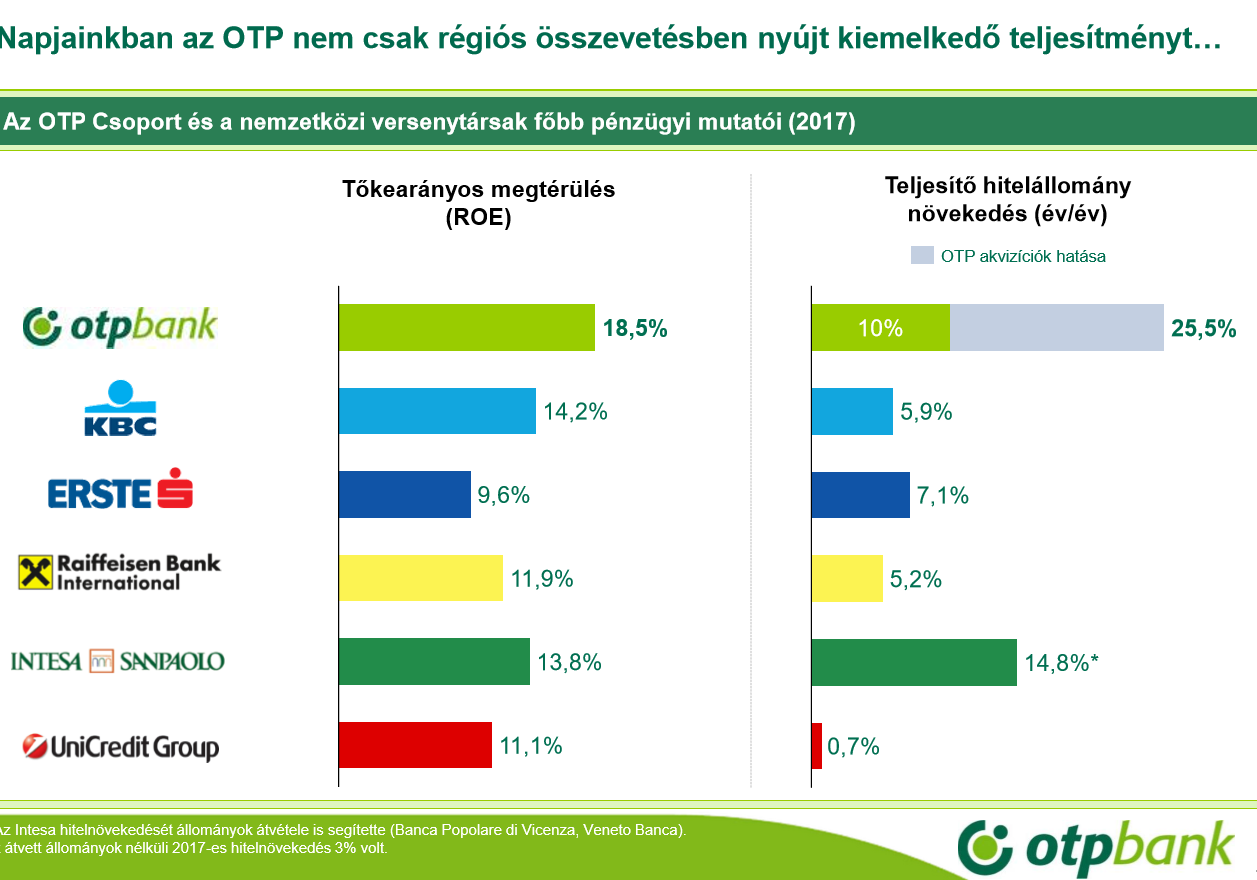

Csányi Sándor hozzátette: megvettük Horvátországban a Splitska Banka-t, így az ország 4 bankjává léptünk elő. Bulgáriában nem voltunk kicsik, a másodikak voltunk, de amár bejelentett Express Bank megvásárlásával elsők leszünk. Szerbiában kicsik voltunk, de a Vojvodjanska Banka megvásárlásával az ország legnagyobb bankjai közé tartozunk. És még nem fejeztük be, a mai nap is folynak átvilágítások szomszédos országokban és van benne olyan, amely nagyon ígéretes és az adott országban szintén az első helyre emel bennünket - hangsúlyozta Csányi Sándor. A jövőben azt várjuk, hogy a külföldi bankok hozzájárulása az OTP profitjához növekedni fog. OTP az a régióban a legnagyobb bankok közé tartozik, és az előttünk lévőket lelépjük a következő években állította.  Nyilván annak, hogy elkezdtünk merni terjeszkedni újra, az volt az oka hogy 2015-ben az ország is egyre jobb állapotba került. A Magyar Nemzeti Bank kiváló intézkedéseket tett a stabilizáció és a gazdasági növekedés érdekében: a devizahitelek kivezetése, a gyors kamatcsökkentés, a növekedési hitelprogram fontos és jó intézkedések voltak, és közben bevezetett nagyon fontos szabályokat. Ezek azt eredményezik, hogy a hitel növekedés nem fog visszaütni, mint korábban. Hozzátette, hogy a forinthitelnek is van kamatkockázata. Erre vigyázni kell, nem kiszámítható milyen kamatpálya lesz, de az biztos, hogy nem marad ugyanilyen alacsony a kamat mint most. Amerikában, Európában is elindult a kamatemelkedés. És ebből nem fogunk tudni kimaradni. De ezt tudatosan kell kezelni. A tőkére vetített megtérülésünk jóval magasabb, mint a többieké. A bankszektorban a tőkeköltség 10 százalék körül van, mi majdnem ennek a dupláját hozzuk. A versenytársaink egy része nem tudja a tőkeköltséget sem megtermelni, inkább alatta teljesítenek, így nyilván nem olyan kedvelt befektetési célpontok.

Nyilván annak, hogy elkezdtünk merni terjeszkedni újra, az volt az oka hogy 2015-ben az ország is egyre jobb állapotba került. A Magyar Nemzeti Bank kiváló intézkedéseket tett a stabilizáció és a gazdasági növekedés érdekében: a devizahitelek kivezetése, a gyors kamatcsökkentés, a növekedési hitelprogram fontos és jó intézkedések voltak, és közben bevezetett nagyon fontos szabályokat. Ezek azt eredményezik, hogy a hitel növekedés nem fog visszaütni, mint korábban. Hozzátette, hogy a forinthitelnek is van kamatkockázata. Erre vigyázni kell, nem kiszámítható milyen kamatpálya lesz, de az biztos, hogy nem marad ugyanilyen alacsony a kamat mint most. Amerikában, Európában is elindult a kamatemelkedés. És ebből nem fogunk tudni kimaradni. De ezt tudatosan kell kezelni. A tőkére vetített megtérülésünk jóval magasabb, mint a többieké. A bankszektorban a tőkeköltség 10 százalék körül van, mi majdnem ennek a dupláját hozzuk. A versenytársaink egy része nem tudja a tőkeköltséget sem megtermelni, inkább alatta teljesítenek, így nyilván nem olyan kedvelt befektetési célpontok.  Az eredményünk 2018-ban vélhetően történelmi lesz és eléri az egymilliárd eurót - emelte ki végül a bankvezér.

Az eredményünk 2018-ban vélhetően történelmi lesz és eléri az egymilliárd eurót - emelte ki végül a bankvezér.