A Babaváró hitelek már meghaladják a lakossági hitelállomány 10 százalékát

ElemzésekA vállalati hitelezési dinamika ugyan jelentősen lassult, azonban az alacsony GDP arányos hitelállomány miatt számottevő növekedési tartalékok azonosíthatók e téren. A járvány kirobbanása óta a jegybanki és állami programok tartották fenn a hitelezési dinamikát. A Növekedési Hitelprogram Hajrát szeptember 11-ig már 7658 vállalat vette igénybe 548 milliárd forint értékben. Az MNB becslései szerint az év végéig mintegy 2000 milliárd forinttal segítheti a moratórium a magánszektort.

Az elmúlt hónapokban a koronavírus hatásai domináltak. A piaci kondíciók romlottak, a hitelfeltételek szigorodtak – derült ki az MNB Hitelezési folyamatokkal kapcsolatos sajtótájékoztatóján.

Az új hitelezést az állami és jegybanki programok tartják fenn, miközben a moratórium lassítja a hitelek a törlesztését, amortizációját. A lakossági és vállalati szereplők óvatossá váltak. Ezt próbálják oldani a közelmúltban bevezetett intézkedések.

Moratórium

A moratórium nagyban hozzájárult a vállalatok és a háztartások likviditási helyzetének javulásához.

Az MNB becslései szerint az év végéig mintegy 2000 milliárd forinttal segítheti a moratórium a magánszektort.

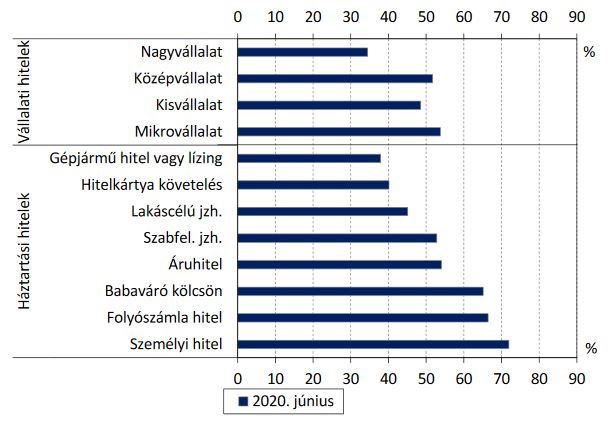

A hiteltörlesztési moratóriumban résztvevő vállalati és lakossági hitelállomány egyaránt 40-50 százalék közé tehető. A vállalati hitelek esetében a kisebb méretű vállalkozások veszik igénybe nagyobb arányban ezt a lehetőséget. A lakosság pedig a személyi hitelek esetében él leginkább a hiteltörlesztések felfüggesztésével. A jelzáloghiteleknél alacsonyabb ez az arány. Ez mellesleg jó hír a bankoknak, ugyanis a hitelportfólió romlása korlátozottabb lehet.

A moratóriumban való részvétel megoszlása

Forrás: MNB

Állami hitel és garanciaprogramok

Elindultak az új állami hitel és garanciaprogramok, de időre van szükség a felfutásukhoz. Alapvetően a jól bejáratott hiteltermékek iránt volt nagyobb az érdeklődés. A vállalati hitelpiacon az NHP Hajrá iránt volt nagyobb érdeklődés, míg a lakossági piacon a Babaváró hitelek iránt volt jelentősebb a kereslet.

Vállalati hitelezés

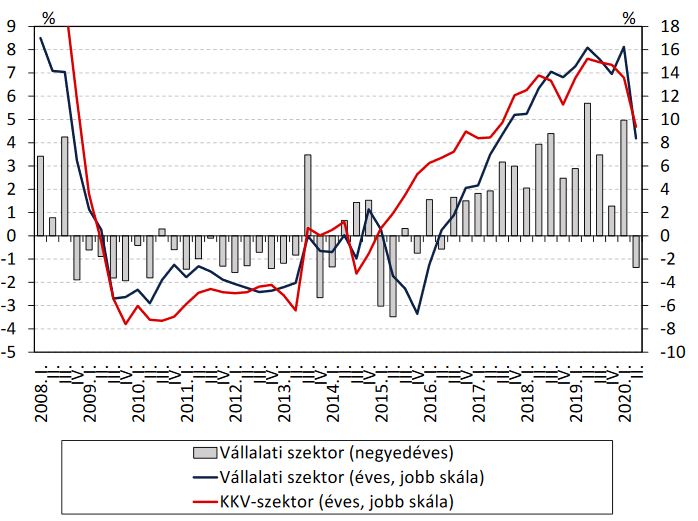

A járvány hatásra 8,4 százalékra mérséklődött az éves szintű vállalati hiteldinamika.

2020 második negyedévében ugyanakkor hosszú idő után először csökkent a hitelfelvétel. A csökkenés mértéke 126 milliárd forint volt. Ez átmeneti és technikai hatásokra is visszavezethető.

Néhány nagyvállalat márciusban nagy volumenben vett fel rövidlejáratú hitelt, amit áprilisban visszafizetett. Másfelől számos igénylés érkezett az állami programok iránt, de a folyósítás jellemzően még nem valósult meg a második negyedévben.

A teljes vállalati és kkv-szektor hitelállományának növekedési üteme

Forrás: MNB

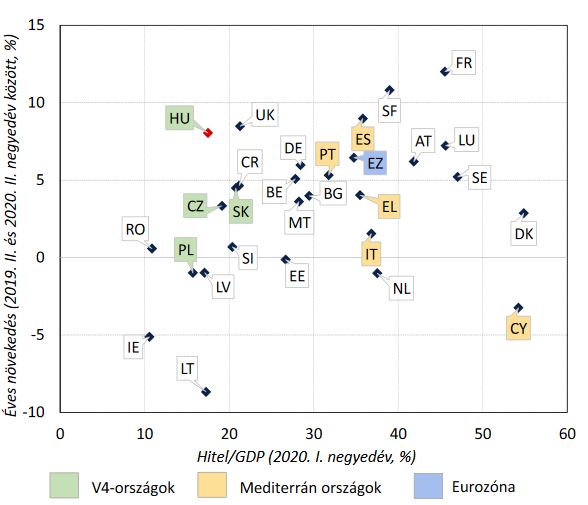

Az EU átlagát viszont még így is 1,5 százalékkal meghaladja a hazai vállalati hitelállomány növekedése. A további bővülést pedig nagyban támogatja, hogy a GDP arányos vállalati hitelállomány kevesebb mint 20 százalék. Ez uniós szinten rendkívül alacsony.

A vállalati hitelek növekedési üteme és GDP arányos mérete

Forrás: MNB

NHP Hajrá!

Az új szerződéskötések 18 százalékkal maradtak el az előző év azonos időszakától. Az új szerződéskötéseken belül a teljes vállalati hitelszektorban már 30 százalék volt az NHP Hajrá aránya. A kkv szegmensben ugyanez az arány 60 százalék.

A Növekedési Hitelprogram Hajrá 160 milliárd forinttal segítette a vállalkozásokat a második negyedévben. 2020 szeptember 11-ig pedig már 7658 vállalat vette igénybe 548 milliárd forint értékben.

Lakossági hitelezés

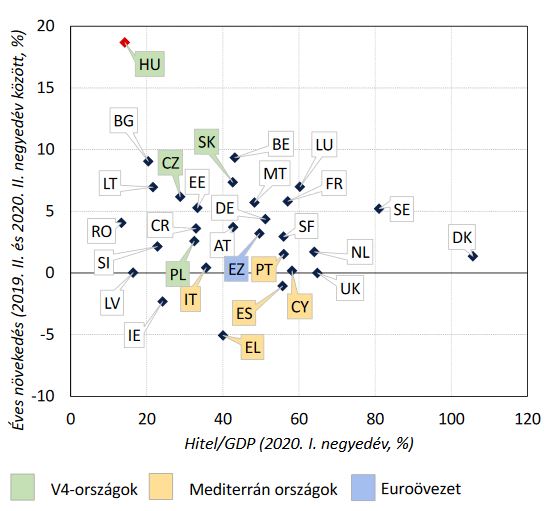

Alapvetően a moratórium és a Babaváró hitelek tartották fenn a közel 20 százalékos lakossági hiteldinamikát. A moratórium miatt kevesebben törlesztették a meglévő hiteleiket. A második negyedévben a járvány ellenére is növekedett a lakáshitelek és a fogyasztási hitelek állománya.

A lakosság GDP arányos hitelállománya rendkívül alacsony, mindössze 14 százalék. Ez érdemben elmarad a visegrádi és az uniós országokban mért értékektől. Emiatt a jövőben is folytatódhat a lakossági hitelállomány gyors ütemű bővülése az MNB várakozásai szerint.

A lakossági hitelek növekedési üteme és GDP arányos mérete

Forrás: MNB

Csak átmeneti

A bankok 36 százaléka szigorított a lakáshitelek, 80 százaléka pedig a fogyasztási hitelezek feltételein a járvány hatására. Ez az állapot ugyanakkor csak átmeneti. A hitelezési dinamikát segíti, hogy a bankok 16 százaléka már jelezte, hogy a hitelezési feltételek enyhítését tervezi.

Jelzáloghitelek

A kibocsátott lakáshitelek 73 százaléka Minősített Fogyasztóbarát Lakáshitel és 74 százaléka legalább 10 évre vagy a futamidő végéig fix kamatozású. A lakosság tehát védve van a hitelkamatok esetleges emelkedésétől.

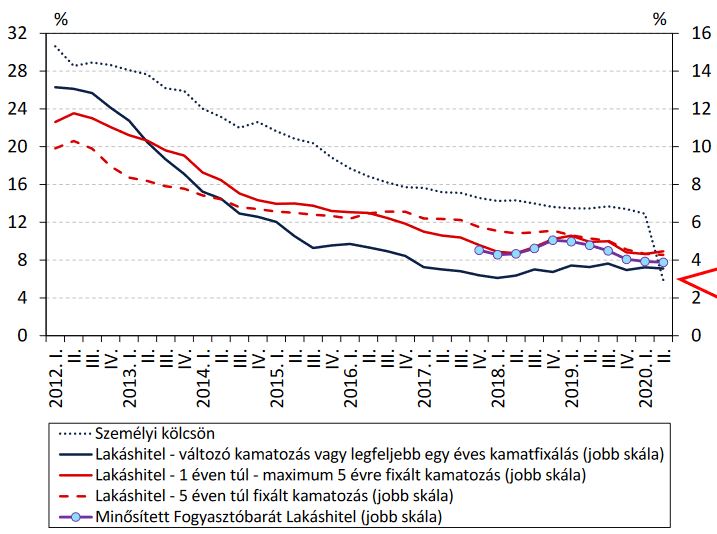

Hitelkamatok

A hitelkamatlábak trendszerűen csökkennek. A személyi kölcsönök kamatlábának drasztikus esése a kamatplafon bevezetésével magyarázható.

Új háztartási hitelek THM szintje

Forrás: MNB

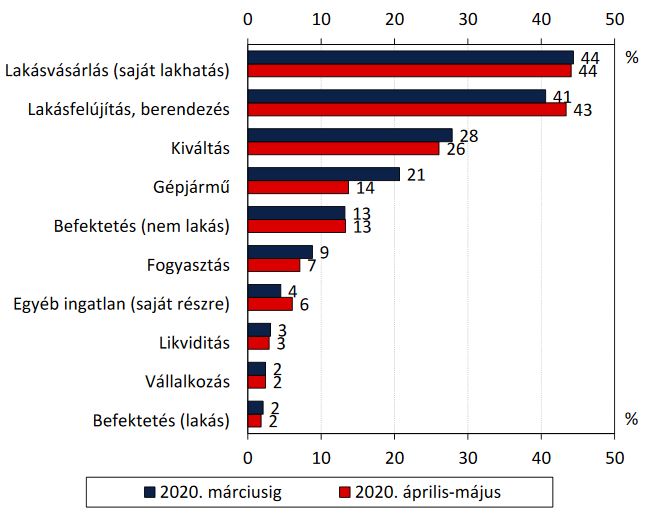

Babaváró hitelek

A Babaváró hitelek már meghaladják a lakossági hitelállomány 10 százalékát. A Babaváró hitelek teljes volumene eléri a 862 milliárd forintot.

A vészhelyzet bejelentését követően visszaesett a Babaváró szerződéskötések száma, azonban továbbra is átlagosan 1000 feletti szerződés jön létre hetente.

A Babaváró hitelek túlnyomó részét lakáscélokra használták fel, ami az alábbi ábrán is látható.