A vállalati hitelek ötöde lehet sérülékeny

ElemzésekAz MNB stabilitási jelentése alapján a bankrendszer stabil lábakon áll. A jegybanki programok hatására bőséges a bankok likviditása. Az államilag támogatott hitelek és a hitelmoratórium nagymértékben hozzájárul ahhoz, hogy a háztartási hitelállomány növekedési üteme magas szinten maradhasson. Idén a vállalati hitelállomány 6-9 százalékkal, a háztartási hitelek 8-12 százalékkal növekedhetnek, melyek segítik a gazdaság talpra állását. Az MNB becslése szerint a moratóriumban lévő sérülékeny hitelek elérhetik a vállalati hitelállomány 15-20 százalékát, illetve a háztartási hitelek 5-10 százalékát.

Nagyot változott a bankrendszer mérlege 20 év alatt – mondta el Dancsik Bálint, az MNB főosztályvezetője a jegybank Stabilitási jelentéséről tartott online sajtótájékoztatóján. Az egyes sorokon négy-hatszoros növekedés volt megfigyelhető.

Forrás: MNB

A bankrendszert erős és stabil állapotban érte a koronavírus. A bankok likviditási helyzete és tőkemegfelelése erős, egészséges.

Az idei második negyedévben a vállalati és lakossági hitel/GDP mutatók 19 és 16 százalékon álltak, mely értékek alacsonynak számítanak historikus távlatban, de uniós szinten is.

A bankok hitelportfóliójának kedvező volt a minősége, a késedelmies hitelek aránya mindössze 1,7 százalék volt a második negyedévben. A nehéz helyzetbe került hiteleseknek óriási segítséget jelent a hitelmoratórium.

A bankok sajáttőke-arányos nyeresége a válság hatására 6,8 százalékra mérséklődött a második negyedévben a korábbi 24 százalékos csúcsról.

A hitelezésben jelentős tartalékok vannak, a hitel/betét mutató csupán 75 százalékon áll.

Gazdasági kilátások

Dancsik Bálint elmondása alapján a fellendülés a vártnál lassabb és ágazatonként eltérő ütemű lehet.

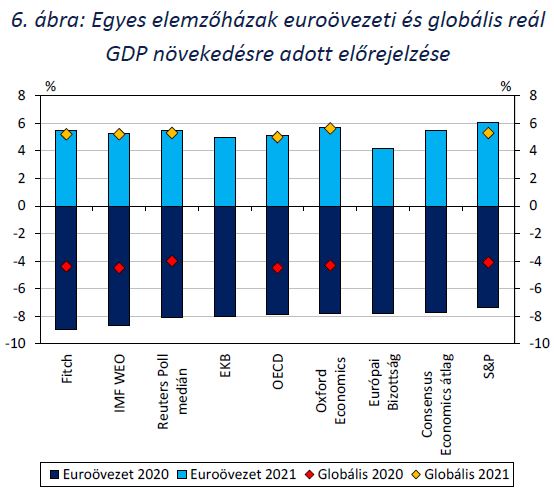

A globális növekedés üteme jövőre várhatóan meghaladja majd az idei visszaesés mértékét. Ez azonban az euróövezetre valószínűleg nem lesz igaz, ahol lassabb lehet a kilábalási folyamat.

Forrás: OECD, IMF, Európai Bizottság, S&P, Thomson Reuters Datastream, EKB, Fitch, MNB

Államadósság

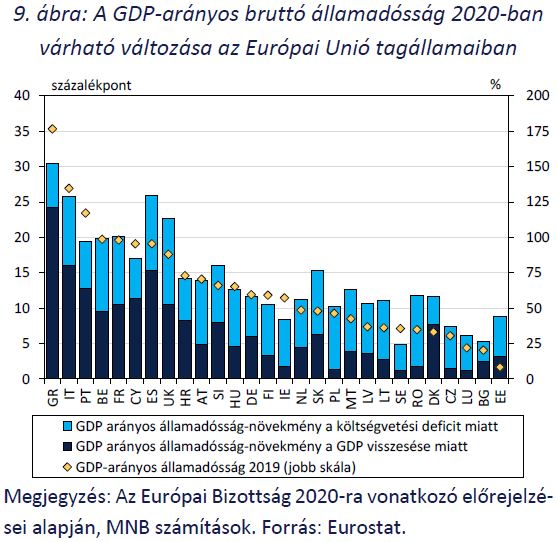

A költségvetési és jegybanki intézkedések tompították a járvány első hullámának negatív hatásait. A gazdaságvédelmi intézkedések következtében ugyanakkor Európa-szerte emelkedik a GDP arányos bruttó államadósság.

Likviditási helyzet

Az MNB gyors és hatékony lépéssorozatának köszönhetően a bankrendszer likviditási állapota egészséges. A bankrendszeri likviditásfedezeti ráta emelkedett az első félévben. A fedezett jegybanki hitelekből október végéig 2000 milliárd forintos, főként 5 éves futamidejű állomány épült fel a bankrendszerben.

A bankrendszer operatív likviditási tartaléka októberre több mint 3000 milliárd forinttal bővült a februári szinthez képest.

Az MNB stressz indexe alapján a bankok túlnyomó többsége kellő likviditási pufferrel rendelkezik ahhoz, hogy még egy súlyos válság esetén is teljesítse a szabályozói előírást.

Vállalati hitelezés

A vállalati hiteldinamika a harmadik negyedévre az év eleji szint közel felére, 7,8 százalékra lassult. Július és szeptember között 570 milliárd forint értékű szerződéskötés valósult meg.

A hitelezés támogatása érdekében az MNB 1000 milliárd forinttal 2500 milliárd forintra emelte az NHP Hajrá keretösszegét. A program iránt az érdeklődés hatalmas, már 1000 milliárd forintnyi forrás jutott a kkv szereplőkhöz.

Hitelezési feltételek

A második negyedévben a bankok fele, míg a harmadik negyedévben a bankok harmada szigorított a hitelezési feltételeken. A hitelfeltételek szigorodásához a gyengébb gazdasági teljesítmény, az iparág-specifikus problémák és a kockázati tolerancia változása vezetett.

Szemben a 2008-as válsággal, a bankok likviditási helyzete erős volt, így a likviditási szempontok nem okozták a hitelfeltételek szigorodását.

Dancsik Bálint rámutatott, a hitelfeltételek csak a nagy volumenű garanciaprogramokat bejelentő országokban enyhültek az első félévben.

Ennek nyomán a vállalati hitelállomány bővülését a kockázatmegosztást segítő állami garanciaprogramok jelentős kiterjesztése is segíthetné.

Háztartási hitelezés

Az államilag támogatott hitelek elérik az új lakossági hitelek harmadát. A Babaváró hitelek állománya 2020 novemberében megközelítette az 1000 milliárd forintot.

A hitelintézeti szektor hitelállományának éves növekedési üteme 2020 szeptemberében 15,6 százalék volt. A moratórium hatásaitól megtisztítva az ütem 11,6 százalék lenne az MNB kalkuláció szerint.

Kilátások

Az új hitelezést a kiterjedt állami és jegybanki programok egyaránt támogatják. Az MNB előrejelzései szerint az idén a vállalati hitelállomány 6-9 százalékkal, a háztartási hitelek 8-12 százalékkal növekedhetnek, melyek segítik a gazdaság talpra állását.

A növekedési ütem 2021-ben mérséklődhet, majd 2022-től újra élénkülés várható a hitelkihelyezéseknél.

Lakáspiac

A banki fedezetek értéke szempontjából kedvező, hogy a lakásárakban nem következett be hirtelen és nagymértékű esés, valamint a piaci likviditás is fennmaradt. A fundamentumok ugyanakkor romlottak. A jövedelemhez képest relatíve magasak a lakásárak. A munkaerőpiaci kilátások továbbra is kedvezőtlenek.

Ezzel szemben a kedvező finanszírozási környezet, az alacsony kamatok és az államilag támogatott hiteltermékek, otthonteremtési intézkedések megtámasztják az ingatlanpiaci keresletet.

Szállodák

A nemzetközi turizmus bizonytalan kilátásai élénk fejlesztési aktivitással társulnak. Emiatt a szállodapiac túlkínálatossá válhat. A bankrendszer hitelállománya a szegmens felé 181 milliárd forint. Ez az összeg azonban a bankrendszeri szavatoló tőkéhez viszonyítva meglehetősen alacsony.

Moratórium

A hiteltörlesztési moratórium érdemben támogatja a nehéz helyzetbe került szereplőket. A moratórium miatt ugyanakkor a bankok nehezebben tudják megbecsülni a hitelkockázatokat.

Az MNB becslése szerint a moratóriumban lévő sérülékeny hitelek elérhetik a vállalati hitelállomány 15-20 százalékát, illetve a háztartási hitelek 5-10 százalékát.

A moratóriumban lévő háztartások 53 százalékának 300 ezer forintnál alacsonyabb a jövedelme. Másfelől a moratóriumot igénybe vevők 41 százaléka maximum egy keresővel rendelkezik.

Hitelportfólió minőség

A nem-teljesítő hitelállomány ráták 15-20 éve nem látott alacsony szinten tartózkodnak. A vállalatok esetében a 90 napon túli késedelmes hitelek aránya 1,5 százalék, a háztartások esetében 2,7 százalék.

Jövőre azonban mind a késedelembe esések, mind a hitelezési veszteségek növekedni fognak a moratórium lejártát követően.

A célzott fizetési moratóriumban a vállalatok 14-17 százaléka, a háztartások 22-24 százaléka vehet majd várhatóan részt.

Tőkemegfelelés

A teljes tőkemegfelelési mutató 18 százalék körül tartózkodik a bankszektorban.

Gyakorlatilag minden bank jelenetős pozitív tőke pufferrel rendelkezik, ami fontos a későbbi hitelezés szempontjából.