Equilor: 350-355-ös forint várható, az MNB megállította a gyengülést

ElemzésekIdén 6,5 százalékos GDP emelkedésre, 4,3 százalékos inflációra és 350-355-ös forint-euró kurzusra számít az Equilor Befektetési Zrt. A magas inflációs környezetben a részvény- és ingatlanpiaci befektetések lehetnek a nyerők, különösen a közepes tőkenagyságú vállalatokban látnak potenciált.

Magyarországon a következő években 3,2 -4,3 százalék között mozoghat az infláció, a GDP pedig idén 6,5 százalékkal, jövőre pedig 4,5 százalékkal bővülhet - derül ki az Equilor Befektetési Zrt. legfrissebb elemzéséből, melyet Szécsényi Bálint vezérigazgató, Török Lajos vezető elemző és Buró Szilárd pénzügyi innovációs veztő ismertetett.

Inflációs és stagflációskockázatok

Az óriási pénzmennyiség eddig is okozhatott volna inflációt, de mégsem ez történt, most azonban alacsony a tavalyi inflációs bázis, és a nyersanyag árak is erősen emelkedtek, emellett a bérek is nőttek. Ezek a tényezők megemelték az inflációt - hangzott el a mai sajtótájékoztatón.

A világgazdasági kockázatok közül kiemelték, hogy az emelkedő hozamkörnyezetben kérdéses, hogyan finanszírozható az államadósság fenntartható módon.

A jegybankok nehéz helyzetbe kerültek, mert a makrokörnyezet még mindig nagyon törékeny, így kevés a tér a monetáris szigorításra, miközben az infláció megfékezése miatt szigorító lépésekre is szükség lenne.- A 70-es években már látott stagflációt kellene elkerülni, erre kell most figyelni - mondta Török Lajos vezető elemző.

A világgazdasági környezetről szólva kiemelte: az elmúlt években a kínai növekedés jelentette a globális GDP növekedés közel kétharmadát, és a következő 5 évben is a kínai növekedés lesz a meghatározó, de a globális GDP-ben Kína aránya 20,4 százalékra csökken az IMF előrejelzése szerint.

Evergrande

A piacokat aggasztó kínai Evergrande nagyvállalat csődközeli helyzetével kapcsolatban kiemelte: 300 milliárd dollár a vállalat kintlévősége, és kérdéses, hogy a Lehmann csődjéhez hasonlóan dominó lesz-e a világpiacon.

- Ha bedől, óriási hullámokat láthatunk, amit valamennyien megérezhetünk, mivel több mint 120 banknak és rengeteg beszállítónak tartoznak - tette hozzá a vezető elemző.A vállalatot megmentheti az állam, mert egy ekkora csőd fontos üzenetet küldhet a Kínában befektetők felé.

Német választások

A magyar gazdasági és politikai színteret is befolyásoló német választásokkal kapcsolatban hangsúlyozták, hogy a CDU/CSU helye jelenleg másodiknak tűnik, a közvéleménykuatók szerint az SPD áll a legjobban. Az eddigi felmérések szerint legalább hárompárti koalícióra lesz szükség: a zöldek szinte biztosan kormányozni fognak, az AfD-vel pedig senki nem szeretne kormányozni.

Több koalíciós forgatókönyv is elképzelhető, az is elképzelhető, hogy a liberálisok és a zöldek összeállhatnak a CDU/CSU-val, így hiába nyerne az SDP, nem kerülne kormányra.

Az amerikai gazdasági helyzettel kapcsolatban azt emelték ki, hogy rendkívül magas az infláció, hónapok óta 5 százalék feletti szinten áll, a Fed pedig egyelőre kivár.

Európában is magasabb az infláció, de moderált, a gyors átoltottság mellett gyorsuló gazdasági növekedést láthatunk.

Erős magyar növekedés, 350-355-ös forint/euró

Magyarországon gyors visszapattanás látható a gazdaságban: idén 6,5 százalékos, jövőre pedig 4,5 százalékos emelkedésre számít az Equilor szakértői stábja. Emellett idén 4,3 százalékos inflációval, 7,7 százalékos költségvetési hiánnyal számolnak, az államadósság pedig 77 százalékra csökkenhet a GDP arányában. Az államadósság csak lassan csökkenhet, még 2023-ban is 75 százalékos államadósság-GDP rátára számít a csoport.

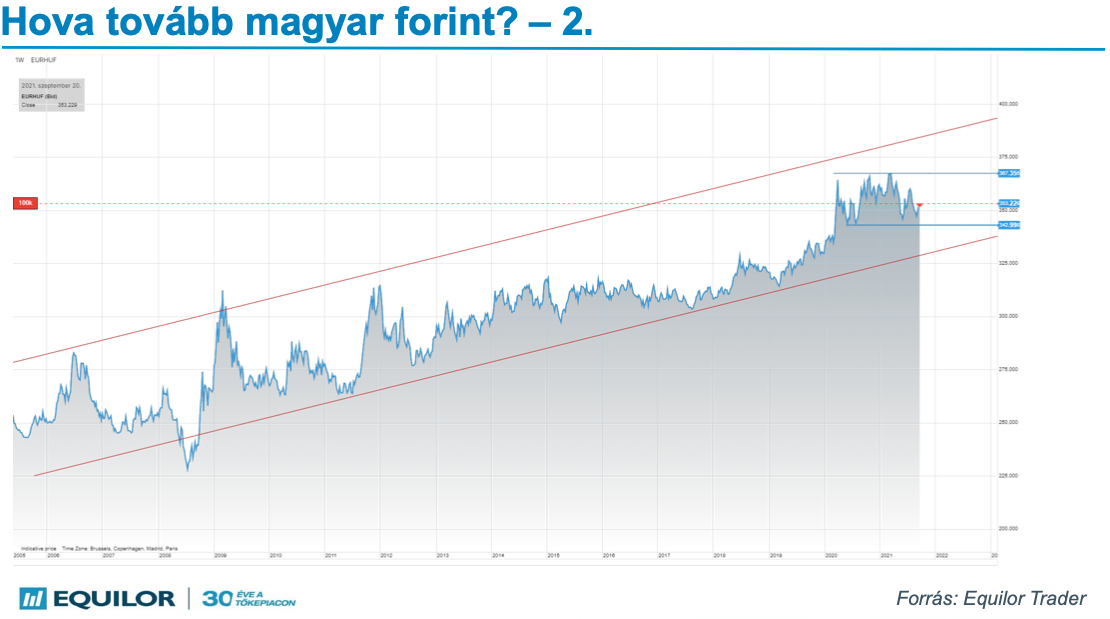

A forint árfolyammal kapcsolatban átlagosan 352 körüli forint-euró kurzussal számolnak idén. Jövőre 356 körüli , 2023-ban pedig 360-as árfolyamra számítanak az Equilor szakértői.

Kiemelték, hogy a jegybanki kamatemelések megállították a forint gyengülését, a tegnapi, a vártnál kisebb emelés ugyan átmenetileg elbizonytalanította a forintot, de az MNB közleménye után visszaerősödött a hazai fizetőeszköz.

Úgy látják: az MNB érdeke, hogy ne hagyja el a forint a 350-355-ös sávot: a várakozások szerint ez az oldalazás maradhat akár a jövő év közepéig is.

Arany kontra kriptovaluták

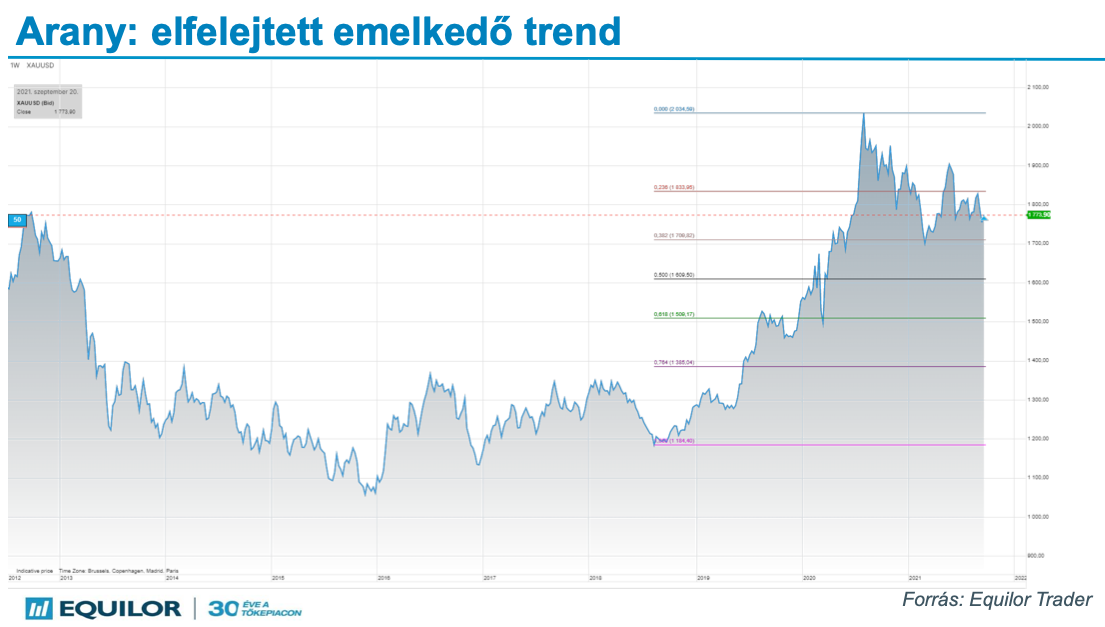

Az arany árfolyamával kapcsolatban kiemelték: nem tudott kialakulni trendszerű növekedés idén a magas infláció, a stagflációs veszélyek és a jegybanki vásárlások ellenére sem. Ennek fő oka, hogy a kriptoeszközöket a fiatal generáció alternatív befektetésnek tartja, ami összességében az aranytól vesz el befekektetőket.

Az olajjal kapcsolatban bizonytalan áremelkedésre és növekvő keresletre lehet számítani a járvány utáni kilábalás miatt, az olakexportőr államok is növekvő kereslettel számolnak.

A gazdasági növekedés azonban könnyen lendületet veszthet, a légiforgalom továbbra is nehezen áll talpra, és a zöld irányzatok egyre nagyobb teret követelnek főleg Európában.

Hazai részvénypiac

Az OTP a régi fényében ragyoghat továbbra is, rövid távon a moratórium negatív hatása lehet fő kockázat, ugyanakkor a kamatemelések emelhetik a kamatmarzsot.

A MOL részvények árával kapcsolatban az elemzők úgy látják, hogy nagyon olcsó, holott a vállalat rekord eredményeket ért el, és az éves EBITDA célja 2,3 milliárd forintról 3 milliárdra lett módosítva. Egyedül a legkevésbé fontos gázüzletág teljesít rosszul, és bizonyos értelemben kockázatként értékelhető az alapítványi kiszervezés is.

A Richterrel kapcsolatban kiemelték: piaci csúcson van az árazás, a Magyar Telecommal kapcsolatban pedig azt hangsúlyozták, hogy hiába olcsóbb mint a szektortársaik, ezt összességében indokoltnak tartják.

A közepes tőkeméretű vállalatokkal kapcsolatban elmondták: vezetik az idei évet az úgynevezett midcap vállalatok.

Legtöbbet, 118 százalékot a Masterplast tudott emelkedni idén, de kifejezetten jól teljesítettek a 4iG, az ALTEO, az AutoWallis és a Waberer's részvényei is.

Ezek a papírok jóval többet emelkedtek, mint a BUX index, amely idén eddig 22 százalékot erősödött.

Szécsényi Bálint kiemelte, hogy a jövőt a midcap cégek jelenhetik, ezt támasztja alá az idei év eddigi tapasztalata is.