Hogyan alakult a lakáshitelek kamata az elmúlt években?

ElemzésekAz utóbbi években megszokhattuk, hogy a lakáshitelek kamata viszonylag alacsony, még hosszabb futamidőre is. Ez azonban nem mindig volt így, hosszú volt az ide vezető út.

Korábbi évtizedek

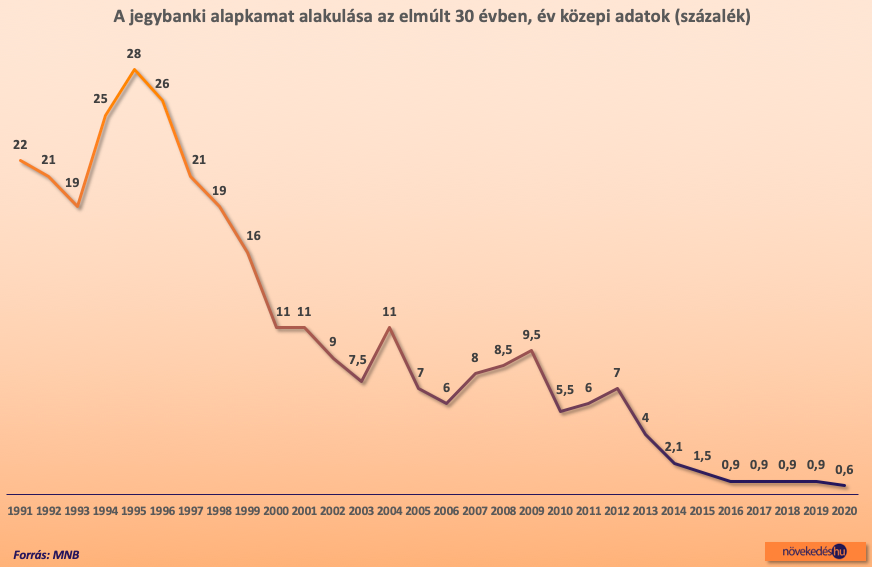

Míg ma a lakáshitelezés a válság ellenére is egy zökkenőmentesen zajló folyamat, a múltban nagyon is eltérő volt a helyzet, sok változással, és olyan rémisztő fordulatokkal, mint a svájci frank árfolyamemelkedéséből adódó drámák. Maga a lakáshitelezés nem is tekint vissza hosszú múltra: a szocializmusban az állam utalta ki a hitelre vásárolható lakásokat hosszú várakozás után, rendszerváltáskor pedig nem alakulhatott ki a piaci hitelezés, mert épp 35 százalékos infláció tombolt nem sokkal alacsonyabb kamatszinttel. Közben a forintot is folyamatosan leértékelték, így a devizahitel ötlete sem merülhetett még fel.

20 éve kezdődött

2001-ben történt az első változás: a forint folyamatos leértékelését megszűntették, és egy meghatározott sávban ingadozhatott az árfolyam, vagyis gyakorlatilag stabil lett (míg ma korlátlanul változhat). Ez lehetővé tette a kamatok csökkenését, amelyek immár az egyszámjegyű tartományba kerültek, de még mindig magasak voltak ahhoz, hogy széleskörben megindulhasson a hitelezés.

A megoldást az első Orbán-kormány abban látta, hogy állami támogatást nyújt a lakáshitelekhez, bízva abban, hogy a kamatok csökkenése folytatódik, így a szükséges támogatási összeg nem lesz túl megterhelő a költségvetés számára. Így 2001-ben végül elindult a lakáshitelezés, a következő években már kezdett is felfutni, azonban miután a következő kormány idején magas lett a költségvetési hiány, a kamatok csökkenése nem folytatódott, miközben a forint épp a magas kamatok miatt erősödött.

Svájci frank hitelek

Ekkor engedélyezték a több helyen már bevett gyakorlatot, hogy a hiteleket devizában, mégpedig svájci frankban vegyék fel a lakásvásárlók, miután annak igen alacsony volt a kamata. Az volt az elgondolás, hogy a forint tartósan erős, de legalábbis stabil marad, arra viszont nem gondolták, hogy a svájci frank árfolyama, ha másért nem, pont a hitelek visszafizetése miatt kereslet következtében fog emelkedni.

A 2008-ban érkező válság természetesen felborította a devizapiacokat is, a forint árfolyama is hullámzott, a frank viszont tartósan emelkedni kezdett. Addigra már belátták, micsoda kockázatot jelent a devizahitel, így azt meg is szüntették, ám a forint kamata még mindig elég magas volt, így az új hitelfelvevőknek a törlesztőrészletek megterhelőek voltak. A hitelezés a válság után vissza is esett, mivel miután a jellemzően 6-7 százalékos jegybanki alapkamatot, valamint a hasonló szinten lévő BUBOR-t általában 2,5 százalékkal haladta meg a hitelkamat.

Csökkenő kamatszint, felfutó hitelezés

2013-ig csak lassan csökkent a kamatszint, ekkor azonban beindult a jegybanki alapkamat folyamatos, jelentős csökkenése. 2015-re már 2 százalék lett, így reálissá váltak az 5 százalék alatti lakáshitelek, ami már egy kevésbé megterhelő szint, így akkor szépen fel is futott a hitelezés, ami egyúttal az ingatlanárakat is jócskán meglódította.

Ez a kamatszint már megfelelő volt, azonban ekkor Európában és nálunk is megjelentek a dezinflációs folyamatok, a jegybanki alapkamat tovább csökkent, egész 0,9 százalékig, majd a jegybank nem konvencionális eszközöket kezdett alkalmazni, esetenként effektíve 0-ig szorítva a bankközi a kamatszintet. A hitelkamatok is csökkentek, ám ekkor felmerült, hogy miután ez az állapot nem tart örökké, célszerű lenne a hosszabb kamatperiódusú, sőt, fix kamatozású hitelek felé terelni a felvevőket.

Alacsony hitelkamat, kiszűrt kockázatok

Erre azóta sor is került, ma már lényegében csak ilyen hitelek vannak, ami persze rövid távon valamivel magasabb kamatot jelent, viszont a hosszabb távú kockázatot mérsékli, adott esetben teljesen ki is küszöböli.

A 10 éves magyar államkötvény hozama, részben ehhez kötődik a 10 éves hitel kamata. Forrás: stooq.com

A 10 éves magyar államkötvény hozama, részben ehhez kötődik a 10 éves hitel kamata. Forrás: stooq.com

A mostani kamatszintek így kedvezőnek mondhatók, ugyanakkor nem kell az adósoknak sem az esetleges kamatmozgásoktól, sem az árfolyamhatásoktól tartania. Utóbbi végül végzetesnek bizonyult a korábbi svájcifrank hitelek esetében, de végül 2014-ben sor került a hitelek forintosítására, még az előtt, hogy a svájci jegybank megszüntette volna az évekig alkalmazott árfolyamplafont, és a frank árfolyama végképp elszállt volna.