Így kaphatunk majd még olcsóbb lakáshitelt

ElemzésekMagyarországon jelenleg túl sok bank működik, ezért a bankkonszolidáció érdemben hozzájárulhatna a pénzintézetek költségeinek mérséklődéséhez, amivel párhuzamosan a jelzáloghitelek kamatfelára is tovább csökkenhetne.

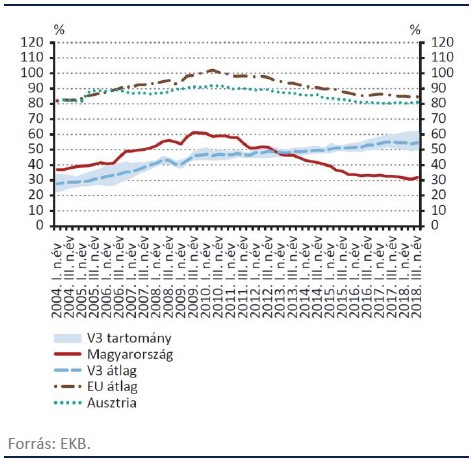

A gazdasági felzárkózás érdekében a Magyar Nemzeti Bank szerint 2030-ra meg kell duplázni a magánszektor GDP arányos hitelállományát, mely jelenleg csupán a GDP 30 százaléka körül alakul. A visegrádi országokban ezzel szemben ez a szám 50 és 60 százalék közé tehető, míg Ausztriában a 80 százalékot is meghaladja ez az érték.

A lakossági és a vállalati hitelállomány bővüléséhez a bizalom növelésére, a bankok versenyképességének javítására, valamint olcsóbb hitelekre lenne szükség. Érdemes kiemelni, hogy a hitelállomány növelését széles bázison – azaz nem koncentráltan – kell elérni, valamint fontos, hogy az eladósodás egészséges szerkezetben valósuljon meg, azaz támogatni kell a hosszabb kamatperiódusú hitelek elterjedését.

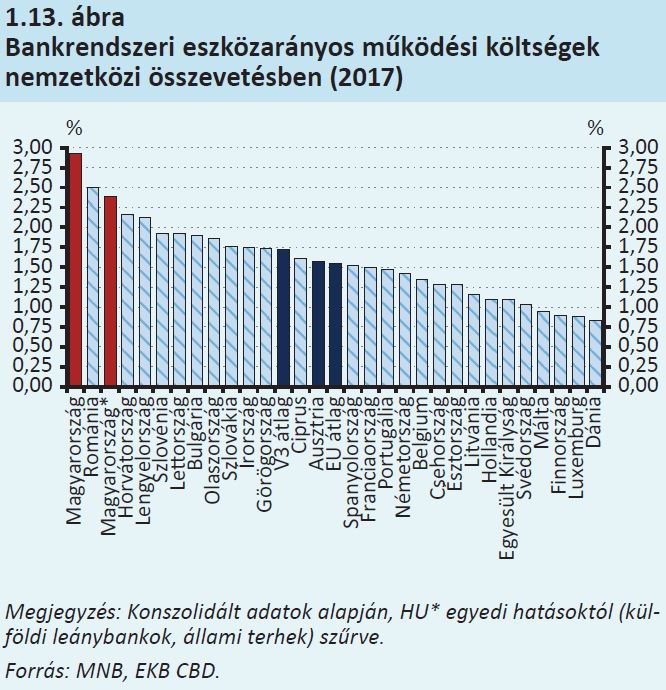

Az olcsóbb hitelek egyik forrása a banki költségek leszorítása lenne, amire bőven van még tér, tekintve, hogy az eszközarányos költség mutató hazánkban a legmagasabb. Ennek az egyik módja a mérethatékonyság növelése, ami a bankkonszolidációkkal érhető el.

A magas eszközarányos költségek oka részben a „túlbankosodás”, amire Matolcsy György is rámutatott.

A jegybankelnök szerint a hazai bankrendszer nemzetközi összehasonlításban drágán működik. A problémát az okozza, hogy a gazdaság méretéhez képest túl sok bank üzemel jelenleg hazánkban, miközben a piac igényeit 5-6 univerzális nagybank fenntartható módon bőven ki tudná szolgálni.

Hasonló állásponton van Nagy Márton, az MNB alelnöke is. Nagy a közelmúltban többször is rávilágított, hogy akár 10-20 százalékkal csökkenhetne a költség/mérlegfőösszeg mutató a jelenlegi 2,7 százalék körüli értékéhez képest, ha Magyarországon 5-6 univerzális nagybank működne. A költségek süllyedését ezenfelül a nagyobb hitelpenetráció, azaz a magasabb hitelállomány is elősegítené.

Régiós összevetésben nagyon drága a lakossági pénzforgalom, magas díjakat számolnak fel a bankok az értékpapír szolgáltatásokra, illetőleg túl magasak a hitelkiváltásnak a költségei. Utóbbi mellesleg komoly gátja a banki verseny fokozódásának.

Nagy Márton rávilágított továbbá, hogy a bankkonszolidációk tekintetében eddig valójában semmi nem történt, egyedül a takarékszövetkezetek összeolvadása csökkentette érdemben a pénzintézeti szereplők számát.

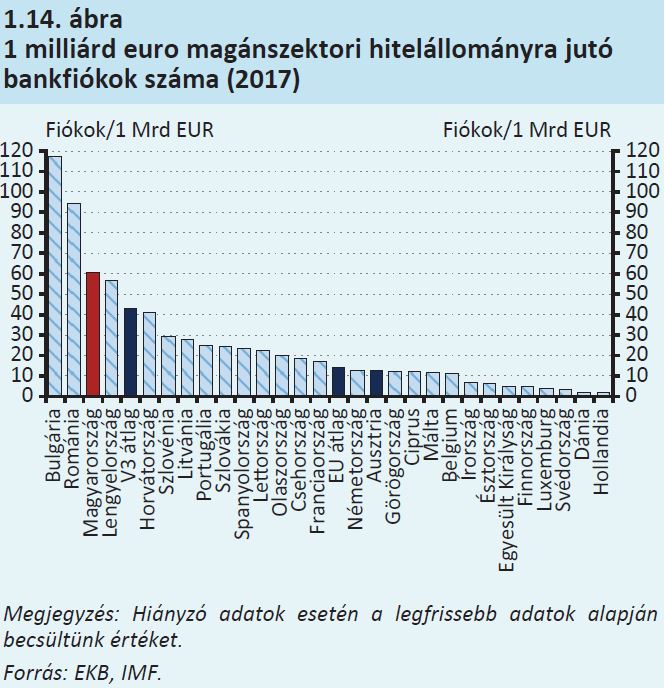

Hazánkban kevesebb, ugyanakkor korszerűen átalakított bankfiókra lenne szükség, valamint előre kellene lépni a digitalizációban, jobban kellene alkalmazkodni az új fintech megoldásokhoz, és szükséges lenne az informatikai rendszerek fejlesztése vagy akár teljes cseréje.

Az alábbi ábra azt szemlélteti, hogy túl sok bankfiók működik hazánkban a környező országokhoz képest.

A monetáris politika érdemben hozzájárul az alacsony kamatkörnyezethez

A stabil inflációs pálya, és a laza monetáris kondíciók egyaránt hozzájárultak a hitelkamatok süllyedéséhez. Emellett jelenleg a nemzetközi folyamatok is támogatók, az Európai Központi Bank ősztől újabb serkentő intézkedéseket jelenthet be, aminek nyomán beszakadtak a német hosszú hozamok, melyek magukkal rántották a magyar kötvényhozamokat is.

Az alacsonyabb hosszú lejáratú hozamok és a banki kamatköltségek (BIRS) süllyedésének köszönhetően egyre olcsóbban lehet hosszú lejáratú fix kamatozású jelzáloghiteleket felvenni.

Mennyire lehet sikeres egy bankkonszolidáció?

A tapasztalatok alapján a bankkonszolidációknak csupán a fele sikeres, ezért elengedhetetlen a szinergiahatások megfelelő azonosítása. A bankkonszolidációkkal kapcsolatban korábban kérdeztük már Balog Ádámot, az MKB Bank elnök-vezérigazgatóját.

Balog elmondása alapján még mindig kicsivel több bank van, mint amennyi erre a piacra szükséges lenne, mindazonáltal nagyon nehéz a „jó időkben” konszolidációkat végrehajtani, mert ilyenkor az egyes bankok nem biztos, hogy érzik azt a nyomást, ami rávenné őket egy ilyen folyamatra.

Másrészről bármennyire is sikeres egy ilyen konszolidáció, először mindig pénzbe kerül: a fiókok bezárása, a munkavállalók esetleges elbocsátása, a rendszerek összehangolása, illetve az egész folyamatnak a megszervezése komoly költséget jelent.

Harmadrészben pedig egy magyarországi nagybank rendszerszinten is fontos tényező, ezért az állam, az MNB, és az EU egyetértésére is szükség van. Ha bármelyik szereplő nem támogatja az összeolvadást, akkor azt bár nem lehetetlen, de nehéz jól megcsinálni.