Inflációkövető állampapírt érdemes még venni? Mi lesz a pénzromlással?

ElemzésekAz augusztusi kamatdöntő ülésen – a várakozásoknak megfelelően – kamattartásról határozott a Magyar Nemzeti Bank Monetáris Tanácsa, 6,75 százalékon hagyta az alapkamatot. Ezzel megszakadt a 2023 májusa óta tartó kamatcsökkentési folyamat, melyet akkor a 18 százalékon álló egynapos betéti kamatszint 100 bázispontos csökkentésével kezdtek.

A jegybank óvatosságát több külső és belső tényező indokolta, melyek az utóbbi hetekben jelentkeztek.

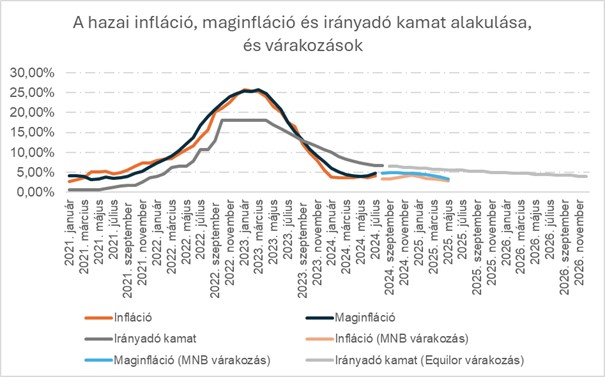

A hazai tényezők közül a júliusi infláció 4,1 százalékra, a maginfláció 4,7 százalékra ugrott, az országkockázati megítélés augusztus elején romlott, majd javult, de a régión belüli relatív helyzet enyhén romlott. Az augusztus elején tapasztalható befektetői bizonytalanságban az euró-forint árfolyama ismét megközelítette a 400-as szintet.

A második negyedéves GDP alakulása csalódást keltett, az egész évre szóló kilátások is romlottak, mely önmagában enyhébb monetáris politikát indokolhatna, ugyanakkor a nemrég bejelentett tranzakciós illetékemelés és a devizakonverziós illeték bevezetése enyhe felfelé mutató inflációs kockázatot jelent.

A legutóbbi kamatdöntő ülést követően Virág Barnabás, az MNB alelnöke részletes prezentációban mutatta be a döntés háttérét, hangsúlyozva, hogy továbbra is három fő területre fókuszálnak: egyrészt

az inflációs helyzetképre, másrészt a reálgazdasági folyamatokra, harmadrészt a kockázati környezet alakulására.

A következő kamatdöntő ülést

szeptember 24-én tartja a jegybank, a prezentációból azt is megismerhettük, hogy rövid távon 4 kérdésre figyel az MNB, szeptember végén ezek alapján fognak döntést hozni. A júliusi adatokat követően milyen irányba mozdul el az infláció és a maginfláció augusztusban? A jegybank azt várja, hogy az infláció 3,4 százalékra csökken, ugyanakkor a maginfláció továbbra is 4,7 százalékon lehet.

A grafikonon jelöltük az Equilor által várt kamatpályát, illetve az MNB inflációs előrejelzéseit:

A második fontos kérdés, hogy megkezdi-e a Fed, illetve folytatja-e az EKB a kamatcsökkentéseket?

A jelenleg ismert adatok alapján arra számítok, hogy mindkét nagy jegybank 25 bázispontos kamatvágást hajt végre. Az Egyesült Államok munkaerőpiacáról negatív adatok érkeztek, a következő fontos adatsort szeptember 6-án ismerhetjük meg. Az eurózónában inkább növekedési problémák vannak, az inflációt sikerült leszorítani, de a szolgáltatási szektor árazása miatt a maginfláció továbbra is 2,5 százalék felett mozog.

Ez némi óvatosságra intheti az EKB-t, de összességében a kamatvágás felé mutatnak az érvek. A harmadik kérdés, hogy

hogyan alakulnak a hazai kockázati megítélést befolyásoló tényezők?

A külső egyensúlyi folyamatokban egyelőre nem várható érdemi változás, de érdemes figyelni a földgáz árának világpiaci alakulására. A kormány elkötelezettnek látszik a 4,5 százalékos költségvetési hiánycél elérése mellett, így ebből az irányból nem várható a kockázati megítélés romlása a közeljövőben. Hosszabb távon viszont az uniós források kérdése növelheti a kockázatot, de ez a szeptemberi ülésen még nem lesz aktuális. A negyedik kérdés, hogy hogyan alakul a növekedés szempontjából meghatározó lakossági és vállalati bizalom?

Ez mind a növekedés, mind a költségvetési hiány, mind az infláció alakulása szempontjából fontos kérdés lehet. A lakossági fogyasztás és a vállalati beruházások élénkülése sem kielégítő, mely szintén a lazább monetáris politika szükségességének irányába mutat.

Ennél is fontosabb kérdés, hogy.

középtávon milyen inflációs folyamatok várhatóak,

és ennek, illetve a fenti egyéb tényezőknek a függvényében hogyan alakul a hazai kamatszint. Az Equilor Befektetési Zrt. várakozása szerint – amennyiben nem jelentkeznek újabb külső sokkok – az idei évben még 2 kamatvágásra kerülhet sor, ezzel 6,25 százalékos lehet az év végén a kamatszint, 2025. év végén 5 százalékos, majd 2026. év végén 4 százalékos lehet a hazai alapkamat. Az átlagos infláció az idei évben 4 százalék körül alakulhat, majd kis mértékben tovább mérséklődhet a következő években.

A grafikonon jelöltük az Equilor által várt kamatpályát, illetve az MNB inflációs előrejelzéseit

A cikk szerzője az Equilor Befektetési Zrt. senior elemzője.