Le kell állítani az eszközvásárlásokat – nagy bajba kerülhet az Európai Központi Bank

ElemzésekA havi nettó 20 milliárd eurós eszközvásárlási programjának leállítására kényszerülhet egy év múlva az Európai Központi Bank (EKB). Elfogyhatnak ugyanis a megvásárolható német államkötvények, miközben a periférikus országok kötvényeiből a politikailag érzékeny tőkekulcsok miatt nem vehet többet az EKB. Megfelelő méretű jegybanki védőháló nélkül pedig sokkal nagyobbak lehetnek a károk egy esetleges gazdasági sokk esetén, úgymint a kötvénypiaci és tőzsdei negatív hatások is. A kérdésről megkérdeztük az ING és a K&H Bank vezető elemzőit is.

Még rendben folynak a vásárlások

A havi nettó 20 milliárd eurós eszközvásárlási program keretében az Európai Központi Bank (EKB) évente 240 milliárd eurót zúdít rá az eurózónára. A kötvényvásárlások hatására pedig egy év alatt 2 százalékponttal 40 százalék közelébe növekszik az EKB GDP arányos mérlegfőösszege.

Az eszközvásárlási program alapvetően segít visszatéríteni az inflációt a 2 százalékos jegybanki célhoz, csökkenti kötvénypiaci hozamokat, növeli a likviditást a bankrendszerben, és végső soron hozzájárul a hitelkamatok süllyedéséhez, ezáltal egy gyorsabb gazdasági növekedéshez. A fenti folyamat egyébként a részvénypiacok, és a kockázatvállalási hajlandóság emelkedését is érdemben támogatja.

Az eszközvásárlások szeptemberi bejelentésekor az akkor még hivatalban lévő Mario Draghi EKB elnök azt nyilatkozta, hogy program nyílt végű. Vagyis egészen addig folytatja az EKB a kötvényvásárlásokat, amíg nem tér vissza az infláció fenntartható módon a 2 százalékos jegybanki célhoz.

Erre azonban még 2021-ben sem kerül sor. Az aktuális jegybanki prognózisok szerint idén, jövőre és 2021-ben 1,2, 1,0 és 1,5 százalék lehet csupán az infláció. A múlt tapasztalatai alapján ráadásul a fogyasztói árindex gyakran az EKB előrejelzései alatt alakul.

Az eszközvásárlási programra tehát a jövőben is nagy szükség lenne, ugyanakkor a kibocsátói limitek miatt mégis a program leállítására kényszerülhet jövő év vége magasságában az Európai Központi Bank, aminek következtében relatíve védtelen maradhat egy esetleges komolyabb gazdasági sokkal szemben.

Mindent felvásárol az EKB

Az eurózóna tagállamai piaci becslések alapján jövőre 161 milliárd euró értékben bocsáthatnak ki nettó értelemben új államkötvényeket. Figyelembe véve az EKB egész éves 240 milliárd eurós eszközvásárlási programját, megállapítható, hogy a jegybank minden új adósságot felvásárol az eurózónában, sőt, még annál is többet.

Gyorsan fogy a levegő

Miután 2600 milliárd eurónyi államkötvényt felvásárolt az EKB a korábbi eszközvásárlási programok keretében, több ország esetében is meglehetősen közel került a kibocsátói limitekhez.

A Credit Agricole stratégái szerint a jelenlegi havi 20 milliárd eurós kötvényvásárlási ütemmel egy éven belül elfogyhatnak a kibocsátói limitek alapján megvásárolható német államkötvények.

A kibocsátói limit jelenleg minden ország esetében 33 százalék. Más szóval egy adott ország államkötvényeinek maximum 33 százalékát vásárolhatja meg az EKB.

Jelenleg Németország és Hollandia esetében vagyunk nagyon közel a 33 százalékos korláthoz, amit az alábbi ábra is jól szemléltet.

Forrás: Financial Times

Forrás: Financial Times

Ha kifogyna az EKB a megvásárolható német államkötvényekből, azaz nem tudna nettó értelemben többet vásárolni az eurózóna legnagyobb kötvénypiacán, akkor jelentősen lecsökkenne az eszközvásárlási program hatásfoka és mérete is.

Egy ilyen forgatókönyv alapvetően a kötvénypiaci hozamok emelkedését, és az euró erősödését vonná maga után, amivel párhuzamosan negatív korrekciók bontakozhatnának ki a részvénypiacokon.

Az EKB szabályrendszere összetett és bonyolult. A kibocsátói limitek mellett az egyes országok tőkekulcsainak módosítása is növelné a jegybank mozgásterét. Utóbbi lehetővé tenné az EKB számára, hogy több államkötvényt vásároljon a periférikus országoktól, például az eladósodott Olaszországtól. A tőkekulcsok megváltoztatása azonban politikailag rendkívül nehézkes.

Mi az a tőkekulcs?

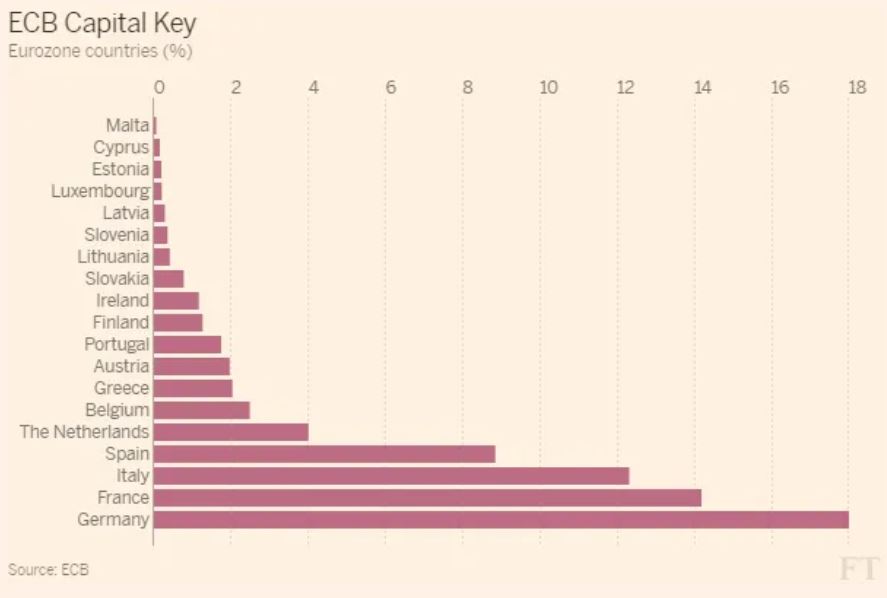

A tőkekulcsok azt határozzák meg, hogy az egyes tagországoknak mennyi tőket kell az EKB rendelkezéseire bocsátaniuk. Másrészről az EKB a tőkekulcsok arányainak megfelelően vásárolhatja meg az egyes tagországok államkötvényeit. A tőkekulcs nagysága az adott ország gazdaságának méretétől függ.

A legnagyobb tőkekulccsal Németország rendelkezik, ami az alábbi ábrán is látható.

Forrás: EKB, Financial Times

Forrás: EKB, Financial Times

Egyéb lehetőségek

A tőkekulcsok módosítása politikai okok miatt szinte lehetetlen. A kibocsátói limitek 33 százalékról például 50 százalékra történő emelése elviekben lehetséges, de jó eséllyel erre csak egy komolyabb gazdasági válság esetén szánnák el magukat a döntéshozók. Egy ilyen esetben meg kellene győzni ugyanis az inflációtól rettegő német politikusokat, hogy az eurozóna tagországok államkötvényeinek felét felvásárolhassa az Európai Központi Bank.

Egy másik lehetőség az lenne, hogy nagyobb arányban vásároljon a jegybank vállalati kötvényeket vagy esetleg passzív befektetési alapokat (ETF-eket). Kockázatossági és egyéb okok miatt ez az út csak korlátozottan járható.

A mozgásteret azzal is lehetne növelni, ha jelenlegi szabályrendszertől eltérő lejáratú, és akár mélyebb negatív hozammal forgó államkötvények vásárlásáról döntene a jegybank. Ez az opció is csak részmegoldás lenne számos mellékhatással.

Nehéz hónapok várnak Lagarde-ra

A hosszabb távú „megoldás” vélhetően a kibocsátói limitek módosítása lenne, ez ellenben annyira érzékeny téma, hogy még csak nem is vitatták meg mostanában a jegybankon belül. Ahhoz viszont, hogy egy esetleges gazdasági sokk vagy válság beköszönésekor ne legyen teljesen üres az EKB eszköztára, előbb-utóbb növelni kell a kibocsátói limiteket.

Egy másik járható út a fiskális serkentő intézkedések felfuttatása lenne. Erre Németországban bőven lenne lehetőség, miután a tavalyi évben 1,9 százalékos volt a német GDP arányos költségvetési többlet. Tekintettel a konzervatív és szigorú német gazdaságpolitikai nézetekre, feltehetően csak egy mélyebb vagy elhúzódó negatív gazdasági visszaesés során nyílnának meg a német politikusok.

Előbb utóbb pedig fontos lesz konszenzust találni, mert egy megfelelő méretű jegybanki vagy fiskális védőháló nélkül sokkal nagyobbak lehetnek a károk egy esetleges gazdasági sokk esetén nem is beszélve a fokozattan negatív piaci hatásokról.

ING Bank

Virovácz Péter, az ING Bank vezető elemzője rávilágított, hogy a kibocsátói limitek alapvetően mozgathatók az Európai Központi Banknál, viszont erre vélhetően csak komolyabb gazdasági lassulás esetén kerül majd sor. Várhatóan tehát nem lesz proaktív az EKB monetáris politikája, ami növeli az esetleges jövőbeni gazdasági és piaci károk nagyságát.

Nagy kérdés, hogy milyen változást hoz a pénzpolitikában Christine Lagarde, az EKB új elnöke. Lagarde az elmúlt időszakban már többször is kihangsúlyozta a támogató fiskális politika szükségességét, így vélhetően ezt az irányt fogja képviselni a jövőben is. A probléma csak az, hogy Christine Lagarde-nak nincs közvetlen beleszólása a költségvetési politikába.

K&H Bank

Németh Dávid, a K&H Bank vezető elemzője szerint is meglehetősen korlátozott a mozgástere az Európai Központi Banknak. Makrogazdasági oldalról azonban jelenleg látni néhány kedvező jelet, így egy optimista forgatókönyv esetén egyelőre nem kell további komoly lazító intézkedéseket bejelentenie az EKB-nak.

Az amerikai jegybank szerepét betöltő Fed az Európai Központi Banknál gyorsabb ütemben növeli a mérlegfőösszegét, aminek hatására csökkenhet a divergencia, vagyis a széthúzás a két jegybank között. A folyamat alapvetően az euró/dollár devizapár emelkedésének irányába mutat. Ezzel párhuzamosan egy mérsékelt hozamemelkedés is kibontakozhat középtávon az eurózóna kötvénypiacain – tette hozzá Németh.