MÁP Plusz és az infláció – továbbra is vonzó a szuperállampapír?

ElemzésekA jelenlegi inflációs környezetben a szuperállampapír 2 éves tartásával érhető el reálhozam. A 2019-es indulás utáni 5 év során pedig jó 8 százalékos reálhozamot biztosít a Magyar Állampapír Plusz, mely érték kiemelkedő az Európai Unióban. Továbbra is joggal a MÁP Plusz vonzereje a legnagyobb a lakossági állampapírok körében. Ezt a stabil heti értékesítések is jól mutatják.

Az infláció az elkövetkezendő hónapokban 5-6 százalék között tetőzik, majd az év végétől fokozatosan mérséklődik. Az MNB várakozásai szerint 2022 második felére ismét 3 százalékon stabilizálódik a fogyasztói árindex.

Felmerül tehát a kérdés, hogy megéri-e a jelenlegi magasabb inflációs környezetben Magyar Állampapír Pluszt vásárolni? A rövid válasz, hogy igen.

A MÁP Plusz 5 éves futamideje alatt 27,3 százalékos kockázatmentes hozamot biztosít. Mint ahogyan a korábbi írásainkban is rámutattunk, a MÁP Plusz értékelésénél az 5 éves inflációt kell összehasonlítani a szuperállampapírral 5 év alatt elérhető átlaghozammal.

Az infláció viszont csak az idei évben lesz várhatóan ennyire magas, éves átlagban 4,6 százalék.

A jövő évtől az egyszeri tényezők kifutásával, a bázishatásokkal és a jegybanki kamatemelésekkel összhangban fokozatosan visszasüllyed 3 százalékhoz az árdinamika.

Múltbeli és várható infláció Magyarországon (százalék)

|

2019 |

2020 |

2021 |

2022 |

2023 |

|

3,4 |

3,3 |

4,6 |

3,6 |

3 |

Forrás: MNB inflációs jelentések

Az infláció ennek fényében 5 éves időtávon 19 százalék körül alakulhat Magyarországon. Ez áll szemben a Magyar Állampapír Plusz 27,3 százalékos hozamával, vagyis 5 év alatt jó 8 százalék reálhozamot kínál a papír. Ekkora reálhozam egyedülálló az Európai Unióban.

Itt egy apró egyszerűsítéssel éltünk, hiszen nem 2019 elejétől hanem 2019 júniusától érhetők el a MÁP Plusz sorozatok.

Stabil kereslet

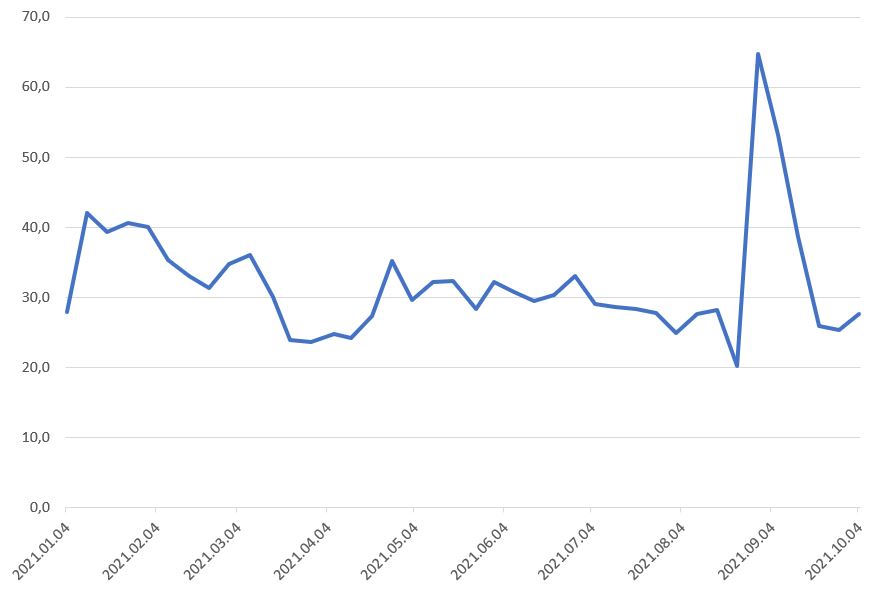

Jól mutatja a MÁP Plusz vonzerejét, hogy továbbra is élénk a kereslete. A heti értékesítések az egész évben stabilan alakultak.

MÁP Plusz heti jegyzések, milliárd forint

Forrás: Államadósság Kezelő Központ, növekedés.hu

Az Államadósság Kezelő Központ (ÁKK) tájékoztatása alapján a MÁP Plusz kamatfordulós, névértéken történő visszaváltási aránya továbbra is a kint lévő állomány csupán 2,6 százaléka az első háromnegyed évben, összhangban az elmúlt 27 hónap 2,5 százalékos értékével.

Az átmenetileg magasabb infláció tehát semmilyen zavart nem okozott eddig a lakossági állampapírpiacon. A lakossági tulajdonban lévő lakossági állampapírok becsült állománya 9598 milliárd forint. Ez 624 milliárd forinttal magasabb, mint 2020. év végén az ÁKK adatai alapján.

Kevés az alternatíva

A magas reálhozamon kívül az is a szuperállampapír mellett szóló érv, hogy kevés az alternatíva.

Az Prémium Magyar Állampapír (PMÁP) abban az esetben lenne jó választás, ha az árdinamika tartósan olyan magas lenne, mint az idei évben. Erről azonban nagy valószínűséggel nem lesz szó.

Az 5 éves futamidejű PMÁP konstrukció által kifizetett kamat az inflációból és 1,25 százalékos kamatprémiumból tevődik össze. Az elmúlt időszakban ugyan jelentősen nőtt a PMÁP vonzereje, azonban a bizonytalan kifizetések miatt még mindig nem elég nagy a MÁP Plusszal szemben. Másrészről a MÁP Plusz visszaválthatósága sokkal kedvezőbb, ha valaki lejárat előtt eladná.

A kötvényalapokat lehetne még megemlíteni, azonban a nagybani piacon a hozamok még mindig nem elég magasok ahhoz, hogy a kötvény jellegű befektetési alapokat valóban megérje megvásárolni.

Az ingatlanpiaci befektetések, a kiadásból elérhető hozammal és a hosszú távon tapasztalható értékemelkedéssel együtt megverhetik a MÁP Pluszt.

Itt azonban látni kell, hogy egy-egy lakás megvásárlásához és kiadásához Budapesten jellemzően alsóhangon 50 millió forintra van szükség. A kiadáson elérhető hozamot ráadásul a felújítási költségek és az anyagköltségek meredek emelkedése lerontja, csakúgy, mint a külföldi turizmus távolléte. Az ingatlanbefektetések másfelől nem kockázatmentes befektetések.

Rövidtáv – hosszú táv

A MÁP Plusz befektetői közül azok járnak kevésbé jól, akik csak nagyon rövid időtávra veszik e lakossági állampapírt. A kamat mértéke ugyanis emelkedik a futamidővel.

A kamat mértéke az első félévben évi 3,5 százalék, a második félévben évi 4,0 százalék, a második évben évi 4,5 százalék, a harmadik évben évi 5,0 százalék, a negyedik évben évi 5,5 százalék, míg az ötödik évben évi 6,0 százalék. Kamatos kamatozással így jön ki öt év alatt az 5 százalékos átlaghozam.

Ha valaki például 2021 elején vette meg a szuperállampapírt, annak két évig kell tartania a MÁP Pluszt, hogy pozitív reálhozamot érjen el.

Azt azonban fontos látni, hogy ilyen rövid időtávon más kockázatmentes kötvényjellegű befektetéssel jellemzően csak kevesebbet lehet keresni.

PEMÁP

A Prémium Euró Magyar Állampapír (PEMÁP) hasonló elven működik, mint a forintos PMÁP konstrukció. Az 5 éves futamidejű PEMÁP által fizetett kamat az eurózóna inflációjából és 1,25 százalékos kamatprémiumból tevődik össze.

Az Európai Központi Bank idén 2,2, jövőre 1,7, míg 2023-ban 1,5 százalékos inflációt vár az eurózónában. 2019-ben és 2020-ban 1,2 és 0,3 százalék volt a fogyasztói árindex értéke az euróövezetben.

Ez azt jelenti, hogy az euró/forint árfolyamnak legalább 2-3 százalékot kell évente emelkednie, hogy megérje PEMÁP-ot venni.

Ráadásul a forint esetleges erősödése során lényegében árfolyamveszteséget is elszenvedhetnek a befektetők. Mindeközben a PEMÁP visszaváltási lehetőségei is kevésbé kedvezők a MÁP Plusz feltételeivel szemben.