Mennyire védett a lakosság a hitelkamatok emelkedése ellen?

ElemzésekA fix kamatozású fogyasztóbarát jelzáloghitelek elterjedésének köszönhetően lényegesen védettebbé vált a lakosság a nemzetközi és a hazai kamatkörnyezet esetleges megemelkedésével szemben. Az új folyósításokból 2019 óta gyakorlatilag eltűntek a változó kamatozású hitelek. A meglévő teljes lakossági jelzáloghitel állomány kevesebb, mint harmada van már csak jobban kitéve a kamatlábkockázatnak. Az idő múlásával ráadásul ez az arány folyamatosan csökken.

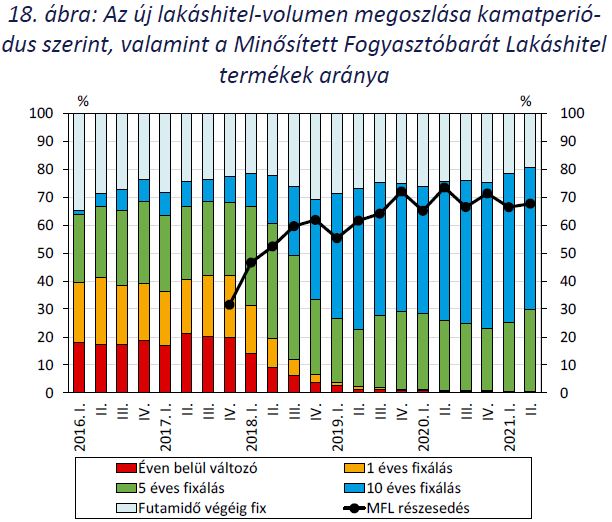

Az új folyósítású jelzáloghitelek esetében 2019 elejére gyakorlatilag eltűntek az éven belül változó kamatozású hitelek és az egy évre fixált kamatú hitelek. E két konstrukció ugyan jellemzően olcsóbb volt a hosszabb időre fixált kamatú hiteleknél, azonban számottevő kamatlábkockázatot futottak azok, akik e termékeket választották.

Az MNB Hitelezési folyamatok című kiadványa alapján 2021 második negyedévében a megkötött lakáshitel-szerződések nagyságrendileg fele 10 éves fix kamatperiódus mellett jött létre, további 20 százalékát pedig a teljes futamidőre fix kamatozással kötötték. Az 5 éves fixálás részaránya ezzel párhuzamosan 30 százalékra emelkedett.

Mindez jelentős védelmet ad a lakosságnak a kamatlábak időközi emelkedése ellen.

Forrás: MNB

Teljes állomány

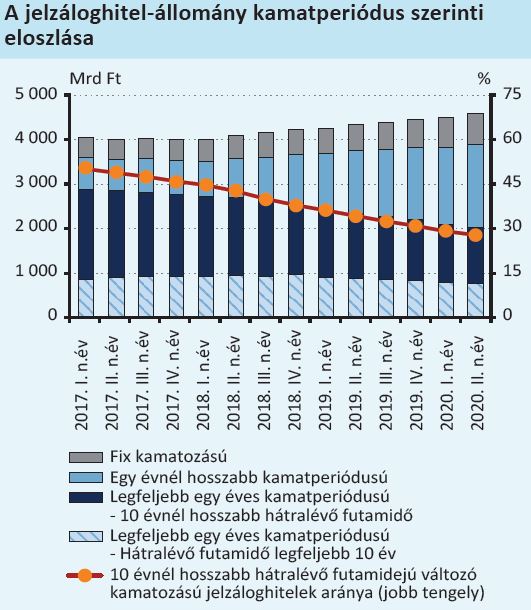

Az új hitelkihelyezések esetében kedvező, egészséges folyamatokat látni. A teljes képhez azonban érdemes megvizsgálni, hogy a teljes hitelállományon belül mekkora a változó kamatozású hitelek aránya, melyeket negatívan befolyásolna a kamatkörnyezet további megemelkedése.

2020 júniusára a kockázatosabbnak tekinthető, 10 évnél hosszabb hátralévő futamidővel rendelkező változó kamatozású jelzáloghitel-állomány a teljes lakossági jelzáloghitel-állomány 28 százalékára csökkent.

Gyakorlatilag ez az a réteg, amely semmilyen formában nincsen védve a kamatok esetleges megugrása ellen.

Forrás: MNB

A képet kedvezően árnyalja, hogy a korábban bevezetett jövedelmi korlátok megakadályozzák a túlzott mértékű hitelfelvételt.

Ennek köszönhetően a jövedelemhez képest kevésbé eladósodott, változó kamatozású jelzáloghitellel rendelkező ügyfelek nagyobb valószínűséggel tudnak majd magasabb kamatok mellett is teljesíteni.

Kik jártak jól?

Azok, akik a jegybank felhívásával összhangban az elmúlt időszakban hosszabb távra fixálták a jelzáloghiteleik kamatait, hiszen történelmi mélységben volt a kamatkörnyezet. Ők jelentős védettséget élveznek a kamatkörnyezet jövőbeni emelkedése ellen.

Itt érdemes annyi kitérőt tenni, hogy 100 százalékos védelmet a futamidő végéig fixált kamatozású jelzáloghitelesek élvezhetnek. Ha valaki például felvesz egy 20 éves lakáshitelt 10 éves fix kamatperiódussal, akkor neki 10 év elteltével a 10 év múlva aktuális kamatlábakon fixálja be a bankja a hitelkamatlábat a következő 10 évre. Ekkor azonban már lényegesen kisebb a kamatlábkockázat a hitelek annuitásos jellege miatt. Ez azt jelenti, hogy az idő múlásával a havi törlesztő részleteken belül egyre több a tőketörlesztés és egyre kisebb a kamatfizetés aránya.

A legnagyobb kamatlábkockázatot tehát azok futják, akik frissen veszik fel a hitelüket és változó vagy nagyon rövid kamatfixálással rendelkeznek.

Azt pedig, hogy mennyire érte meg a drágább, ugyanakkor biztonságosabb, hosszabb kamatfixált hiteleket választani, az a hitelek lejáratánál derül ki. A felelős pénzügyi magatartás ugyanakkor az, ha fixálunk, ezáltal védve vagyunk az esetleges kamatlábsokkoktól.

Monetáris politika hatásfoka

A fix kamatozású hitelek elterjedésével, illetve MÁP Plusz fix 5 százalékos átlaghozamával felmerül másfelől a kérdés, hogy mindez milyen mértékben csökkenti a monetáris transzmissziót, avagy például a kamatemelések hatékonyságát.

A fentiek miatt az inflációs kilátásoktól függően relatíve erőteljesebb finomhangolásra lehet szükség a pénzpolitika terén.

Mekkora kamatemelés jöhet?

Az inflációt számos egyszeri tétel felfelé tornássza. Éves alapon óriásit emelkedtek az olajárak és a nyersanyagok árai. Az ellátási láncok akadoznak, a szállítási költségek megugrottak. Az újranyitás jelentős áremelést hozott a kapacitáshiánnyal küzdő vendéglátószektorban. Az élelmiszerek világszerte drágulnak a kedvezőtlen időjárás miatt. A dohánytermékek adójának megemelése az uniós irányelvek mentén szintén növelte az árdinamikát.

Ezen tényezők kifutásával, a magasabb idei bázissal és a jegybanki kamatemeléssel párhuzamosan jövő év közepétől tartósan visszatérhet 3 százalékhoz az infláció.

A jövő évtől az eurózónában is mérséklődik a pénzromlás üteme, ami alacsonyabb importált inflációt eredményez. Az adószűrt maginflációs mutató pedig 3 százalék szűkebb környezetében oldalazhat a közeljövőben.

Emiatt mérsékelt az esélye egy olyan számottevőbb, több százalékpontos kamatemelési ciklusnak, amit jobban megéreznének a változó kamatozású hitellel rendelkezők.