MNB: Rekordszinten a háztartások vagyona

ElemzésekMind a háztartások bruttó vagyona, mind a befektetési alapkezelők által kezelt vagyon új csúcsra emelkedett az MNB jelentése alapján. A biztosítói szektorban a fő mutatók tovább nőttek, a szektor tőkefeltöltöttsége 200 százalék felett alakult. A tőkepiacokon a befektetési szolgáltatók forgalma dinamikusan nőtt.

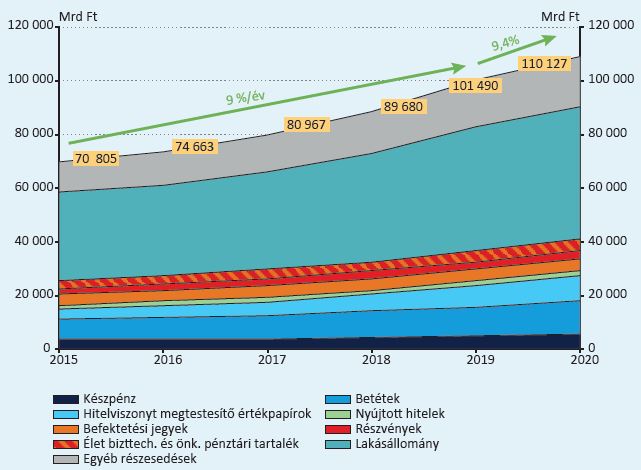

Nagy Koppány, az MNB igazgatója rámutatott, a háztartások bruttó vagyon 9,4 százalékkal 110 ezer milliárd forintra nőtt a tavalyi évben. Ebben szerepet játszott a hitelmoratórium és a sok otthon töltött idő miatt növekvő kényszer-megtakarítások.

A háztartások bruttó vagyonának alakulása

Forrás: MNB

Biztosítási piac

Nagy Koppány kifejtette, a fő mutatók tovább emelkedtek a biztosítási szektorban.

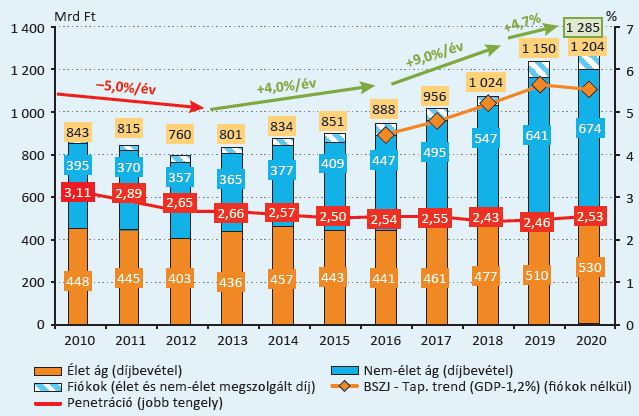

A biztosítók díjbevétele a lassuló gazdaság ellenére 1204 milliárd forintra nőtt 2020 során. Ezen belül az élet-ág bevétele 530 milliárd, a nem-élet ág bevétele 674 milliárd forintra emelkedett.

A bruttó díjbevétel és a penetráció alakulása a biztosítási szektorban

Forrás: MNB

Ezzel párhuzamosan növekedett a szerződésszám, 2300 milliárd forint felé bővült a biztosítástechnikai tartalék.

Az MNB igazgatója kiemelte, a biztosítási szektor tőkefeltöltöttsége mindvégig 200 százalék felett volt.

Ez utóbbihoz hozzájárult az MNB osztalékkifizetések elhalasztására vonatkozó felhívása.

A biztosítók adózás előtti eredménye 88,9 milliárd forintra nőtt, ami 24,3 százalékos sajáttőke arányos megtérüléssel párosult.

A biztosítók tavalyi 4,7 százalékos díjbevétel-növekedése azonban megközelítőleg fele volt a korábbi évek dinamikájáénak. A jegybank ágazati jövőképe szerint az uniós felzárkózáshoz minél előbb vissza kell térni az évi 8-10 százalékos bővüléshez. A tavalyi növekedés ismét a nem-élet ágnak, s főképp a kötelező gépjármű felelősségbiztosításnak (KGFB) volt köszönhető.

A járványt az életbiztosítások esetében a nyugdíj ágazati új szerzések és az utasbiztosítások szenvedték meg leginkább. Az élet ági unit-linked, illetve a klasszikus termékek rendszeres díjbevétele a korábban megszokott módon nőtt az MNB adatai alapján.

A hagyományos egyszeri díjas konstrukciók estek vissza. Csökkentek a kárkifizetések, így mérséklődő kombinált mutató és a korábbiakhoz hasonló magas jövedelmezőség jellemezte a biztosítókat.

KGFB

A KGFB és CASCO piacon a kevesebb járműhasználat kevesebb kárhoz vezetett. Az MNB arra kérte a biztosítókat, hogy vegyék figyelembe ezt a többletet a jövőbeni díjképzésüknél. Az MNB felhívta a fogyasztók figyelmét, hasonlítsák össze a biztosítási díjakat, és váltsanak, amennyiben találnak olcsóbb és hasonló biztosítást. Ez az irány kedvező, hiszen fokozza a versenyt és a szolgáltatások minőségét.

Önkéntes pénztárak

Az önkéntes pénztárak vagyona közel 1700 milliárd forintra, tagdíjbevételei 152 milliárd forintra nőttek 2020-ban az MNB jelentése alapján.

Az önkéntes nyugdíjpénztáraknál az egyéni és munkáltatói hozzájárulások egyaránt gyarapodtak Az egészség- és önsegélyező pénztárak esetében a tagi hozzájárulás aránya javult.

A nyugdíjpénztárak 2020-ban szektorszinten 4,1 százalékos nettó és 1,4 százalékos reálhozamot értek el záró vagyonnal súlyozva.

A hosszú távú átlagos reálhozamok ennél még kedvezőbb 2-4 százalék közötti értéket mutatnak. A pénztártagok megfogadták az MNB figyelemfelhívását, s az év eleji veszteségek után jellemzően megőrizték megtakarításaikat a 2020 végére pozitívra forduló hozamok időszakára.

Az egészség- és önsegélyező pénztáraknál tovább nőtt a gyermekekhez és lakáscélhoz kapcsolódó szolgáltatások aránya. Mindkét alszektor átlagosan veszteséget mutatott - elsősorban a költségnövekedések és a nem fizető tagoktól levonható hozamok csökkenése miatt -, a működési tartalékok azonban megfelelő fedezetet nyújtanak

Közvetítői piac

Nagy Koppány elmondása alapján a közvetítői szegmensre hatott igazából a koronavírus.

A biztosítási közvetítői piacon ugyanakkor a nem-életbiztosítási jutalékok bővültek, s ez ellensúlyozta az életbiztosítási jutalék-visszaesést. A pénzpiaci közvetítőknél főképp a gépjármű-vásárlási hiteleknél érződött a járványhatás. A vállalkozói kölcsönök növekedése elmaradt, míg a lakossági hitel- és pénzkölcsön közvetítés dinamikusan nőtt.

Pénzügyi vállalkozások

A nem bankcsoporti pénzügyi vállalkozások által kezelt állomány tavaly stagnált, csak a pénzügy lízing állomány gyarapodott – derül ki az MNB jelentéséből. A hitelezési- és lízingtevékenységben folytatódott a vállalkozásoknak nyújtott szolgáltatási arány növekedése. A portfólió minőség tovább javult, amit azonban a fizetési moratórium tükrében szükséges vizsgálni, melyet a jegybank fogyasztóvédelmi szempontból is kiemelten felügyelt.

A szektor jövedelmezősége részben a visszafogott aktivitás nyomán az előző évhez képest esett. A követeléskezelési állomány növekedése megtorpant, de a kezelt szerződések darabszáma bővült.

Tőkepiaci folyamatok

A tőkepiacokon a befektetési szolgáltatók forgalma dinamikusan, 12,1 százalékkal nőtt. A Budapesti Értéktőzsde forgalma 19,2 százalékos növekedésének motorja az azonnali piac volt – mutatott rá Laki Gábor, MNB igazgató.

Az árfolyamok csökkenése ellenére a befektetési szolgáltatók által kezelt ügyfél-értékpapírok piaci értéken vett állománya 2,1 százalékkal bővült.

A befektetési vállalkozások jövedelmezősége így tovább javult: 2020-as adózott eredményük szektorszintű történelmi csúcsot ért el, 29,5 százalékkal meghaladva az előző évit. A szektor tőkemegfelelési mutatója kiváló, 21,9 százalék.

A befektetési alapkezelők kezelt vagyona 4 százalékos bővülés nyomán szintén új csúcsot ért el a 2020-as tőkepiaci turbulenciák ellenére. A növekedés alapvetően a kezelt befektetési alapok nettó eszközérték-emelkedésének volt köszönhető, de a többi portfolió - pénztári, biztosítói - vagyona is nőtt.

A befektetési alapok vagyona tavaly is elsősorban a hozamok révén bővült, de azt a nettó tőkebeáramlás is gyarapította.

Az alapkezelési szektor jövedelmezősége csökkent, míg adózott eredményük csak enyhén esett vissza az egy évvel korábbi történelmi csúcsról.