Valami nagyon megváltozott az amerikai részvénypiacon

ElemzésekÉrdekes, rég nem látott jelenséggel találkozhattunk az elmúlt hetekben az amerikai részvénypiacon, rotáció indult a vállalati szektorok között. Az utóbbi hónapok sztárja, a technológiai szektor alulteljesítő lett, ezzel párhuzamosan a befektetők elkezdték venni az eddig lemaradó, kisebb kapitalizációjú vállalatok részvényeit.

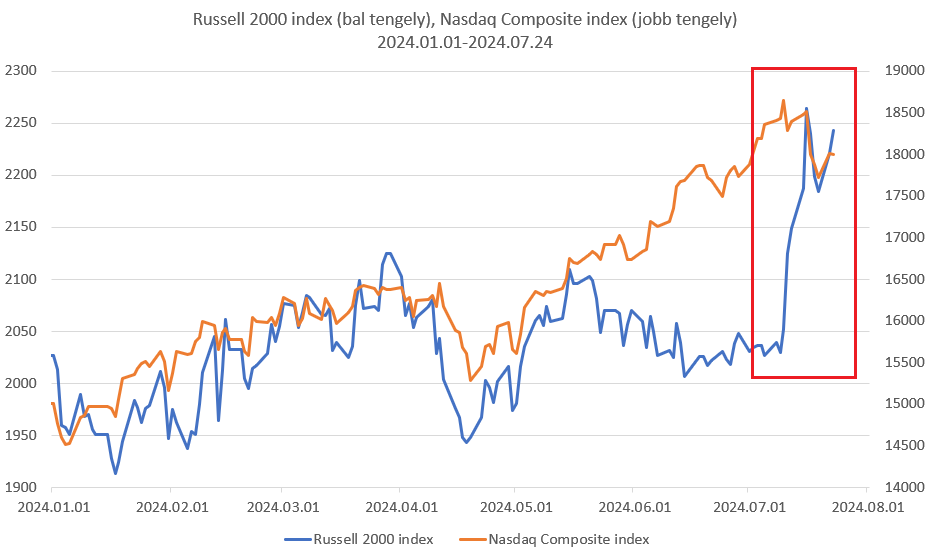

A folyamat mögött meghúzódó okok között van a technológiai szektor felülértékeltsége, hiszen a Nasdaq Composite index a tavaly október vége és idén június vége között tartó időszakban közel 40 százalékot emelkedett, miközben a Russell 2000 index csak 23 százalékkal került feljebb.

A Nasdaq Composite indexben lévő részvények átlagos P/E rátája (árfolyam/egy részvényre jutó eredmény) 36,25, szemben a Russell 2000 index részvényeinek 29,91 P/E rátájával.

A vártnál kedvezőbb inflációs adatok, illetve a munkaerőpiac fokozatos lehűlése nyomán jelentősen erősödtek az amerikai kamatvágási várakozások, jelenleg már biztosra veszik a befektetők, hogy szeptember 18-án a Fed megkezdi a kamatvágási ciklust.

Ezzel párhuzamosan az amerikai hozamgörbe elkezdett normalizálódni, jelenleg már csak 25 bázispont a 2 és a 10 éves lejárat közötti hozamkülönbség, a 2 éves hozam 4,5 százalékra csökkent.

A kisebb kapitalizációjú vállalatok többnyire rövid lejáratú hitelekből finanszírozzák magukat, így a kamatteher csökkenése szintén segítette az árfolyamok felzárkózását.

Az elmúlt 25 évben mindössze 13 olyan időszak volt, amikor a legkisebb kapitalizációjú részvényeket tömörítő Russell 2000 index és a technológiai vállalatok részvényeit tartalmazó Nasdaq Composite index teljesítménye között nagyobb divergencia alakult ki a Russell 2000 index javára. Legalább 10 napos időszakokat vizsgálva, összesen legalább 10 százalékos teljesítménykülönbséget kerestem.

Az esetek többségében a folyamatot legkésőbb 2-3 héten belül átfogó negatív korrekció követte az amerikai részvénypiacon.

7 alkalommal legalább 10 százalékos csökkenés következett be az S&P 500 indexben, ebből 2 esetben 20-40 százalékos volt a visszaesés mértéke. Érdekesség, hogy a mostani eset előtt legutóbb 2020 áprilisában és májusában láthattunk ilyet, akkor viszont már túl voltunk a nagy esésen a koronavírus-járvány kitörését követően.

Az idei évben márciusban volt felülteljesítő a Russell 2000 index a Nasdaq Composite indexhez képest, áprilisban jött is egy rövid negatív korrekció, mely elsősorban a technológiai részvényeket érintette.

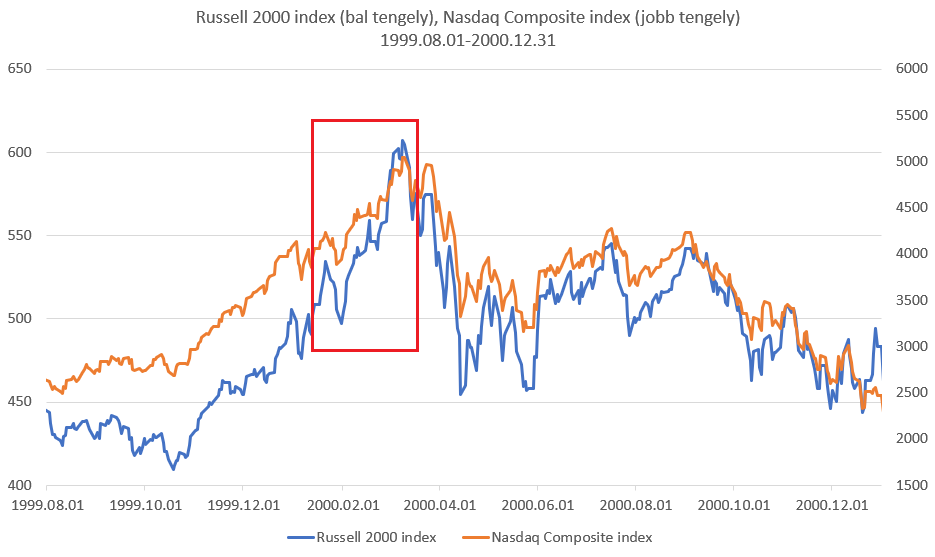

A legnagyobb esést 2000 márciusát követően szenvedte el a Nasdaq Composite index, ekkor pukkant ki a dotcom-lufi, 2000 végéig a márciusi csúcsponttól számítva 52 százalékos volt a zuhanás.

A 2000. január-márciusi időszakban is megfigyelhető volt, hogy a Russell 2000 index jobban teljesített a Nasdaq-nál, ami azért érdekes, mert ebben az időszakban még a Nasdaq Composite is 26 százalékos emelkedést mutatott be.

Természetesen ebből nem következik egyenesen az, hogy most ismét egy hasonló mértékű árfolyamesés jön a technológiai részvények piacán, de az elmúlt hetekben láthatóan megindult a tőke átrendeződése a szektorok között, és jelentősen emelkedett egy nagyobb, de egészségesnek mondható negatív korrekció esélye.

Figyelemreméltó a hasonlóság az utóbbi néhány hét mozgásával, a Russell 2000 index teljesítménye jelentősen felzárkózott, illetve itt látható a márciusi felülteljesítés, és az áprilisi rövid negatív korrekció is.

Mivel tudunk védekezni az esetleges korrekció ellen? Érdemes a részvényportfóliónkat átvizsgálni, és az extrém magas értékeltségen forgó részvények súlyát csökkenteni, ezzel párhuzamosan növelni a defenzív értékpapírok súlyát.

Amennyiben bekövetkezik az említett korrekciós hullám, az nagy valószínűséggel még nem a bikapiac végét jelenti, tehát akár kedvező belépési lehetőségeket is teremthet.

A Nasdaq Composite index mozgásában még nem láttuk a 2000 elején jellemző exponenciális emelkedést, mely gyakran megelőzi a hosszú távú trendváltást.