A lakásvásárlást most még könnyebbé teszik

HírekA Fundamenta már az MBH Bank leányvállalataként működik tovább. A termékpaletták kombinálásával, banki, lakás-takarékpénztári és biztosítási termékek összekapcsolásával számos új befektetési, biztosítási és hiteltermékhez juthatnak majd a keresztértékesítés során az ügyfelek.

Lezárult az adásvételi tranzakció: a Fundamenta az MBH Bank leányvállalataként működik tovább. A tranzakció zárására 2024. március 27-én került sor. Ezután a Fundamenta az MBH Bank konszolidált leányvállalataként, de önálló entitásként működik tovább.

Van még tér a bővülésre

Az MBH Bank a Fundamentával kiegészülve célul tűzte ki a vezető pozíció elérését a hazai otthonteremtési és finanszírozási piacon.

Ennek megvalósítását támogatja a két vállalat által kínált termékpaletta: lakáshitelek, támogatott hitelek, CSOK plusz, Falusi CSOK, személyi kölcsön, lakás-előtakarékossági termékek, megtakarítások, biztosítások, valamint a napi bankolási folyamatok továbbfejlesztése,

továbbá az MBH Bank 400 bankfiókot is elérő, több mint 2000 fős hálózata és a Fundamenta 1200 fős Személyi Bankár hálózata.

Ez utóbbi lehetővé teszi az MBH Bank számára, hogy az otthonteremtést támogató szolgáltatások ne csak a bankfiókokban legyenek elérhetőek, hanem a Személyi Bankárok országosan, bármilyen helyszínen személyes tájékoztatást nyújtsanak az ügyfeleknek és a leendő ügyfeleknek az otthonteremtés különböző lehetőségeiről.

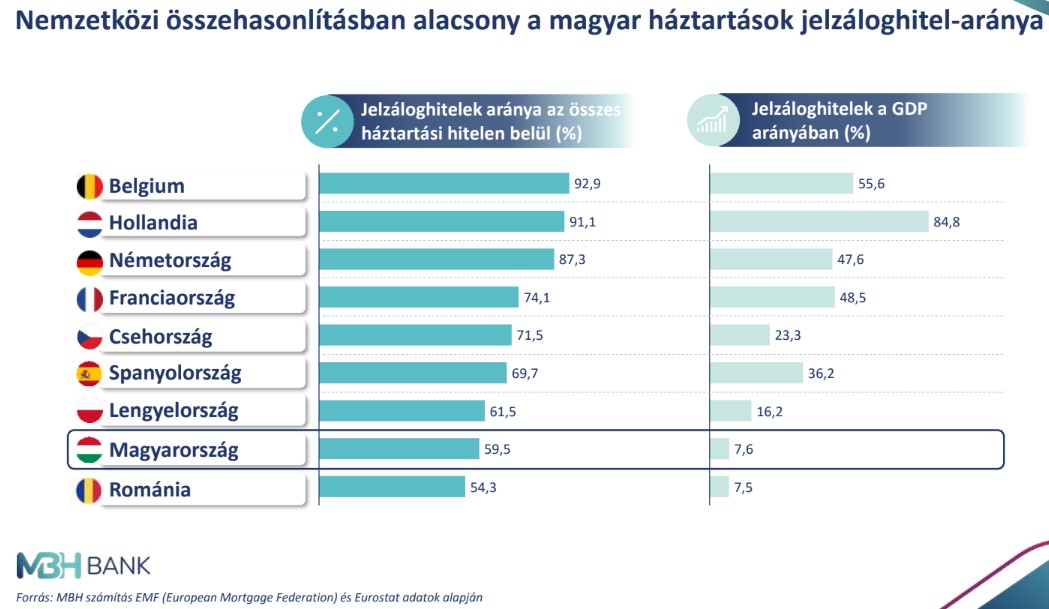

Az akvizíció a magyarországi jelzálog-piac gyarapodását is előmozdíthatja.

A jelenlegi adatok alapján van még tér a bővülésre, hazánkban a jelzáloghitelek aránya az összes háztartási hitelen belül, valamint a jelzáloghitelek a GDP arányában is jóval elmaradnak az európai élvonaltól, hiszen előbbi 59,5 százalék, míg utóbbi 7,6 százalékos arányt mutat, de a magyar háztartások növekvő megtakarítása is jó alapot adhat az otthonteremtéshez.

Az akvizíció az MBH Bank számára jelentős növekedést jelent: 480 ezer ügyféllel, 530 milliárd forint hitel- és 570 milliárd forint betétállománnyal gyarapszik.

A meglévő ügyfeleknek a tulajdonosváltozás kapcsán nincs teendőjük, a szolgáltatások és termékek az eddigiekkel megegyezően a továbbiakban is igénybe vehetőek.

A Fundamenta MBH Csoportba való bekerülése a szolgáltatási paletta és a kedvezményrendszer bővítését teszi lehetővé. A termékpaletták kombinálásával, banki, lakás-takarékpénztári és biztosítási termékek összekapcsolásával számos új befektetési, biztosítási és hiteltermékhez juthatnak majd a keresztértékesítés során az ügyfelek.

Az együttműködéssel például a Fundamenta lakás-előtakarékossági konstrukcióihoz olyan hiteltermékeket is lehetősége lesz a Fundamenta ügyfeleknek igénybe venni, amelyek eddig a Lakástakarékpénztár palettájában csak részben voltak elérhetőek.

Emellett már a lakásvásárlás pillanatában az MBH Bank a lakás-előtakarékossági szerződések mellé a különböző támogatott hiteleket is elérhetővé teszi az ügyfelek számára további addicionális kedvezményekkel.

A Fundamentához kapcsolódó kedvezmények:

- március 28-tól már elindította árazási akcióját az MBH Bank a Fundamenta-Lakáskassza által közvetített piaci feltételű lakáshitel ügyletekhez kapcsolódóan. Az akció értelmében az MBH Bank visszatérít a közjegyzői díjból – minden benyújtott és jóváhagyott 5 millió forint, vagy afölötti hitelösszegű igénylés esetén – akár 60 ezer forintot, amennyiben az érvényes feltételeknek megfelelően igényelték az ügyfelek a hitelt és Fundamenta által közvetített ingatlant vásárolnak és/vagy minimum 1 darab 12 millió forint szerződéses összegű lakás-takarékpénztári terméket igényelnek a Fundamentától. A közjegyzői díj visszatérítésen felül fix 30 bp-os egyedi kamatkedvezményt is nyújt az MBH Bank a piaci feltételű lakáshitelek közvetítése esetén.

- A fióki értékesítésű, azaz nem a Fundamenta Személyi Bankár által közvetített piaci feltételű lakáshiteleknél az akár 60 ezer forint közjegyzői díjkedvezmény és a 30 bp-os egyedi kamatkedvezmény is elérhető. A feltételek azonosak, azaz a visszatérítésre és a kamatkedvezményekre azon ügyfelek jogosultak, akik a Fundamenta által közvetített ingatlant vásárolnak és/vagy minimum 1 darab 12 millió forint szerződéses összegű lakás-takarékpénztári terméket igényelnek a Fundamentától.

Élénkül a lakáspiaci helyzet

Nehéz éveket tudhat maga mögött mind az európai, mind a hazai építőipar, ám a gazdasági környezet konszolidációja, a tavalyi év végén megindult lakáspiaci folyamatok és a támogatási rendszer változásai már előre vetítik a 2024 második felében várható fordulatot, az idei évre 110-130 ezer adásvétel várható, ami 20-30 ezerrel több, mint a megelőző évben.

2024-ben az év első két hónapjában a jelzálogpiacon fokozatosan növekvő keresletet tapasztaltak az MBH Bank szakértői, noha általában ezek a hónapok szezonálisan gyengébbek szoktak lenni.

Az év első 8 hetében országosan 136 milliárd forint értékben kötöttek hitelcélú szerződést az ügyfelek, ami jelentős növekedést mutat az előző év azonos időszakához képest. 2024 végéig a kamatszint tovább csökkenhet, és a lakáshitelpiacon az új szerződéses volumen meghaladhatja a 900 milliárd forintot,

amiből körülbelül 30 százalékot tesz ki a kamattámogatott lakáshitelek részesedése.

Ezzel párhuzamosan nagyobb ingatlanépítési projektek indulnak Budapesten, és tranzakciószám-emelkedést tapasztalhatunk a használt lakások piacán.

Az elmúlt két évben elhalasztott ingatlanvásárlások is megjelenhetnek 2024-ben, és az Otthonfelújítási program újraindítása is erősítheti a kínálatot, amelynek keretében a kormányzati várakozások szerint legalább 127 milliárd forintnyi beruházás fog elindulni, és közel 20 ezer családi ház újulhat meg, hiszen hatalmas lehetőség van az energetikai felújításban.

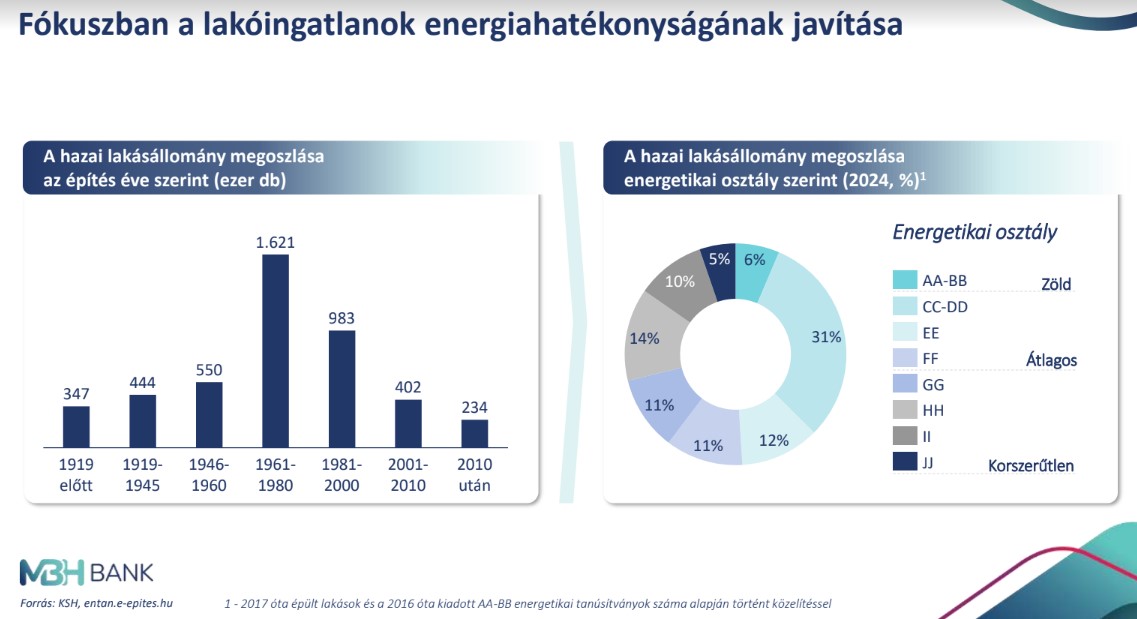

Az adatok azt mutatják, hogy a lakóépületek jelentős része (80%) 1990 előtt épült, az újabb, 2000 után készült lakóingatlanok aránya pedig alig haladja meg a 12 százalékot, míg a 2010 utániaké alig éri el a 4 százalékot.

Ezek az adatok egyértelműen arra utalnak, hogy a hazai lakásállomány elöregedett, amely általában alacsonyabb energetikai teljesítményt is jelent.

A hazai lakásállomány nagyjából 40 százaléka energetikai szempontból a rossz kategóriába tartozik, míg az átlagos energetikai besorolásba 55 százalék, és csak kevesebb mint 5 százaléka az otthonoknak sorolható az ennél kedvezőbb kategóriák valamelyikébe. A lakóingatlanok energiahatékonyságának javítása tehát kiemelt fontosságú.