Magyarországon 110 itt bejegyzett fintech cég tevékenykedik

MAGA koronavírus okozta járványhelyzettel párhuzamosan felértékelődött a pénzügyek online intézésének igénye, ami a szolgáltatói oldalon felgyorsította a digitális fejlesztési folyamatokat. A digitális transzformáció szükségessége hazánkban is segíti a FinTech cégek és a hagyományos pénzügyi intézmények együttműködését, de elsősorban azokon a területeken, ahol már rövid távon is érzékelhető hatékonyságjavulás várható a potenciális kooperációból. Az MNB saját eszköztárával azon dolgozik, hogy a hazai FinTech szektor biztonságos és fenntartható fejlődését, illetve a hazai pénzügyi szektor versenyképességének növelését együttműködéseken, hosszabb, komplexebb projekteken keresztül, illetve a stratégiai szemlélet változásával is elősegítse.

Az elmúlt hetekben az online kereskedelmi és fizetési megoldásairól híres kínai technológiai óriás, az Ant Group utolsó pillanatban meghiúsult tőzsdei kibocsátása miatt ismét reflektorfénybe került a FinTech szektor, amelybe egyébként

a 2020-as év első félévében globális szinten több, mint 25 milliárd dollárnyi forrás áramlott.

Összehasonlításként, a most meghiúsult – illetve legalább 6 hónapra elhalasztott – Ant Group elsődleges tőzsdei részvénykibocsátását (IPO) az előzetes becslések alapján 37 milliárd dollárra értékelte volna a piac.

A járványhelyzet következtében számos FinTech néz szembe működési nehézségekkel és túlnyomó részük – életkorukból adódóan – most találkozik először komolyabb dekonjunktúrával. Jelen körülmények igencsak próbára teszik egyes üzleti modellek hosszú távú fenntarthatóságát.

Például a tipikusan kártyatranzakciókon és devizaátváltáson alapuló üzleti modellre specializálódott FinTech szereplőkre rendkívül nagy nyomás helyeződött azáltal, hogy a határokon átívelő turizmus egyik pillanatról a másikra leállt.

Ennek érzékenységét jól mutatja, hogy ezen szereplők árbevételének jellemzően legalább a fele, de sok esetben akár a kétharmada is a kártyás tranzakciókhoz kapcsolódó díjakból származhat.

Ugyanakkor kivételek is akadnak: az online pénzküldéssel foglalkozó TransferWise például amellett, hogy 2017 óta már minden évben nyereségesen működik, az elmúlt időszakban rekord profitot jelentett.

Ha járványhelyzet, akkor online bankolás?

A globális digitalizációs trendekből és a járványhelyzet által is katalizált átalakulásból a magyarországi piac sem maradt ki. Bár a pénzügyek online intézése itthon is egyre jobban terjedt az elmúlt években, a pandémiás helyzet következtében ez felgyorsult. Olyan fogyasztói csoportok is megjelentek az online bankolás terében, akik korábban ezt mereven elutasították, például a 60 éven felüli korosztály egy jelentős része.

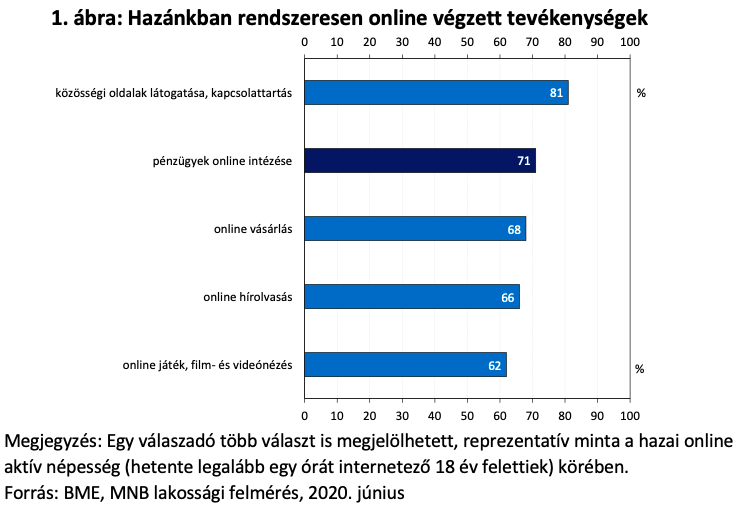

Az MNB és a Budapesti Műszaki és Gazdaságtudományi Egyetem közös, idén nyáron megvalósult felmérése alapján a járványhelyzet hatására az online aktív népesség csaknem egyötöde gyakrabban intézi pénzügyeit online a járványhelyzet hatására. Ezen változások hatására a pénzügyek online ügyintézése már a második legszélesebb körben végzett online tevékenység, csak a közösségi oldalak látogatása előzi meg a felmérés alapján (1. ábra).

Bár a járványhelyzet a pénzügyi szektorban mind a hagyományos pénzügyi szereplők (pl.: bankok, biztosítók, összefoglalva ún. inkumbensek), mind a FinTech-ek számára kihívásokat okozott, lehetőséget is teremtett egyben a megújulásra.

Hazai FinTech szektor: elsősorban az üzleti ügyfelekre fókuszálnak

Hazánkban az elmúlt években folyamatosan növekedett a FinTech szektor, 2019-ben több mint 110 darab magyarországi bejegyzésű, FinTech tevékenységgel foglalkozó vállalat volt jelen a piacon egy vagy több termékével, szolgáltatásával.

A Magyarországon bejegyzett FinTech cégek közel háromnegyede magyar tulajdonú.

Vállalatméret tekintetében a magyar tulajdonú FinTech cégek között mikro- és kisvállalatok dominálnak, míg külföldi tulajdonú cégek esetében a kisebb és nagyobb vállalatok egymáshoz viszonyított aránya kiegyenlítettnek tekinthető.

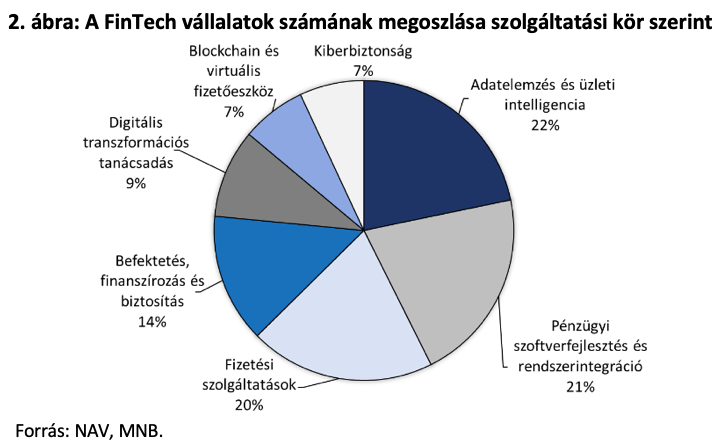

A hazai piacon elérhető FinTech megoldások a pénzügyi szolgáltatások széles köréhez kapcsolódnak, jelentős számú céget felölelő területek az adatelemzés és üzleti intelligencia, a pénzügyi szoftverfejlesztés és rendszerintegráció, illetve a fizetési szolgáltatások, de egyre nagyobb számban jelennek meg kiberbiztonsági, illetve befektetési, finanszírozási és biztosítási szolgáltatások is (2. ábra).

Kiemelendő továbbá, hogy hazánkban leginkább a B2B („business to business” – üzleti) FinTech szolgáltatás jellemző, a B2C („business to consumer” – közvetlenül fogyasztóknak nyújtott) szolgáltatások részaránya 10 százalék alatti a cégszám arányában.

A koronavírus járvány előtti években a hazai FinTech szektort javuló hatékonyság jellemezte növekvő árbevétel mellett, miközben a vállalatok többsége jelentős fejlődésen ment keresztül.

Az idei év – a járványhelyzet ellenére, illetve részben amiatt – a FinTech szektor fejlődése szempontjából továbbra is perspektivikus lehet. A jelenlegi helyzet a teljes pénzügyi rendszerben szükségessé teszi a digitális fejlesztések felgyorsítását, illetve hirtelen valamennyi részterületen új digitális igények jelentek meg. Ez az átalakulás rövid távon a megfelelő szolgáltatási palettával rendelkező, elsősorban üzleti megoldásokat kínáló FinTech-eknek nagy lökést adhat. A B2B FinTech-ek ugyanis rendszerint rugalmasan integrálható, már működő megoldással, vagy könnyen testre szabható, ún. dobozos megoldással vannak jelen a piacon (pl. chatbot, felhőalapú megoldások, fejlett adatelemzési szoftverek), amelyek gyors implementálása jelen körülmények között a hagyományos pénzügyi szereplők számára alapvető érdek.

Így ahelyett, hogy önállóan vágnának bele hosszabb, belső fejlesztési folyamatokba, gyors, látványos fejlesztéseket valósíthatnak meg a FinTech cégekkel közösen.

A hazai startupok forrásszerzésében – tekintettel e cégek globális színtéren még nem meghatározó méretére és az ehhez arányosan szükséges tőke mértékére – általános mértékben jelenleg még nem tapasztalható drasztikus változás, még a pandémia okozta konzervatívabb hozam-kockázat elvárások közepette sem. Az életpályájuk kezdeti szakaszában, amikor jellemzően a tulajdonosi tőke, az angyal befektetői vagy korai kockázati tőke a meghatározó forrás, általában a hosszabb távú szemlélet a meghatározó. A következő, már idegen források bevonására alkalmas életszakaszban a külföldi példák alapján jelentős támogatást adhat a kis- és középvállalatoknak az alternatív finanszírozási formák megjelenése. Ezeket egészíthetik ki a krízishelyzetben elérhetővé vált új – államilag is támogatott – válságkezelést támogató források, amelyek segíthetik a startupokat a későbbi életszakaszukban is.

Az MNB is segíti a hazai FinTech szektor fejlődését

A gyors ütemű technológiai fejlődés pénzügyi szektorban való megjelenése kapcsán az MNB korán felismerte, hogy szabályozó és felügyeleti hatóságként figyelemmel kell kísérnie a digitalizációs trendeket, és elősegítenie a FinTech innovációk biztonságos elterjedését. A digitális megoldások sikeres beépítése a pénzügyi rendszer működésébe ugyanis erősíti a hatékonyságot, rugalmasságot, és ezzel az intézmények versenyképességét és sokkellenálló képességét.

Az MNB a piaci szereplőkkel való együttműködés előmozdítására, a pénzügyi intézmények digitalizációjának és a hazai FinTech szektor fejlődésének elősegítésére – a régióban az elsők között – 2018 márciusában létrehozta az MNB Innovation Hub-ot.

Ez az innovációs platform többek között segítséget nyújt a pénzügyi innovátorok oldalán az újításaikkal kapcsolatban felmerülő esetleges jogi kérdések tisztázásában. Ennek során lehetőség nyílik közvetlenül az MNB-től iránymutatást kérni, illetve konzultációt kezdeményezni a különböző innovációk kapcsán.

Az indulás óta eltelt időszakban jól látható, hogy az MNB kezdeményezése egyre népszerűbb lett az innovátorok körében: az MNB Innovation Hub-ba érkező megkeresések száma dinamikusan emelkedett.

Bár már a tavalyi évben is több tucat innovátori megkeresés érkezett, az idén csak az első három negyedévben már több mint 40 cég kereste meg az MNB Innovation Hub-ot (3. ábra).

Az MNB az Innovation Hub mellett elindította az Innovációs Pénzügyi Tesztkörnyezetét (Regulatory Sandbox) is, ahol az innovatív pénzügyi intézmények újszerű megoldásaikat tesztelhetik korlátozott körben, de valódi körülmények között oly módon, hogy bizonyos MNB elvárások alkalmazása alól felmentést kaphatnak.

Az MNB folyamatosan törekszik arra, hogy bemutassa a hazai pénzügyi rendszer digitalizációs helyzetét (MNB FinTech és Digitalizációs jelentés) és rugalmas hozzáállás mentén támogassa a biztonságos innovációt a FinTech stratégiájában lefektetett pontok alapján. Ezek közül kiemelt hangsúlyt helyez a tradicionális szereplők és a FinTech cégek közötti együttműködések erősítésére. Mindezeken túl az MNB nemcsak a hatékonyságnövelő piaci partnerségeket segít kiépíteni, hanem maga is partnerségre lép innovatív vállalatokkal. Ilyen együttműködés keretében valósult meg például az MNB Digitális Diákszéf pénzügyi ismeretterjesztő applikáció is.

Danóczy Bálint az MNB junior elemzője, Sajtos Péter az MNB elemzője.