Mibe érdemes most fektetni a pénzünket?

PénzügyA gazdasági növekedés és a támogató politikák nyertese a részvénypiac. A kategórián belül elsősorban a ciklikus részvényekbe érdemes fektetni a fejlett régiókban – mutatott rá Hajdu Egon, az Eurizon Asset Management Hungary Zrt. befektetési igazgatója az alapkezelő sajtótájékoztatóján. Hozzátette, az erősödő inflációs nyomással továbbra is számolni kell, aminek a vesztesei a kötvénypiacok lehetnek. Az Eurizon Asset Management Hungary három hete vette fel anyavállalata nevét, mely március végén még CIB Alapkezelőként 484 milliárd forintnyi vagyont kezelt befektetési alapjaiban.

Az Eurizon Asset Management Hungary várakozásai alapján az idei évben jelentős gazdasági bővülés bontakozhat ki minden régióban. Emellett az egy részvényre jutó nyereség (EPS) esetében is számottevő növekedés várható.

A monetáris és fiskális politika egyaránt támogató marad. A gazdasági növekedés és a támogató politikák nyertese a részvénypiac. A kategórián belül elsősorban a ciklikus részvényekbe érdemes fektetni a fejlett régiókban.

A magyar részvénypiaccal kapcsolatban optimisták az Eurizon szakemberei. A jól haladó átoltottság és a gazdaságvédelmi intézkedések egyaránt fűtik a hazai növekedési lehetőségeket.

Ezzel párhuzamosan emelkedhetnek a kötvényhozamok és az infláció. Az inflációs várakozások vesztese a kötvénypiac lehet. Az elkövetkezendő időszakban emelkedhetnek továbbá a nyersanyagárak és gyengülhet a dollár.

Első negyedéves mozgások

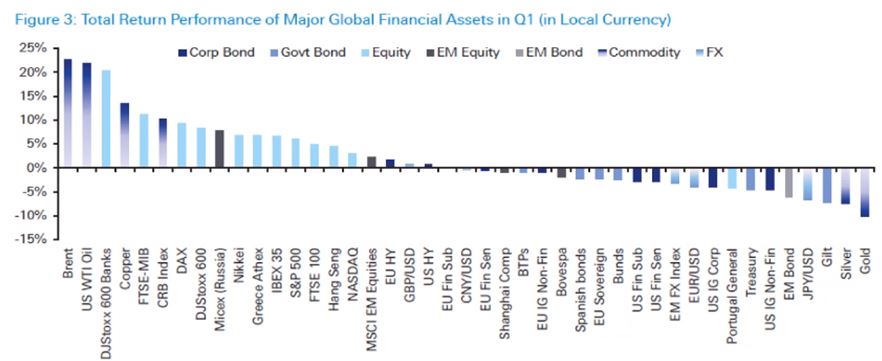

Hajdu Egon, az Eurizon Asset Management Hungary Zrt. befektetési igazgatója rámutatott, a főbb eszközosztályok közül az olaj volt az abszolút nyertes, míg az arany a legnagyobb vesztes.

A főbb indexek és eszközosztályok első negyedéves teljesítménye

Forrás: Eurizon Asset Management

Az év eleje és március 15. között a ciklikus kitettségű szektorok és indexek egyértelműen felülteljesítőek voltak.

Kockázati étvágy

Hajdu Egon szerint a növekedési várakozás a legfontosabb piacmozgató 2021-ben. A kockázati étvágy magas, amit a tavaly év végétől már a növekedési várakozások hajtanak. A laza monetáris politika a kockázatvállalási kedvet már nem tudja új szintre lökni, csak a pozitív tartományban tartani – tette hozzá.

Gazdasági növekedést támogató tényezők

A gazdasági növekedés első számú támogatója az alacsony bázis.

A jelentősebb gazdaságok a 2020-as mélypontjukhoz képest már tavaly a harmadik-negyedik negyedévben növelni tudták a gazdasági teljesítményüket. Az idén pedig éves alapon dinamikus növekedés várható.

Fogyasztás

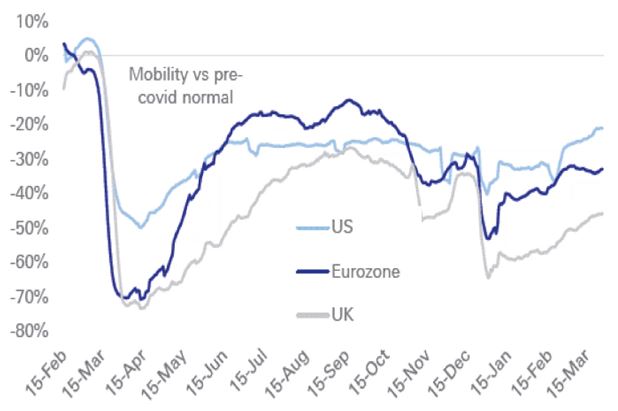

A gazdasági növekedést a fogyasztás megugrósa is támogatni fogja. A korlátozások enyhítése a társadalmi mobilitást megemeli, ami komoly növekedési potenciált takar.

Az átoltottság miatt a korlátozások részleges feloldásának hatása az USA-ban már látható.

Mobilitási ráta a koronavírus előtti szinthez viszonyítva

Forrás: Eurizon Asset Management

Felhalmozott megtakarítás

A gazdasági növekedést a felhalmozott megtakarításból történő fogyasztás is fűti.

Az Egyesült Államokban 2020 márciusa és 2021 januárja között 1700 milliárd dollárral nőttek a megtakarítások, ami a 2019-es fogyasztás 12 százaléka. Az újabb fiskális csomagok ráadásul további megtakarítást és fogyasztást eredményezhetnek.

Az európai országok közül Ausztriában 12, Németországban 6 százalékkal nőtt a megtakarítás. Ez szintén emeli a jövőbeli fogyasztási potenciált.

Termeléskiesés

A gazdasági teljesítményt segíti, hogy ezúttal sokkal kisebb volt a termeléskiesés, mint a 2008-as globális pénzügyi válság idején.

Ez többek között a gyors és hatékony gazdaságpolitikai válaszlépésekre vezethető vissza. Az IMF összegzése alapján világszinten megközelítőleg 3 százalékkal csökkent a kibocsátás, szemben a 2008 tájékán látott 8 százalékos visszaeséssel.

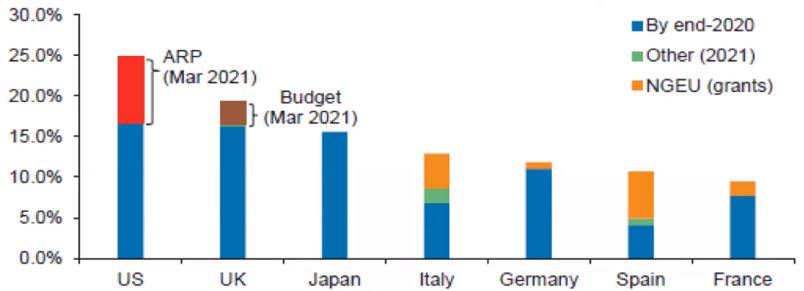

Erős fiskális jelenlét

A GDP bővülést a támogató gazdaságpolitikák is segítik. Az USA fiskális ösztönzése kiemelkedik.

A Biden adminisztráció tervezett 3000 milliárd dolláros „Build Back Better” költségvetési csomagja az elkövetkezendő 10 évben átlagosan 1,2 százalékkal növelni az éves GDP-t, még az 1500 milliárd dolláros tervezett adóemelés ellenére is.

A fiskális válaszlépések a GDP arányában a fejlett országokban jelentős volt.

Fiskális válaszlépések a GDP arányában

Forrás: Eurizon Asset Management, IMF

Monetáris politika

A monetáris politika jelenléte erőteljes és hatékony. A Fed és az Európai Központi Bank mérlegfőösszege egyaránt lendületesen bővült a kötvényvásárlások következtében. A laza pénzpolitika a tőzsdei emelkedést érdemben serkenti.

Infláció

A normalizáció és a magasabb infláció egyértelmű vesztese a kötvénypiac. Az amerikai 10 éves kötvényhozamok 1,7, a német kötvényhozamok -0,3 százalék közelébe emelkedtek az elmúlt hónapokban.

Spekulatív és befektetési kategóriájú vállalati kötvényekben azonban továbbra is látni potenciált Hajdu Egon elmondása alapján.

Fed és az infláció

A Fed nem tervez kamatemelést. A munkaerőpiacon a teljes foglalkoztatottsági szintet kell elérni szigorítás előtt, ez viszont még távol van. Emellett fontos a nyíltpiaci bizottság szerint, hogy az inflációs célszintet meghaladó infláció tartós és ne csak átmeneti legyen. Egyelőre viszont az árdinamika átmeneti megugrására számítanak csupán a jegybankárok.

2020 januárjában 158,7 millió foglalkoztatott volt az USA-ban, ami a lakosság 61,1 százaléka. Ez évtizedek óta a legmagasabb érték. 2021 februárban viszont ez az arány még csak 57,6 százalék volt.

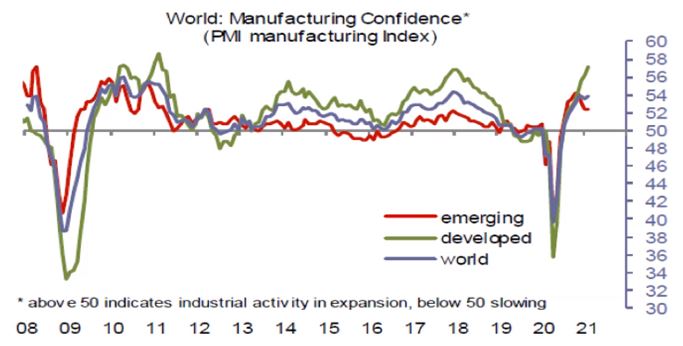

Beszerzési menedzserindexek

Hajdu Egon rámutatott, a növekedési várakozások a legfontosabbak, ezek hajtják a tőkepiacokat. A hangulati indexek javulnak, az előremutató feldolgozóipari beszerzési menedzserindexek évtizedes csúcsra emelkedtek.

Az 50-es szint feletti értékek növekedést vetítenek előre.

Beszerzési menedzserindexek a fejlett és fejlődő világban

Forrás: Eurizon Asset Management

Emellett kedvező fejlemény, hogy az USA 8 vezető gazdasági indikátora közül az év eleje óta 6 jelentősen javult.

Eredményvárakozások

Az emelkedett értékeltségek ellenére a magas beszerzési menedzserindex értékek miatt az eredményvárakozások tovább javulhatnak. Ez további menetelést válthat ki a részvénypiacokon.

Kockázatok

Jelenleg a legnagyobb kockázatot a vírushelyzet lefolyása jelenti. Gondot okozhat a globálisan új csúcsokra emelkedő fertőzésszám, amiért elsősorban India felelős. Emellett kockázatot jelent az esetleges új vírusvariánsok megjelenése, illetve a világszinten egyenetlenül haladó oltási folyamat.

Második helyen a befektetők a vártnál magasabb inflációt és kötvénypiaci hozamokat jelölték meg, mely monetáris szigorítást vonhat maga után.

Ezt követően a geopolitikai helyzet súlyosbodása is jelentős kockázatot takar. Végezetül érdemes még megemlíteni a technológiai buborék kipukkadásának a veszélyét és a magas eladósodottság kockázatát.