Miért estek akár 30-40 százalékot a tech részvények, és miért fognak visszapattanni?

PénzügyFebruár során újabb történelmi csúcsot ért el az amerikai tőzsde. Ezt követően azonban egy erős profitrealizálási hullám indult meg különösen a növekedés orientált részvények körében, akár 30-40 százalékot is csökkentve azok értékén. Az MFC Equity szakértői az alábbi érveket hozzák fel, hogy ez miért tűnik indokolatlannak.

A korrekció kiváltó oka

1. Hozamok emelkedése

Az esés első sorban az államkötvény eladások, vagyis a hozamok emelkedése miatt történt. Ehhez pedig első sorban a biztosabb gazdasági kilábalás, vagyis az inflációs várakozások emelkedése vezetett. Más szóval, ha a befektetők a jövőben már nem 1,7 százalékos inflációt várnak (decemberi állapot), hanem 2,2 százalékot (február végi állapot), akkor megközelítőleg 0,95 százalékos hozam helyett (decemberi állapot) már csak olyan államkötvényeket hajlandóak megvásárolni, ami kárpótolja őket a magasabb inflációért.

Így február végére az államkötvények hozamai is emelkedtek több mint fél százalékot, és most már ~1,55 százalékkal lehet megvásárolni őket. Az említett számok a 10 éves amerikai állampapírra vonatkoznak.

2. De miért baj a magasabb hozam?

A pénzügyi elmélet szerint egy részvény az összes jövőbeni szabad cash-flow-jának, azaz pénzáramlásának a nettó jelenértékével kell, hogy megegyezzen. A nettó jelenértéket pedig a jövőbeni cash-flow visszadiszkontálásával kapjuk meg. A diszkontálás során pedig egy diszkont faktor használunk, amit a 10 éves amerikai állampapír hozamának és egy úgy nevezett részvény piaci kockázati felár összegéből kapunk.

Tehát ha emelkedik az állampapír hozama, akkor egy magasabb diszkont faktort kell alkalmaznunk, ami viszont csökkenti a jövőbeni cash-flow nettó jelen értékét.

3. Miért a növekedés orientált részvényeket érinti ez a legjobban?

Mivel a növekedés orientált részvények jelenleg kevés cash-flow-t és profitot termelnek (vagy akár veszteségesek is), a cég értékének nagy része a távoli jövőben keletkezik. Viszont a diszkont faktort hatványozni kell a későbbi cash-flow-k esetében, így a diszkont faktor növekedése hatványozottan csökkenti a későbbi cash-flow-k nettó jelen értékét. Vagyis azonos hozamemelkedés során hatványozottan esik a gyorsabban növekedő cégek értéke.

Miért gondoljuk, hogy a bekövetkezett korrekció mértéke túlzott?

1. Az infláció nem fog jelentősen emelkedni

Szeretnénk leszögezni, hogy a hosszú távról beszélünk. Rövid távon valóban nagy lesz az amerikai infláció, és év/év alapon elérheti akár a 3-4 százalékot is a következő hónapokban. Ez azonban csak a bázishatás eredménye, hiszen tavaly ilyenkor leállt a gazdaság, összeomlott a termelés és az olajár. Azonban ahogy az amerikai gazdaság újranyit, a cégek visszatérnek korábbi árazási módszerükhöz és közben már az olajár is elérte a 70 dollárt. Ezek azonban csak átmenetileg jelentenek inflációt.

Ezzel szemben, hosszabb távon első sorban a munkanélküliség határozza meg az inflációt. 2018-19-ben az amerikai munkanélküliségi ráta 3,5-4 százalék között mozgott, azonban egy ilyen szűk munkaerőpiac mellett is messze elmaradt az infláció az amerikai jegybank 2 százalékos céljától.

Jelenleg 6,2 százalékon áll az amerikai munkanélküliség, azonban ez a szám némileg félrevezető. Nevezetesen, a vírus miatt számos polgár nem is keres állást, így nincsenek munkanélküliként kategorizálva. Ha figyelembe vesszük, hogy hányan léptek ki így a munkaerő piacról, akkor a munkanélküliségi ráta inkább 10 százalék körül van. Így számunkra kérdéses, hogy mitől emelkedne az infláció tartósan 2 százalék fölé egy olyan gazdaságban, ahol még ennyi tartalék van.

Sőt, a korábbi deflációs makró trendek továbbra is életben vannak: Amerika egy elöregedő társadalom, ahol a produktivitás fejlődése csökken. Mindemellett az internet és a technológia úgyszint deflációs hatású.

2. A hozamok sem fognak tudni emelkedni

Tekintve, hogy a mostani hozam emelkedés az inflációs várakozások növekedése miatt következett be, ha elmarad az infláció a várakozásoktól, akkor a hozam is csökkeni fog. Mindemellett azonban a globális kötvénypiac is gátat szab a túlzott emelkedésnek.

Nevezetesen, a 10 éves német államkötvény hozama -0,3 százalék körül mozog, míg a japán pedig 0,1 százalék körül. Így ha az amerikai államkötvények hozamai túlságosan emelkednek, akkor az automatikusan vételt generál ezekről a piacokról, és vissza fogják a hozam emelkedését.

3. A korrekció mértéke már 1-1,5 százalékos hozam emelkedést tükröz

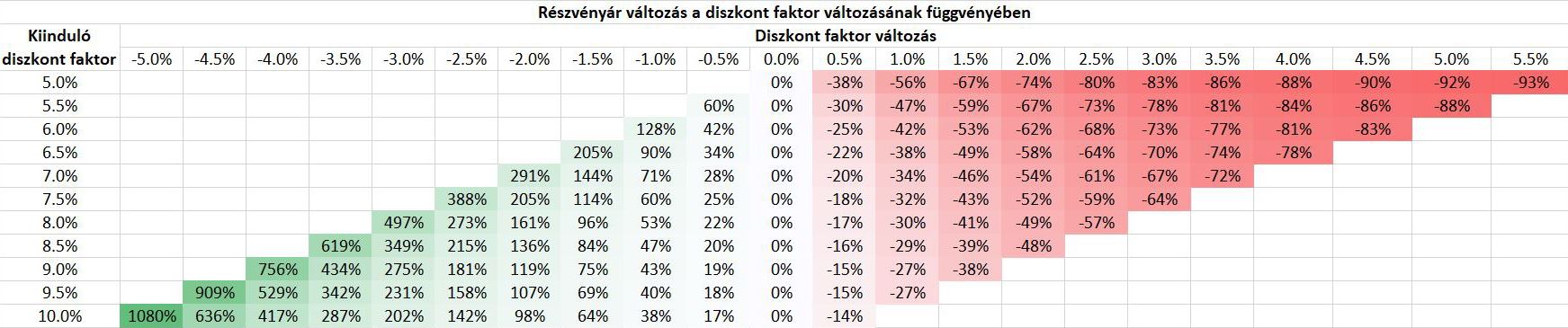

Az MFC Equity készített egy elemzést arról, hogy hogyan változik egy hipotetikus növekedés orientált vállalat értéke, ahogy a diszkont ráta növekszik. Az eredményt a lentebbi mátrix mutatja. Nevezetesen, az első oszlop mutatja, hogy mi a kiinduló diszkont faktor, míg az első sor mutatja, hogy mennyit emelünk vagy csökkentünk azon a diszkont faktoron. A mátrix értékei pedig mutatják a részvényár változást:

Forrás: MFC Equity, 2021. március 10. Feltételezések: A hipotetikus vállalat bevételei évente 40 százalékkal növekednek, azonban ennek a növekedésnek az üteme évente 3 százalékkal csökken, illetve a vállalat -20 százalékos profit marzzsal rendelkezik jelenleg, de ez évente 2,5 százalékkal javul. Terminal value-t a 16 évben számolunk, és 4 százalékos növekedés feltételezünk utána, és a profit marzs már nem javul tovább.

Ahogy láthatjuk, a hatványozás miatt exponenciálisan változnak az értékek a nagyobb diszkont faktor elmozdulásoknál.

Jelen esetben úgy gondoljuk, hogy a növekedés orientált vállalatok számára az iparágban általánosságban használt 8,5-9 százalékot kell alkalmaznunk. Tehát egy fél százalékos hozamemelkedés 15-16 százalékos esést jelent.

Ezzel szemben, a legtöbb nagyon növekedő részvényben viszont inkább 30-40 százalékos esést láthattunk (pl. Cathie Wood ARK Innovation ETF-je, ami talán napjaink leghíresebb növekedés orientált befektetése, február 12-én 156 USD-n csúcsosodott, míg március 8-án 109 USD-n állt, tehát több mint 30 százalékot esett az alap, míg természetesen egyes részvények ennél jóval többet is csökkentek), ami inkább 1-1,5 százalékos hozam emelkedés beárazódását jelenti.

Véleményünk szerint ez teljesen túlreagáltnak tűnik, hiszen 2,5 százalékos amerikai hozamokat nem igen fogunk látni egy hamar.

Fontos tisztázni, hogy az ilyen mértékű korrekció csak a növekedés orientált részvényekre vonatkozik, és index szinten (mondjuk S&P500) nem következett be ekkora esés. Viszont érdekességként, a mátrix így néz ki, hogyha egy olyan vállalatot feltételezünk, ami körülbelül úgy fog nőni, mint az amerikai gazdaság:

Forrás: MFC Equity, 2021. március 10. Feltételezések: A hipotetikus vállalat bevételei 2021-ben 6 százalékkal növekedik, 2022-ben 2,8 százalékkal, ami évente csökken 0,2 százalékkal, amíg el nem éri az 1,8 százalékot. Profit marzsa konstans 10 százalék. Terminal value-t a 16 évben számolunk, és marad az 1,8 százalékos növekedés.

Ezek alapján viszont az S&P500-nak is 13-19 százalékot kellett volna esnie, azonban az index az idei csúcsához képest maximum 5,3 százalékot esett a korrekció legrosszabb pillanatában. Ez már viszont összhangban van a mátrix mínusz 6-7 százalékos esésével, ami a 0,5 százalékos hozam emelkedéshez tartozik. Tehát ebből a szempontból is úgy tűnik, hogy a befektetők túlreagálták a növekedés orientált részvényeknél az eladásokat.

4. A reál-hozamok szinte változatlanok

Mindemellett azzal is érvelnénk, hogy a nominális hozamokra való fókuszálás nem a legmegfelelőbb. Általánosságban kijelenthetjük, hogy az ilyen növekedés orientált vállalatok, amik valamilyen egyedi terméket nyújtanak, általában jó árazási képességgel bírnak, vagyis a megnövekedett infláció mértékét akár teljes mértékben át tudják hárítani a vásárlókra.

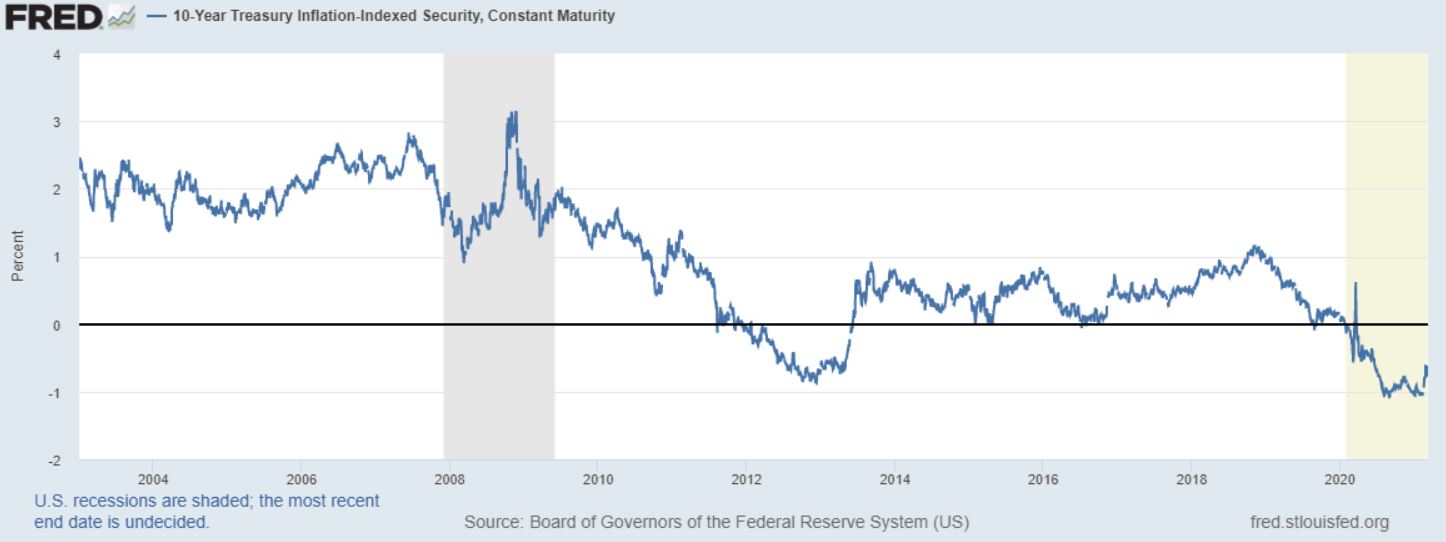

Vagyis a bevételeik és a profitjaik is inflációval fognak emelkedni, így inkább a reál hozamok (vagyis a nominális hozamok és az infláció különbsége) a releváns. Ez viszont még továbbra is negatív, sőt, hosszabb távon nézve továbbra is rekord alacsony szinten mozog, és szinte változatlan maradt tavaly nyárhoz képest:

Forrás: Federal Reserve Bank of St. Louis, 2021. március 9.

Összefoglalás

Röviden összefoglalva, véleményünk szerint ez egy jó példája annak, hogy a piacok időről hatékonytalanul működnek és a befektetők túlreagálhatnak bizonyos eseményeket. Illetve a túlzott áreséshez hozzájárulhatott az is, hogy a növekedés orientált részvények jellemzően kis(ebb) piaci kapitalizációval rendelkeznek, így azok likviditása is kisebb. Így ha túl sok eladó jelenik meg egyszerre, az ár könnyen torzulhat.

Bizonyos szempontból hasonló folyamatokat figyelhettünk meg még nagyobban tavaly márciusban, amikor a koronavírus hatására a tőkepiacokon csúcsosodott a pánik. Ugyan valóban egy ismeretlen dologgal szembesült a piac, így indokolt volt az eladás, de annak mértéke nem.1 Akkor is inkább a túlreagálás és a likviditás hiánya okozta az extrém mértékű leszúrást.

Ennek jó példája, hogy például az amerikai jegybank két lépcsőben (március 3-án és 15-én) nullára vágta a kamatokat, mégis a március 23-áig még tovább szakadtak a részvényindexek a pánik és a likviditás hiánya miatt.

Azonban ahogy visszaállt a piaci rend, az S&P500 egy bő hónap alatt ledolgozta az esés felét, és 2020 augusztusban újabb történelmi csúcsot döntött az index.

Az esés mértékét és annak fordulópontját sajnos nem lehet megjósolni, így sokkal veszélyesebbnek tartunk egy teljes vagy akár részleges likvidálást, ami kockáztatja, hogy a befektető a gyors visszapattanás első vagy későbbi hullámaiból is kimarad. A részvénybefektetésekkel 3-5 vagy még több évre érdemes tervezni, így ilyen távon ezek a fluktuálások csak zajként fognak tűnni a hosszabb emelkedésben.

1 A fenti diszkontált cash-flow modellel ki lehet számolni azt is, hogy amennyiben egy vállalatnak 1-2, vagy akár 3-4 negyedévnyi cash-flow-ja kimarad vagy akár negatívba fordul (ahogy arra számíthatott a piac a koronavírus miatti lezárások miatt), úgy a cég értéke csak mínusz ~10 százalékkal változik. Így a közel 30 százalékos esés indokolatlan volt.