Mikor fúj visszavonulót a világ leghatalmasabb jegybankja?

PénzügyNem változtatott a kamatlábakon a szerda esti ülésén a Fed és továbbra is korainak tartja a havi 120 milliárd dolláros kötvényvásárlási program kivezetését. Az inflációs várakozások azonban meredeken emelkednek az Egyesült Államokban. Ha a folyamat folytatódik, akkor hamarosan mérsékelnie kell az amerikai jegybanknak a kötvényvásárlásokat, ellenkező esetben a hitelességét kockáztatja. A szigorítás világszerte kijózaníthatja a reálgazdasági folyamatoktól elszakadt piacokat.

Az amerikai jegybank nem változtatott a pénzpolitikán a szerda esti kamatdöntő ülésén és egyúttal megerősítette a korábbi üzeneteit. Egyelőre korai a havi 120 milliárd dolláros kötvényvásárlási program visszavágásán gondolkodni.

A Fed elismerte, hogy a társadalom gyors átoltásának és a masszív költségvetési támogató intézkedéseknek köszönhetően a gazdasági aktivitás és a foglalkoztatottság javult. A járvány által leginkább sújtott ágazatok gyengék maradtak, de teljesítményük fokozódni kezdett.

Ezen kedvező folyamatok azonban még nem elegendőek a szigorításhoz.

Jerome Powell, a Fed elnökének elmondása szerint a járványhelyzet továbbra is jelentős negatív hatást fejt ki a gazdaságra. A növekedési kilátásokat számottevő bizonytalanság övezi.

Az infláció a Fed elnöke szerint csak átmenetileg emelkedik meg az idei évben, jövőre már visszafogottabb lesz a pénzromlás üteme az Egyesült Államokban.

A munkaerőpiaci helyzet valóban javult, de a Fed szerint továbbra is távol van a teljes foglalkoztatottsági szint.

Az amerikai jegybank márciusban tette közzé a legutóbbi előrejelzéseit, így újabb prognózisokat legközelebb júniusban láthatunk. Márciusban még 2023-ig változatlan kamatpályát vizionált a nyíltpiaci bizottság.

Rugalmasság

A korábban módosított inflációs célkövetési rendszer jelentősen növeli a monetáris politika mozgásterét. A Fed már nem 2, hanem átlagosan 2 százalékos inflációt céloz. Ez komoly rugalmasságot biztosít a döntéshozóknak, hiszen hosszabb, 10 éves távon az infláció átlagosan alacsonyabban alakult 2 százaléknál.

Kockázatok

Az Egyesült Államokban az utóbbi időben felgyorsult a társadalom beoltásának üteme. Emiatt a gazdasági újranyitás is gyorsabban megvalósulhat.

Ezenfelül Joe Biden elnök nagyságrendileg 2000 milliárd dolláros költségvetési élénkítő programja komoly löketet adhat a gazdaságnak és nem kizárt, hogy az inflációnak is. Az ellátási láncok is gyengélkednek, miközben a nyersanyagárak és az olajárak emelkedése egyaránt növeli a felfelé mutató inflációs kockázatokat. A Goldman Sachs befektetési bank a történelem legnagyobb keresletbővülését vizionálja az olajpiacon, aminek a mértéke 6 hónapos távon elérheti a napi 5,2 millió hordót.

Az agresszív likviditásnövelés eredményeképpen tavaly több mint 25 százalékkal bővült az (M2) pénzmennyiség a világ legnagyobb gazdaságában.

Ezen folyamatok jelentősen növelik az inflációs kockázatokat. Nem véletlen, hogy az év elejét követően rekordsebességgel kezdtek emelkedni a 10 éves amerikai kötvényhozamok. A befektetők elkezdték árazni a magasabb fogyasztói árindexet.

Az egyik legnagyobb kockázat jelenleg, ha a Fed elvesztené a hitelességét és a befektetők bizalmát, aminek tükrében elszabadulnának az inflációs várakozások. Ez a kötvénypiacon újabb hozamemelkedést és eladói hullámot válthatna ki.

A hosszú távú inflációs várakozások minden esetre meredeken emelkednek.

Hosszú távú inflációs várakozások alakulása, Egyesült Államok, százalék

Forrás: zerohedge, Bloomberg

Ha a folyamat folytatódik, akkor előbb-utóbb a Fed a kötvényvásárlások visszavágására, szélsőséges esetben a mérlegfőösszegének csökkentésére, illetőleg kamatemelésre kényszerülhet. Hasonló folyamatok komoly eladói hullámot válthatnak ki a részvény és kötvénypiacokon, melyek már amúgy is rendkívül drága árazottság mellett forognak.

A világ vezető tőzsdeindexének, az amerikai S&P 500 indexnek a P/S, azaz a részvényárfolyam/egy részvényre jutó árbevétel mutatója új történelmi csúcsra tört. Az értékek ráadásul egyre extrémebbek. A magasabb mutató drágább árazottságot takar.

S&P 500 index, P/S mutató

Forrás: Zerohedge, Bloomberg

Az eddigi részvénypiaci szárnyalást döntően a Fed gigantikus eszközvásárlásai idézték elő, aminek eredményeképpen 3800 milliárd dollárról közel 8000 milliárd dollárra hízott a jegybank mérlege alig több mint egy év alatt.

A Fed kötvényvásárlásai és az alacsony kamatkörnyezet miatt a vállalati sajátrészvény vásárlások is rekord szintekre emelkedtek a Bank of America elemzése alapján. Ez is meghatározó hajtóereje volt a részvénypiaci emelkedésnek.

Egy lehetséges forgatókönyv

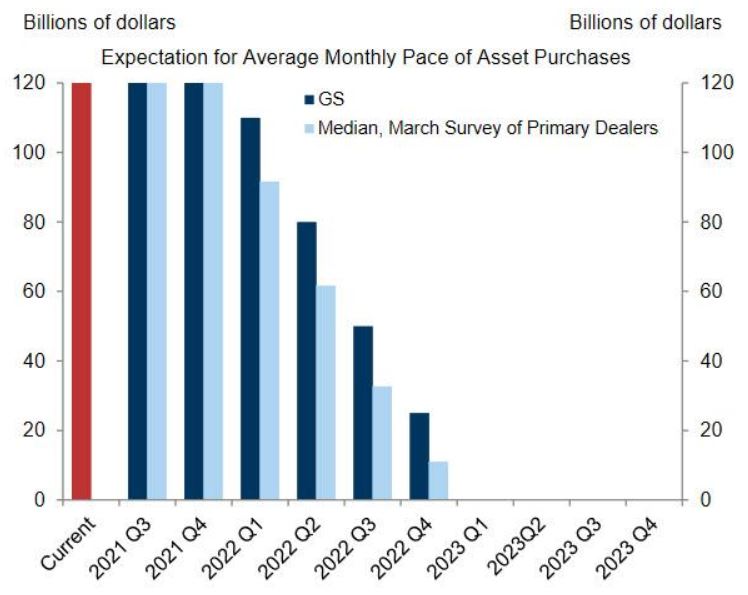

A Goldman Sachs várakozásai szerint a kötvényvásárlásokat 2022 első negyedévétől kezdhetik el csökkenteni a tengerentúlon. 2022 végére pedig teljesen leállhat a Fed a vásárlásokkal.

Fed havi kötvényvásárlásainak várható alakulása, milliárd dollár

Forrás: Goldman Sachs, zerohedge

Az inflációs várakozások további fokozódása természetesen felülírhatja a képet.

Összegzés

Ha tovább folytatódik az inflációs várakozások emelkedése, akkor a Fed-nek szigorítania kell, ami a kockázati étvágy visszaesésében öltene testet. Ennek hatására a részvénypiacok világszerte esésnek indulhatnának a kötvényhozamok emelkedése mellett. Ilyen esetben a feltörekvő régiós devizák is nyomás alá kerülnének.

A részvénypiacok helyzetét súlyosbítja, hogy a befektetők körében óriási az eufória, azaz már nagyon sokan bevásároltak. A kevesebb potenciális új vevő miatt könnyebben tudnak esni a piacok.

Az esetleges részvénypiaci mélypontokat – reálisabb árazottság mellett - azonban a későbbiekben megérheti megvásárolni a hosszú távú szemlélettel rendelkező, kockázattűrő befektetőknek.