Újra eljön a kötvényalapok ideje?

PénzügyAz első félévben kibontakozott hozamemelkedés után kedvező helyzetbe kerülhetnek a hazai hosszú kötvényalapok, melyek a kamatfizetéseken felül az állampapírpiaci hozamgörbe süllyedéséből is profitálhatnak. Az 5 és 10 éves kötvényhozamok az elmúlt 7 éves sáv tetejéhez közelednek, ahonnan újra lefelé vehetik az irányt. Az idei évben globális szinten fenntarthatják a jegybankok a kötvényvásárlásokat, illetve a magasabb hozamszinteken több nagyobb szereplő is beléphet vásárlóként. Emellett a jövő évtől az infláció is csökkenni kezdhet. Mindez elősegítheti a hozamok ismételt süllyedését.

Még egy kis hozamemelkedés és meglehetősen vonzó megvilágításba kerülhetnek a hazai hosszú kötvényalapok.

A nemzetközi folyamatok és a hazai infláció megugrásának következtében az idei évben megemelkedett a magyar állampapírpiaci hozamgörbe.

A kötvényalapok számára az emelkedő hozamkörnyezet általában árfolyamveszteséget okoz. Legfeljebb a benchmark-ot (~piaci átlagot) tudja felülteljesíteni egy-egy portfólió menedzser, amennyiben rövidebb átlagidejű kötvényportfóliót tart. Ez azonban ritka, hiszen a túl rövid futamidejű állampapírok kamatával nem tud elegendő hozamot termelni egy-egy alap az ügyfelek megtartásához.

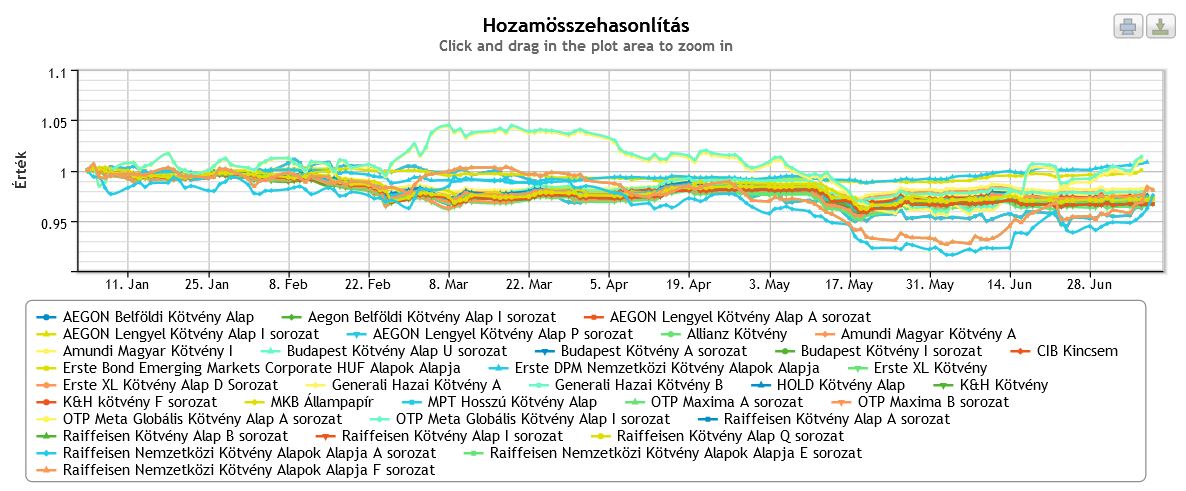

Az idei évben látott hozamemelkedés tehát a kötvényalapok döntő többségét negatívan érintette. Jellemzően 2-3 százalékos mínuszban állnak a hazai (hosszú) kötvényalapok az év elejétől nézve a BAMOSZ adatai alapján.

Hazai (hosszú) kötvényalapok idei teljesítménye

Forrás: BAMOSZ

Mikor éri meg kötvényalapot venni?

A kérdés a lakosság szempontjából jogos, különösen a MÁP Plusz korszakában. A MÁP Plusz kockázatmentes átlaghozama 5 éves időtávon 5 százalék.

Jelenleg az 5 éves kötvények hozama a nagybani piacon 2,1 százalék, de még a 10 éves kötvények is „csupán” 2,8 százalékot kínálnak évente.

Egy kötvényalap azonban profitálhat a hozamgörbe süllyedéséből. A MAX indexet követő hosszú kötvényalapok kötvényportfóliójának benchmark átlagideje 4,3 év körüli. Ha egy alap hozamcsökkenést vár és felülsúlyoz például 5-6 évre, abban az esetben nagyságrendileg 5 százalékos hozamot tud realizálni, amennyiben egy százalékot süllyed a hozamgörbe.

Minél hosszabb a kötvények átlagideje, annál nagyobbat nyer a portfólió menedzser, ha süllyednek a hozamok. Ehhez jönnek még hozzá az éves kamatfizetések.

2015 óta az 5 éves magyar kötvényhozamok 1 és 3 százalék között oldalaztak. A 10 éves hozamok pedig 1,5 és 4 százalék között. Amennyiben még egy kicsit tudna emelkedni a hozamkörnyezet, az meglehetősen vonzó megvilágításba helyezhetné a hosszú kötvényalapokat.

A fenti sávok tetejéhez közeledve vélhetően több lépésben elkezdenének beszállni a nagyobb piaci szereplők, akik vásárlásaikkal lenyomhatják a hozamokat.

Pénzpolitika

A fentiek mellett támogató a nemzetközi és a hazai monetáris politika is. Az idei évben nagy valószínűséggel velünk maradhatnak az állampapír-vásárlási programok, melyek alacsony szinten tartják a kötvényhozamokat.

A koronavírus újabb hulláma kockázatot jelent a világgazdaság kilábalása szempontjából. Erre hívták fel a napokban a figyelmet az amerikai Fed jegybankárai is. A nagy nemzetközi jegybankok a bizonytalanság miatt kiváró álláspontra helyezkedhetnek és folytathatják a vásárlásokat. Az eladósodott világgazdaság amúgy sem bírna ki egy jelentős szigorítást.

Mindez teret ad az MNB-nek is, hogy laza pénzpolitikát folytasson. Az alapkamat megemelése alapvetően nem hat a hosszú hozamokra. Sőt, egy mérsékelt kamatemelési ciklus az inflációt fékező hatása miatt akár még támogathatja is a hosszú kötvényhozamok süllyedését.

Infláció és MNB

Az alapkamat emelésének dinamikája a friss adatoktól függ. A kereskedelmi banki várakozások alapján több lépésben 1,5 – 1,7 százalékig emelkedhet az alapkamat a jövő év első negyedévéig.

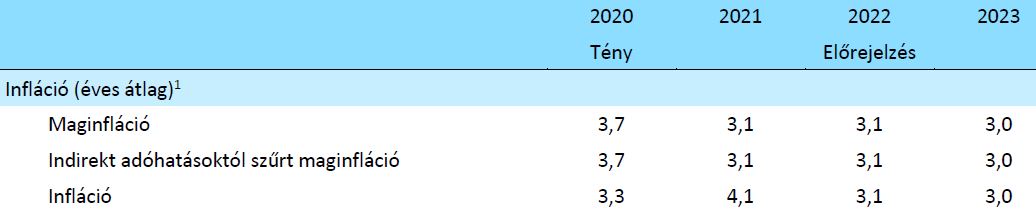

Ennél nagyobb szigorításra vélhetően nem lesz szükség, hiszen a mögöttes folyamatokat jobban megragadó adószűrt maginflációs mutató idén, jövőre és 2023-ban is átlagosan 3 százalék közelében alakulhat az MNB előrejelzései szerint. Emellett a fogyasztói árindex is visszatérhet jövőre 3 százalék közelébe.

Inflációs mutatók várható alakulása, aktuális MNB előrejelzés

Forrás: MNB

Kezelt vagyon

Az MNB interaktív adatai alapján 24 milliárd forinttal csökkent májusban a kötvényalapok nettó eszközértéke. A kezelt vagyon így nagyságrendileg 1,5 százalékkal mérséklődött.

A részvényeket és kötvényeket is tartalmazó vegyes alapok esetében ugyanakkor 9 milliárd forintos állománynövekedés volt megfigyelhető májusban. A vegyes alapok kockázatossága a kötvény- és részvényalapok közé helyezhető. A hozamuk is némileg alacsonyabb, ugyanakkor kiegyensúlyozottabb, mint a tiszta részvényalapoké.