Equilor: a gázárak kapcsán még érhetnek minket meglepetések

ElemzésekJelentős korrekció történt a gázpiacon viszont a 2023/24-es tél még mindig nem biztosított - hangzott el az Equilor Befektetési Zrt. sajtóeseményén.

Végre Európa fel tud lélegezni. A gázpiac a megnyugvás jeleit mutatja. Ebben közrejátszik az enyhe tél és a gáztárolók magas töltöttségi szintje is. Az enyhe időjárás kedvezően hatott a földgáz árának az alakulására. A pozitív trendekhez szükség volt arra is, hogy az ipari fogyasztók visszafogják az energiaigényüket.

Azt viszont érdemes szem előtt tartani, hogy a 2023/24-es tél még mindig nem biztosított.

Ezen a téren még sok a nyitott kérdés. A Nemzetközi Energia Ügynökség elemzése szerint 27 milliárd köbméter gázt kell az EU-nak pótolnia a kérdéses időszakban, ráadásul nem világos, hogy a gáztározók töltöttsége hol fog állni a fűtési szezon végén. Kínában a járványügyi újranyitás ráadásul bővülő keresletet generálhat – mondta el Török Lajos, az Equilor vezető elemzője a társaság csütörtöki sajtóeseményén.

Az elemzők most folyamatosan rajta tartják a szemüket a hosszútávú időjárásjelentéseken. Ám ha csak nem üt be egy kemény tél jó esély van rá, hogy ellátási problémák nélkül fordulhatunk rá az újabb betöltési szezonra.

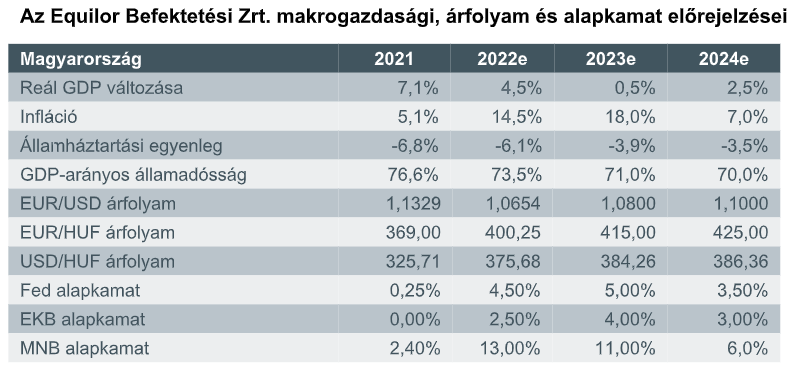

Az Equilornál az idei év gazdasági kilátásai kapcsán elmondták: 2023-ban a magyar gazdaság közel stagnáló pályán maradhat.

A növekedés úgy 0,5 százalékos lehet. Az éves infláció pedig továbbra is magas szinten marad: úgy 18 százalékon. A forint euró árfolyama pedig megint 415 forint közelébe emelkedhet.

Török Lajos elmondása szerint Magyarországon a második félév 2023-ban már a növekedésről szólhat, viszont ahogy sok más országban az év eleje nálunk is recessziót hozhat magával.

A munkaerőpiacon egyik oldalról továbbra is fennmarad a szakemberhiány. A munkakeresőknek jó hír, hogy valószínűleg viszonylag könnyű lesz elhelyezkedni, viszont mivel nőnek a bérek, mindez tovább hajtja az inflációt.

A munkaerőpiacon egyik oldalról továbbra is fennmarad a szakemberhiány. A munkakeresőknek jó hír, hogy valószínűleg viszonylag könnyű lesz elhelyezkedni, viszont mivel nőnek a bérek, mindez tovább hajtja az inflációt.

Török Lajos szerint a Magyar Nemzeti Bank leghamarabb a második negyedévben fog kamatot vágni, lehet, hogy még az inflációs csúcs előtt.

A következő időszakban a hitelminősítőkre is érdemes figyelni. A sort holnap indíthatja a Fitch, amely negatív kilátást adhat, akár csak később a Moody’s. Az S&P azonban várhatóan kivár a leminősítéssel. De ha esetleg mondjuk az uniós források körüli lehetséges bonyodalmak miatt majd a következő júliusi felülvizsgálatnál leminősítenének akkoris még a befektetésre ajánlott kategóriában maradhatunk, BBB- osztályzat esetén.

Török Lajos szerint idén érdemes elkezdeni egy hosszú távú portfolió felépítését, melynek fontos eleme lehet a frissen kibocsátott dollár alapú magyar államkötvény valamint a prémium magyar állampapír forintos és eurós változata.

Aki hajlandó magasabb kockázatot vállalni azoknak érdemes szem előtt tartaniuk, hogy az előttünk álló időszakban az indiai és kínai részvénypiacok is relatív jól teljesíthetnek. A kínai gazdaság pörgését segíti, hogy a zéró-Covid politikát maguk mögött hagyták, emiatt a vállalati szektor újra erőre kaphatott.

India pedig már csak azért is felfokozott figyelemre számíthat, mert idén megelőzve Kínát ők lesznek a világ legnépesebb országa.

Ez a tény pedig bizonyára a befektetői figyelmet is jobban ráirányítja az ázsiai országra. Ezt a trendet több tényező is erősíti:

- 2022-ben az indiai gazdaság 6,8 százalékot növekedett, idén pedig az IMF 6,1 százalékos növekedést vár

- Relatív alacsony az inflációjuk: úgy 7 százalékon áll

- Mindezek mellett Kína gyengesége és eddigi hintapolitikája is Indiát segíti

- A politikai vezetés Kínához képes nyugatbarát, amely ugyan csak ösztönözheti a külföldi beruházásokat és a gyáráttelepüléseket