FinTech kisokos: a DORA az új GDPR

ElemzésekSokat hallunk róluk, de nem feltétlen tudjuk, mit is csinálnak. Online meetup arról, mik azok a FinTechek, és hogy milyen itthon az ágazat helyzete. Az utóbbi időben sokat emlegetett DORA-t is megismerhetjük Bíró Gabriellától az Informatikai Felügyeleti Főosztály, főosztályvezetőjétől.

A FinTech szektor innovatív, és folyamatosan növekszik, de valószínűleg jó páran nem tudják pontosan, mi is az a FinTech.

Röviden összefoglalva ez a fogalom azokat a technológia vezérelt, pénzügyi szolgáltatásokra ható innovatív megoldásokat takarja, amelyek következtében új, a pénzügyi rendszert érdemben befolyásoló üzleti modellek, folyamatok, termékek jönnek létre.

130 magyar FinTech

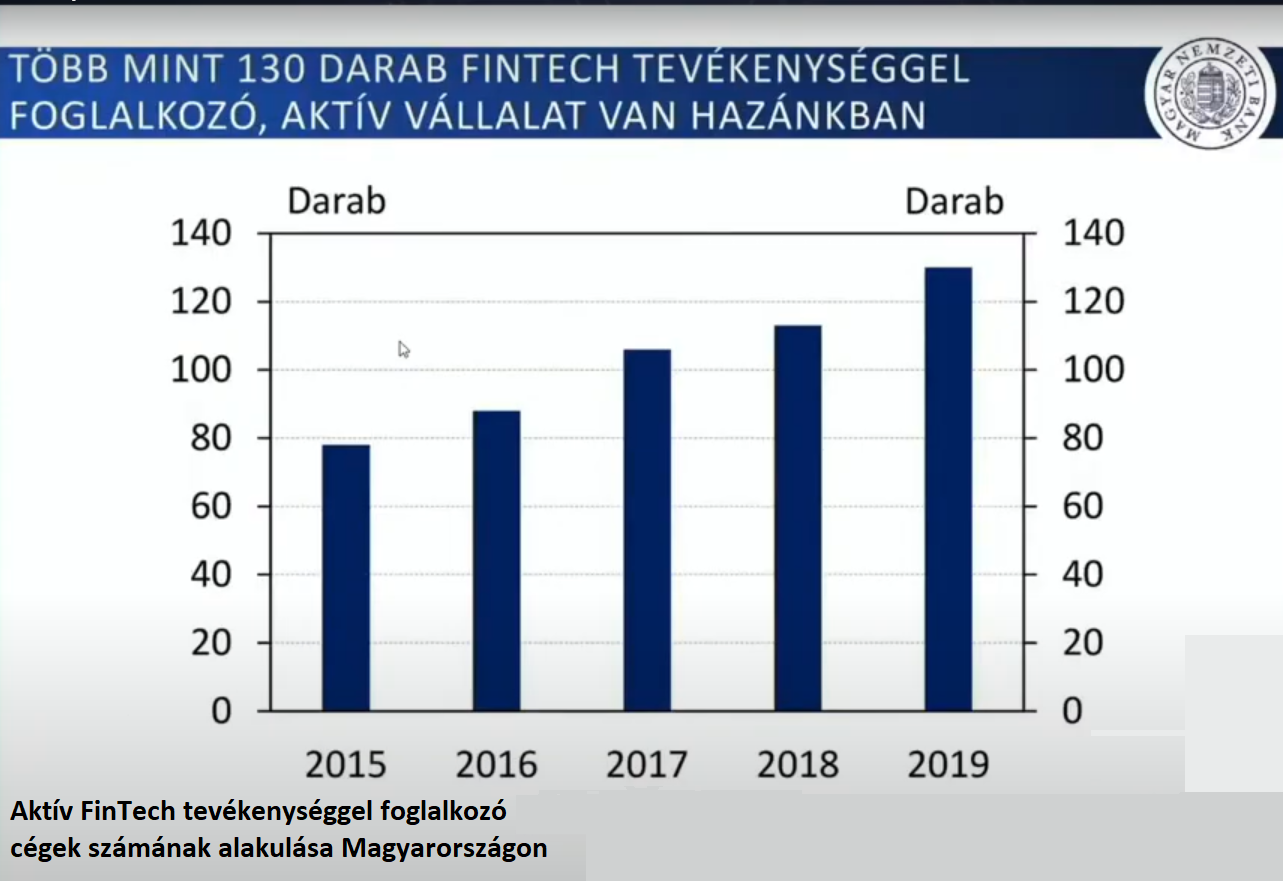

Hazánkban most már több mint 130 ilyen FinTech vállalkozás működik a Balasys Blackowl kutatása szerint – derül ki a cég által a témában szervezett meetupon, amelyen először Léder Tamás, a Magyar Nemzeti Bank, digitalizációs politika és szabályozási főosztályvezetője beszélt arról, mivel foglalkoznak a FinTech cégek, illetve milyen ezeknek a vállalkozásoknak a helyzete itthon. (Érdekesség, hogy decemberben a növekedés.hu arról írt, hogy hazánkban 110 FinTech vállalkozás működik, tehát ez alapján az elmúlt lassan fél évben is nőtt a számuk, a cikk ide kattintva olvasható.)

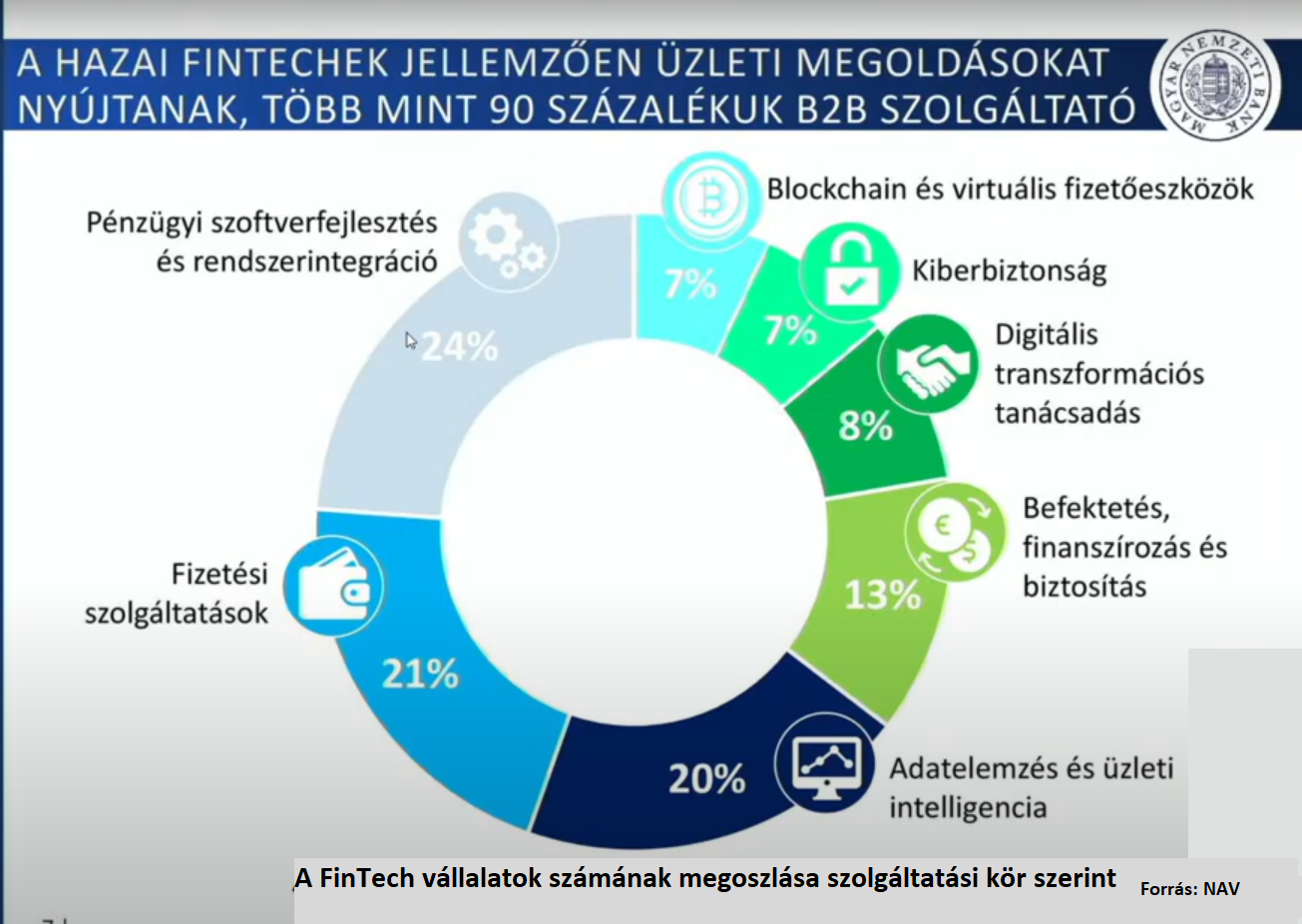

Elmondta, hogy a FinTech vállalatok körülbelül kétharmada három szektorban tevékenykedik. Ezek a pénzügyi szoftverfejlesztés és rendszerintegráció, a fizetési szolgáltatások, illetve az adatelemzés és üzleti intelligencia.

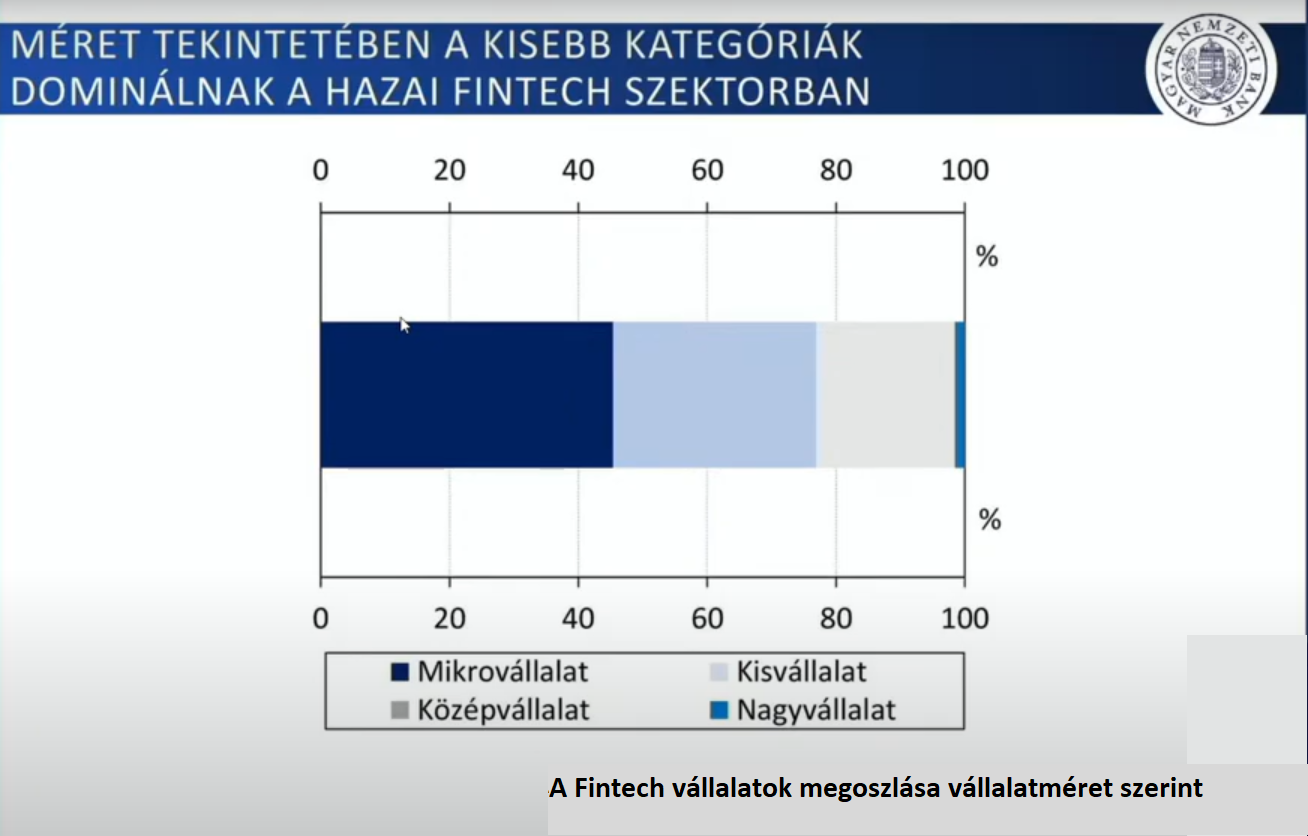

Méret alapján a kisebb cégek dominálnak közöttük. Ez egyébként nemcsak a magyar piacra vonatkozik, hanem külföldön is így van -tette hozzá.

A külföldi FinTechek gyorsabban növekednek

Mint minden más szektornak ennek is megvannak a nehézségei - hangsúlyozta. Ezek többek közt a hazai startup környezet bonyolultságából adódnak, ez alatt azt kell érteni, hogy bonyolult a jogszabályi környezet és az oktatási rendszer nem segíti a FinTech startupokat.

Probléma továbbá, hogy a lakosság bizalmatlan és nehezen elérhető, illetve, hogy alacsony a KKV-k digitális eszközhasználati hajlandósága, valamint, hogy a bankok csak lassan váltják le a meglévő rendszereiket - fogalmazott.

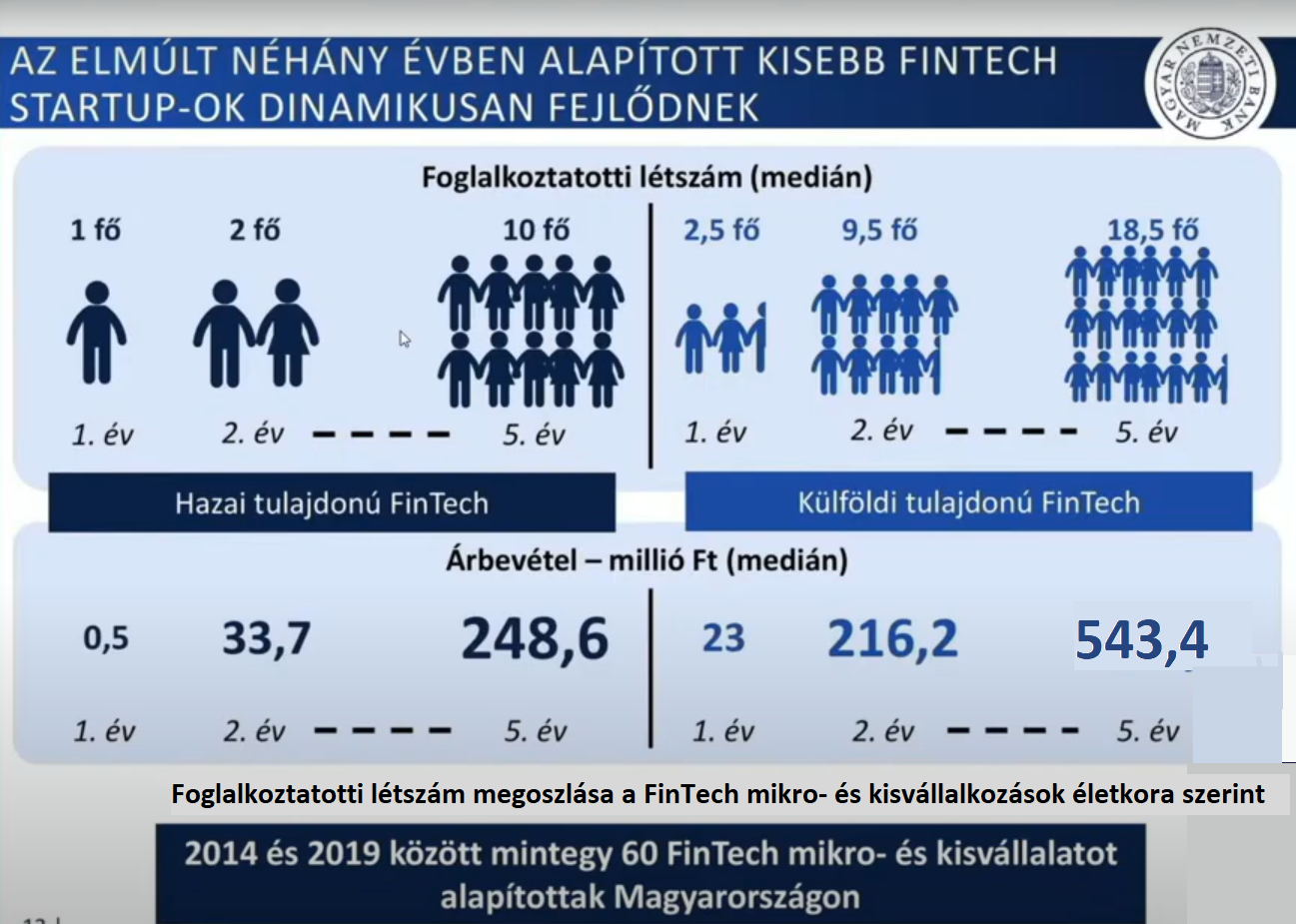

Ebből fakad, hogy a külföldi FinTechekkel összehasonlítva a hazaiakat kimutatható, hogy azok átlagosan magasabb árbevétel elérésére képesek, és dinamikusabb növekedést tudnak elérni, habár érdemes megjegyezni, hogy a magyar FinTechek növekedési üteme sem lassú – húzta alá.

Kiemelte, hogy a koronavírus járvány, habár nehézségeket is okozott ezeknek a cégeknek, de mégis hosszútávon elősegítette a FinTech terjedését, hiszen több téren álltunk át a digitális technológiákra.

Informatikai Felügyelet - első a biztonság

A témával kapcsolatban azonban mindenkinek szinte azonnal eszébe jut a biztonság. Ezzel kapcsolatban a Meetupon Bíró Gabriella a Magyar Nemzeti Bank, Informatikai Felügyeleti Főosztály, főosztályvezetője mutatta be a DORA-t.

Elmondta, hogy régre nyúlik vissza a pénzintézetek informatikai szempontból való állami felügyelete, hiszen 2000 óta működik a jelenleg általa vezetett Informatikai Felügyelet Magyarországon. Ez a feladat 2013-ban került a Magyar Nemzeti Bank hatáskörébe.

Kiemelte, a feladatuk nem kevesebb, mint az összes pénzügyi szektorba tartozó intézmény, tehát a bankok, biztosítók, különböző pénztárak, pénzügyi vállalkozások, FinTechek felügyelete, ami alatt azt kell érteni, hogy ők vizsgálják meg, hogy adott intézmény működése informatikai szempontból biztonságos-e.

Munkájuk egy részét otthonról, vagy az irodákból végzik, viszont jelentős hányadát teszi ki a teendőiknek, hogy kivonulnak egy-egy intézet informatikai rendszerét a helyszínen ellenőrizni, ami akár hetekig is eltarthat – tette hozzá.

Ha egy új cég szeretne megjelenni a szektorban, akkor is nekik kell megmutatnia, hogy megugrotta informatikai téren a követelményeket – fogalmazott.

Jelenleg 17-en dolgoznak és a csapat folyamatosan képzi magát – mondta. Azonban jelenleg is keresnek embert, ugyanis a feladataik egyre inkább bővülnek.

DORA a várva várt szabályozás

Az intézményük bemutatása után a DORA rendeletet ismertette.

A DORA azaz Digital Operational Resilience Act az Európai Bizottság rendelete. Az előzményéül pedig a Bizottság 2018-ban kiadott FinTechekkel foglalkozó akcióterve szolgált.

A DORA rendelet célja egyrészt a szabályozási környezet harmonizációja - ismertette, ez nagyon fontos, mert ebben a szektorban nagyon sokféle ajánlással és felügyeleti szervvel lehet találkozni országonként, és ezek gyakran nem hasonlítanak egymásra. Most többek közt ezen próbálnak változtatni.

Kiemelte, a szabályozás készítő azt is felismerték, hogy az incidens bejelentési kötelezettség gyakran felesleges terhet ró az intézetekre, ugyanis ha incidens történik a rendszerükben, akkor hátráltatja őket, ha a bejelentéssel kell foglalkozniuk a probléma megoldása helyett.

Elmondta, hogy emellett arra az utóbbi időben felmerült problémára keresték a választ, hogy egyre gyakrabban előfordul, hogy egy intézet elleni támadás egy harmadik félen, azaz valamilyen szolgáltatón keresztül érkezik. Ezen a téren mindenképp szeretne a szabályozó szigorítani, hogy a szabályok minden érintett félre vonatkozzanak – húzta alá.

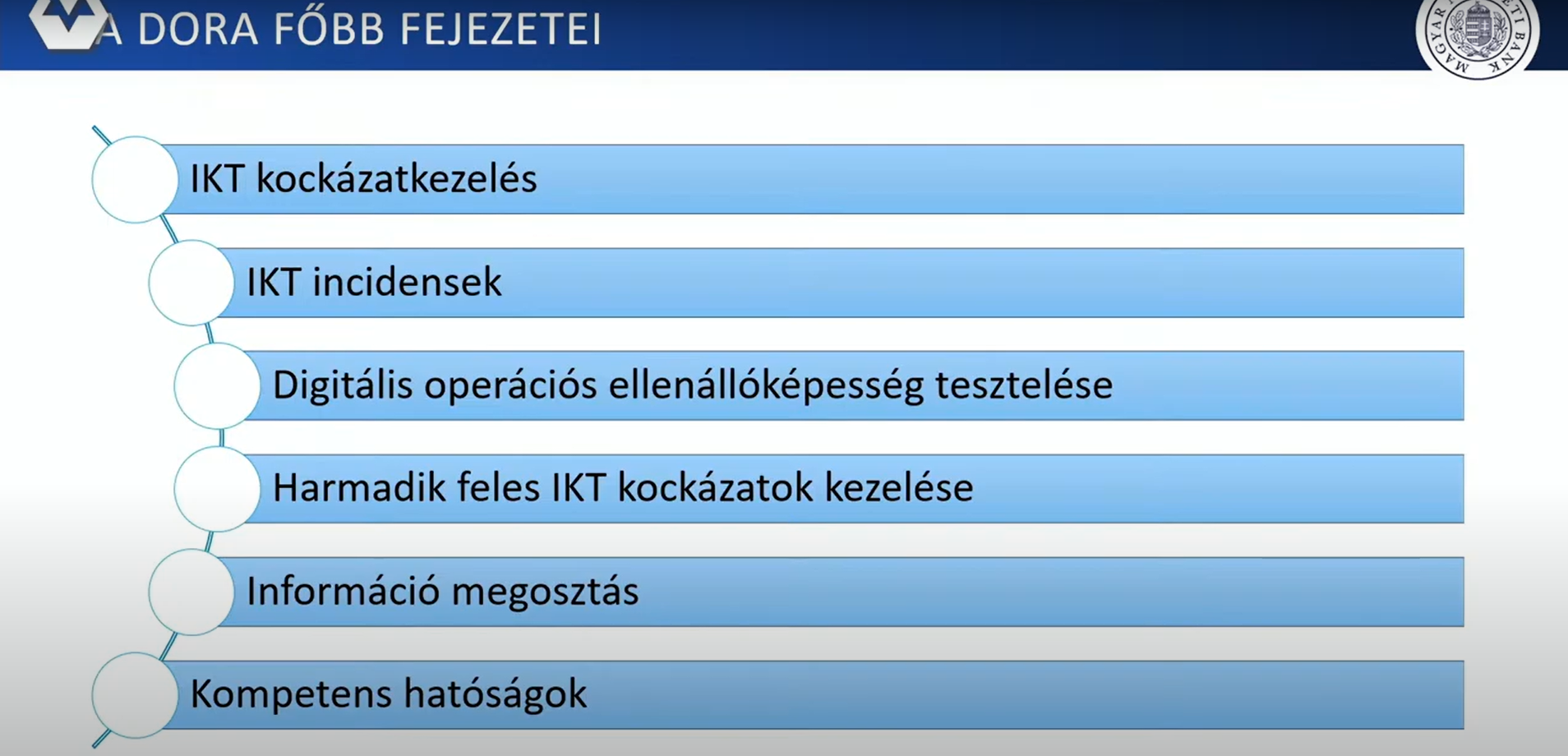

Bemutatta a DORA főbb fejezeteit is.

Most háromoldalú egyeztetés következik

A jelenlegi tervezet azonban természetesen még nem végleges, hiszen most a témával kapcsolatban egy háromoldalú egyeztetés következik – húzta alá. Ennek folyamán az Európai Tanács és az Európai Parlament is kidolgozza a saját álláspontját és ennek fényében fognak majd megegyezni a Bizottsággal, és csak ezután várható a hatályba lépés. Viszont ez is olyan lesz, mint a GDPR rendelet tehát azonnal hatályba lép – tette hozzá.

Az implementálás várhatóan 24 hónapot fog igénybe venni, majd ezután következik egyes részletek kidolgozása. Végül ez is része lesz a hétköznapoknak és remélhetőleg az ügyfelek keveset fognak belőle észre venni - fogalmazott.