Indul az amerikai gyorsjelentési szezon!

Elemzések2016 óta először zsugorodhat a vállalati szektor nyeresége az Egyesült Államokban. Miért van mégis a történelmi csúcsok közelében az S&P 500 index?

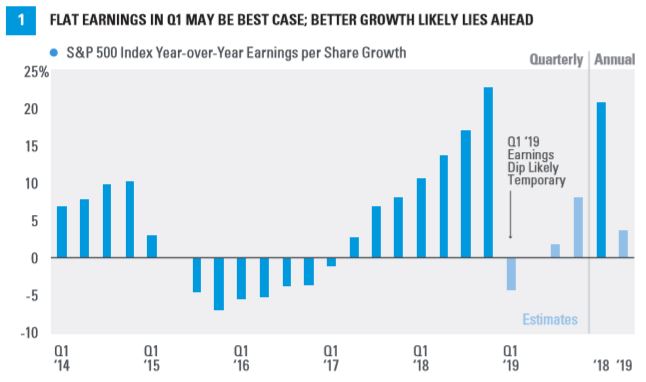

A szokásosnál is nagyobb figyelemmel követhetik a befektetők az első negyedéves gyorsjelentési szezont, ugyanis 2016 második negyedévét követően most először fordulhat elő, hogy csökken a vállalati szektor eredménye éves összevetésben.

A FactSet becslései alapján az S&P 500 vállalatok profit növekedési üteme 4,2 százalékkal csökkenhet az első negyedévben.

Nyomás alatt a profit marzsok

Érdekesség, hogy a profit várható mérséklődésével párhuzamosan közel 5 százalékos lehet az árbevétel növekedési üteme, ami a profit marzsok számottevő szűkülését vetíti előre.

A szűkebb profit marzsok alapvetően

- a magasabb béreknek,

- a növekvő szállítási költségeknek, illetve

- az emelkedő alapanyagköltségeknek köszönhető.

Mely szektorokban lehetett komolyabb visszaesés?

A szektorok közül az eddig vezető technológiai szektort érdemes kiemelni, ahol a DataTrek előrejelzései alapján 6 százaléknál is többet zsugorodhatott az eredmény az előző év azonos időszakához képest.

Profitcsökkenésről számolhatnak be az olajipari vállalatok is. A visszaesés mértéke megközelítheti akár a 20 százalékot is az alacsonyabb olajáraknak köszönhetően. A kőolaj világpiaci ára ugyan sokat emelkedett az év eleje óta, azonban az átlagár még így is sokkal alacsonyabb, mint egy évvel korábban.

Nagyobb nyomás alatt lehetnek továbbá a nyersanyagtermelő cégek többek között az erősebb verseny és az alacsonyabb nyersanyagárak miatt.

A kereskedelmi konfliktus árnyékában az ipari vállalatok várhatóan nem számolnak be bővülésről, nagyságrendileg stagnálhatott a szektor nyeresége az egy évvel ezelőtti számokhoz képest.

Ezzel szemben várhatóan a közműcégek, az ingatlan szektor, a védelmi szektor, illetőleg a szállítmányozási, a kiskereskedelmi, és az egészségügyi szektorok jó eséllyel visszafogottabb profitnövekedésről számolhatnak be.

Mégis csúcson az S&P 500?

A várhatóan gyenge gyorsjelentési szezon ellenére historikus csúcsok közelében tartózkodik az S&P 500 részvénypiaci index, amely az alábbi tényezőkkel magyarázható:

- jelenleg kisebb valószínűséggel áraznak recessziót a befektetők a jövő évre az Egyesült Államokban,

- kedvezően alakulnak a kereskedelmi tárgyalások Kína és az Egyesült Államok között, amely jótékonyan hathat az üzleti hangulatra és a beruházásokra, ezáltal a termelékenységre is,

- Kínában a közelmúltban bejelentett élénkítő intézkedések hatására újra szárnyalásba kezdtek a részvénypiacok,

- Európában mélypontot üthettek a makrogazdasági indexek, mely szintekről számos piaci szereplő pozitív korrekciót vár,

- a Fed elmozdult a lazább monetáris politika irányába, azaz idén már kisebb az esélye egy esetleges újabb kamatemelésnek, valamint a harmadik negyedév végén leállhatnak a jegybankárok mérlegfőösszeg csökkentési programmal,

- az év elején még közel 3 százalékos eredménybővülést vártak az elemzőházak az első negyedévben, mely szám fokozatosan lecsökkent mínusz 4,2 százalékra - azaz innen már kisebb az esélye egy jelentős negatív meglepetésnek,

- a negyedik negyedévhez közeledve ismét elkezdhet erőteljesebben növekedni a vállalati szektor nyeresége az Egyesült Államokban, aminek köszönhetően idén az eredmény növekedési üteme átlagosan megközelítheti az 5 százalékot.

A vállalati profit várható növekedési üteme – negyedéves (Quarterly) és éves (Annual) kitekintés:

Forrás: FactSet, LPL Research