Klímakockázatok: 2050-re akár 20 százalék felé emelkedhet a nem-teljesítő hitelek állománya

ElemzésekBeavatkozás nélkül jelentősen megnőhetnek a rendszerkockázatok 2030 után a klímaváltozás miatt – mondta el Kandrács Csaba az 59. Közgazdász-vándorgyűlés fenntarthatósági szekcióján. Az MNB alelnöke, az MKT Fenntarthatósági Szakosztályának elnökségi tagja rámutatott, a jegybank célja a környezeti eredetű gazdasági sokkoknak ellenálló pénzügyi rendszer létrehozása, illetve a rendszerszintű kockázatok felmérése és kezelése.

Kandrács Csaba rámutatott, augusztustól az MNB mandátuma kibővült, így a környezeti fenntarthatósággal kapcsolatos feladatok még hangsúlyosabban megjelentek a jegybanknál.

Miért foglalkozunk a környezeti kockázatokkal?

A klímaváltozás hatással van a pénzügyi rendszerre és a gazdaságra egyaránt. A gazdasági hatások között meg lehet említeni az ingatlan és élelmiszerárak változását, illetve a természeti erőforrások és a technológiák árának változását. Emellett a foglalkoztatást, az egészségügyi szociális költségeket és a GDP növekedést is befolyásolja a környezetünk - mondta el az MNB alelnöke.

Kandrács Csaba két jelentősebb kockázatra hívta fel a figyelmet, nevezetesen a fizikai és az átállási kockázatokra.

A fizikai kockázatra jó példa, hogy az elmúlt 120 év 10 legmelegebb évét mind a 21. században figyelték meg. Ráadásul ebből a 6 legmelegebb az elmúlt 6 év volt. A változó környezet pedig a beruházásokra is hatással lehet. Egy-egy nagyobb szárazság vagy extra csapadékmennyiség negatívan befolyásolhatja a beruházási döntéseket, melyek végeredményben kihatnak a pénzügyi rendszerre.

Az átállási kockázat pedig abból fakad, hogy a változó szabályozás és adózás hatására egyes iparágak nehéz helyzetbe kerülhetnek.

Számos vállalkozás üzleti terve nem úgy épül fel, hogy számolnak benne a klímaváltozással kapcsolatos költségekkel – fejtette ki a jegybank alelnöke.

Zöld program

Az MNB a világon az elsők között, 2019-ben megalkotott egy zöld programot.

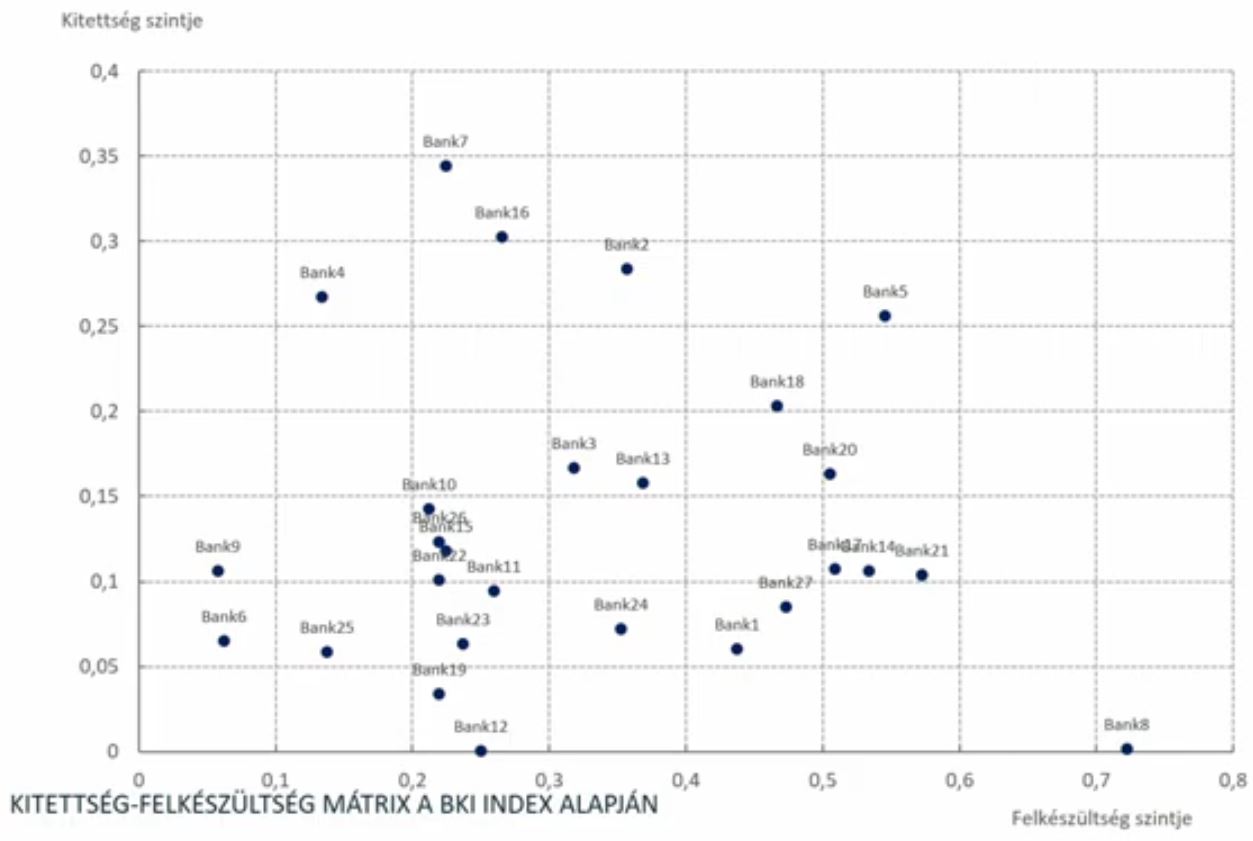

A hazai pénzügyi intézményeknek ugyanis jelentős a kitettsége a környezeti kockázatok irányába, miközben a felkészültségük nagyon alacsony.

Kitettség-felkészültség mátrix a BKI index alapján

Forrás: MNB

A grafikonon látható legfelső 5 bank a magyar pénzügyi rendszernek a 20 százalékát lefedi, ami már rendszerszinten is számottevő tétel.

A jegybank célja a környezeti eredetű gazdasági sokkoknak ellenálló pénzügyi rendszer létrehozása, illetve a rendszerszintű kockázatok felmérése és kezelése.

A hazai pénzügyi rendszer a zöld gazdasági átállás motorja – tette hozzá Kandrács Csaba.

Kötvénypiac

A kötvénypiac gyorsan „zöldül”, de a zöld pénzügyi termékek egyelőre nem terjednek el kellő mértékben.

A nem pénzügyi vállalatok által kibocsátott egyéb kötvények közül 11 százalékot tettek ki a zöld kötvények 2020-ban. Ezzel szemben a központi kormányzat hitelviszonyt megtestesítő értékpapír kibocsátásainak a zöld aránya csupán 3,9 százalék volt tavaly.

Ez az arány ugyan régiós szinten kedvező, azonban van még tér, hogy növeljük a zöld kibocsátást- tette hozzá az MNB elnöke.

Pénzügyi rendszert érintő intézkedések

A fókuszban a pénzügyi rendszert érintő intézkedések állnak, melyek segítik a zöld környezeti célok megvalósulását.

Az MNB elvárása, hogy a jegybanki zöld ajánlások a hitelintézetek stratégiaalkotásában, a vállalatirányításban, a kockázatkezelésben és a közzétételekben jelenjenek meg.

Forrás: MNB

Stressztesztek

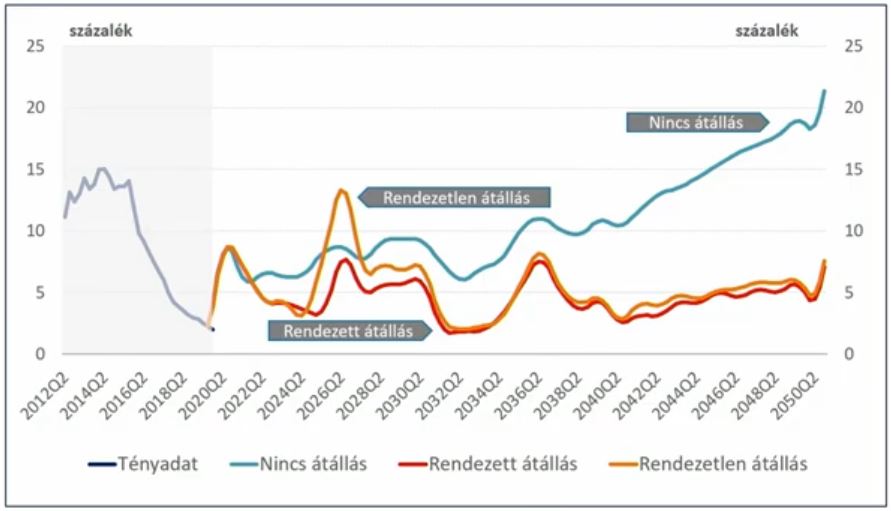

Az MNB által lefuttatott stresszteszt jelentős klímakockázatot prognosztizál a hazai bankrendszerben.

A vizsgált három forgatókönyv közül abban az esetben, ha nincs környezeti átállás, a nem teljesítő hitelek állománya 2050-re akár 20 százalék felé emelkedhet.

Az olló alapvetően 2030 után nyílna szét érdemben az egyes forgatókönyvek között. Ezt követően beavatkozás nélkül jelentősen megnőhetnek a rendszerkockázatok.

Nemteljesítő hitelek aránya a hazai bankrendszerben három klímaszcenárióban

Forrás: MNB

Vállalati tőkekövetelmény kedvezmény

A vállalati tőkekövetelmény-kedvezmények hozzájárultak a zöld hitelezés bővítéséhez.

Az idei első félévben 40 milliárd forint értékben bocsátottak ki zöld kötvényeket a vállalatok, miközben 94 milliárd forint értékű naperőmű hitelt folyósítottak a bankok.

A zöld finanszírozás gyorsabb térnyerését a jövőben támogatja, hogy az elektromobilitás, a fenntartható agrár és élelmiszeripar, a fenntartható ingatlanok, illetve az energiahatékonyság finanszírozása terén tőkekövetelmény-kedvezményt nyújt az MNB a hazai pénzintézeteknek.

Zöld ajánlás

A zöld ajánlás 24 hazai hitelintézet működését fogja fenntarthatóbbá és ellenállóbbá tenni. Az ajánlások az alábbiak.