Kötvénypiaci hozamok – Mindig van lejjebb

ElemzésekJövőre is fennmaradhat az alacsony kamat- és hozamkörnyezet, miután az Adósságkezelő Központ (ÁKK) jelentősen visszafoghatja 2020-ban a kibocsátásokat az elsődleges piacon a nulla százalék közelébe mérséklődő pénzforgalmi szemléletű költségvetési hiánynak köszönhetően. A középtávon 3 százalékhoz közelítő inflációs mutatók, a tartósan támogató monetáris politika, a fegyelmezett költségvetés, valamint Magyarország csökkenő külső sérülékenysége egyaránt felülteljesítővé teheti a hazai kötvénypiacot.

Csökkenő kibocsátás

Brüsszel az aktuális 7 éves ciklusban mintegy 24 milliárd euró forrást juttat Magyarország számára. Eddig ennek az összegnek szűk 40 százalékát, azaz közel 10 milliárd eurót hívott csak le hazánk. A következő években tehát nagyságrendileg 14 milliárd euró jelenik meg a tőkemérlegben.

A EU-s források beérkezésének ütemétől függően 2020-ban nulla százalék közelébe mérséklődhet a pénzforgalmi szemléletű költségvetési hiány.

Az Államadósság Kezelő Központ (ÁKK) másrészről elkötelezett a belföldi finanszírozás erősítése mellett. Az ÁKK célja, hogy a háztartások birtokában lévő lakossági államkötvény-állomány 5 év alatt duplázódjon, és 2023 végére elérje a 11000 milliárd forintos összeget. Az állomány idén október végén már meghaladta a 7500 milliárd forintot.

A fenti tényezők hatására az ÁKK jelentősen visszafoghatja jövőre az elsődleges piacon a kibocsátást. A szűkülő kínálat alapvetően a kötvénypiaci hozamok csökkenésének irányába hat. A Magyar Nemzeti Bank számításai alapján minden 100 milliárd forintnyi elsődleges piaci kibocsátáscsökkenés 0,1 százalékponttal mérsékli az aukciós hozamokat.

Érdemes megjegyezni, hogy a Magyar Állampapír Plusz állománya az elmúlt hónapokban tapasztalt hatalmas érdeklődésnek köszönhetően 3000 milliárd forint közelébe emelkedett. Figyelembe véve a MÁP Plusz rendkívül vonzó kamatozását, illetőleg az előreláthatóan 10 százalék közelében stabilizálódó lakossági pénzügyi megtakarítási rátát, az elkövetkezendő időszakban is fennmaradhat az erős kereslet a konstrukció iránt.

Infláció és monetáris politika

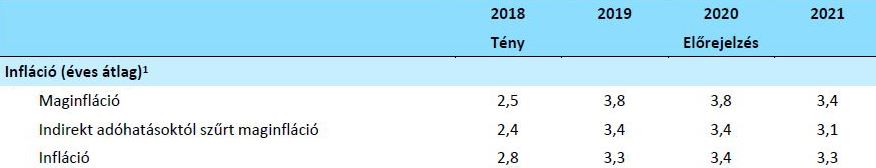

Az MNB előrejelzései alapján az infláció, illetve a jegybank által kiemelten figyelt adószűrt maginfláció 2021 végéig 3 százalék közelében alakulhat. Az alábbi táblázat az MNB prognózisait tartalmazza.

Forrás: MNB (szeptemberi inflációs jelentés)

A fogyasztói árindexet jelenleg két hatás övezi. Az erős belső kereslet és a kétszámjegyű béremelkedés emeli, míg a gyengébb nemzetközi környezet az importon keresztül visszafogja az árnövekedés ütemét. Az elmúlt hónapokban jellemzően mérséklődtek az iparcikkek árai, ami alátámasztja a jegybank várakozásait, és jól mutatja a német feldolgozóipar gyengélkedését.

Az Európai Központi Bank (EKB) aktuális előrejelzései alapján 2022 végéig jóval 2 százalék alatt maradhat az infláció az eurózónában, ezért az EKB nagy valószínűséggel jövőre sem szigorít a pénzpolitikán.

A laza nemzetközi monetáris politika, és a 3 százalékos cél közelében mozgó hazai infláció tükrében az MNB jó eséllyel 2020-ban is fenntarthatja a jelenlegi laza kondíciókat.

Az alacsony kamatok és a bankrendszerben lévő hatalmas likviditás eredményeképpen jó eséllyel jövőre is a nulla százalékos szintek környezetében navigálhat a hozamgörbe rövid oldala.

A 3 százalékhoz konvergáló inflációs mutatók, a visszafogott inflációs várakozások, és a nulla százalék körüli rövid hozamok miatt az intézményi szereplők a jövőben nagyobb súllyal a hosszabb lejáratú papírok megvásárlására kényszerülhetnek, ami támogatja a hozamgörbe hosszú oldalának a süllyedését.

Egy-egy esetleges hozamemelkedésre pedig vélhetően a relatíve hosszabb lejáratú kötvények felhalmozásával reagálhatnak a nagyobb piaci szereplők, annak érdekében, hogy ne nulla százalékon ketyegő papírok legyenek a könyveikben. Ez a jelenség szintén a tartósan alacsony kötvénypiaci hozamkörnyezet irányába mutat.

Javuló egyensúly

Magyarország külső sérülékenysége számottevően csökkent az elmúlt években. Hazánk külső finanszírozási képessége, vagyis a tőkemérleg és a folyó fizetési mérleg együttes egyenlege a GDP 2 százaléka közelében alakulhat idén, jövőre és 2021-ben is.

A stabil külső pozíció következtében 2021-től lényegében eltűnhet Magyarország külső adóssága - vagyis a vállalatok, a bankok, a lakosság és az állam külföldi szereplőkkel szembeni hiteltartozása, amely a második negyedév végére a GDP 8,8 százalékára zsugorodott.

A fiskális politika emellett meglehetősen fegyelmezett. A költségvetés jövőre 1 százalékos hiánnyal és további 1 százalékos tartalékkal tervez. Utóbbi a viharosabb nemzetközi környezet elleni védőhálóként is értelmezhető.

Az alacsony költségvetési hiány és a dinamikus GDP növekedés folytán 68,2 százalékra esett a második negyedév végére a GDP arányos bruttó államadósság, amely 2021-re az MNB előrejelzései alapján 60 százalék közelébe ereszkedhet.

Az erőteljes belföldi finanszírozás által az év végére 17 százalékra süllyedhet a devizaadósság aránya a központi államadósságon belül. A csökkenő tendencia a soron következő években is fennmaradhat. Ezzel párhuzamosan a külföldiek által birtokolt államadósság aránya is közelíti már a 30 százalékos értéket.

A magánszektor hitelállománya is alacsony, alig több mint a GDP 32 százaléka. Összehasonlításképpen a többi visegrádi országban 50-60 százalék közötti ez az érték, míg az eurózóna átlaga 85 százalék.

A csökkenő külső sérülékenység hatására egyrészről csökkennek a kamatkockázati felárak, másrészről az esetleges nemzetközi sokkok idején felülteljesítő lehet a hazai kötvénypiac a többi feltörekvő régiós piachoz képest. Ezenfelül a hozamokban kibontakozó volatilitás is korlátozottabb lehet.