Mekkora most a baj az orosz gazdaságban?

ElemzésekA kőolaj nemzetközi ára továbbra is nagyon magas szinten áll, de az Oroszország elleni szankciók miatt Moszkva alig, vagy csak diszkontáron talál vevőt, miközben a költségvetési bevételek felét az energiaexport adja. Az országban idén legalább 15 százalékos recesszió és 25 százalék feletti infláció várható.

Jelentős nehézságekkel kell szembenéznie az orosz gazdaságnak a szankciók miatt: elemzői becslések szerint a háború elhúzódásának függvényében idén 10-20 százalékos gazdasági visszaesés várható, holott ez az év az egyik legerősebb gazdasági növekedést hozhatta volna a járvány utáni kilábalás miatti magas energiaárak miatt.

Ehelyett a rubel elértéktelenedése miatt az infláció 25 százaléknál is magasabb lehet, annak ellenére, hogy a jegybank már a háború kitörése után 20 százalékra emelte fel az alapkamat szintjét.

A 2014-es krími háború után csak nehezen talált magára az orosz gazdaság, amelyet 2020-21-ben a koronavírus járvány is megtépázott, majd egy rövid felívelés után - amely az energiaárak emelkedésének köszönhető - óriási zuhanásban van a gazdaság.

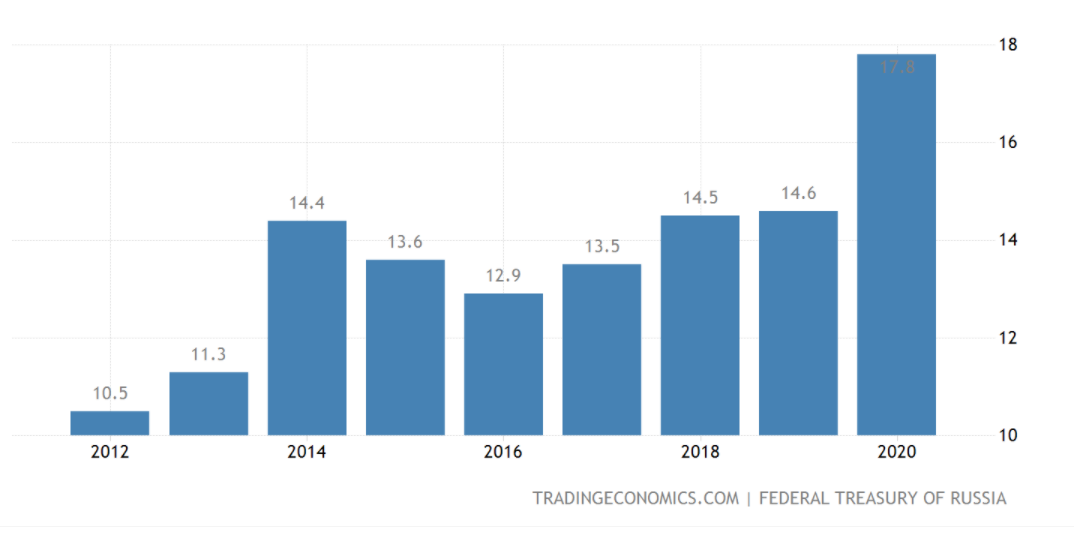

Az orosz GDP növekedés változása 2012-2021-ig (%)

Kisebb a külföldi kitettség 2014-hez képest

Az orosz adósságállomány GDP-arányosan viszonylag kicsi, és az ország finanszírozásának nemzetközi kitettsége sokkal alacsonyabb a 2014-es szintnél, erre hívta fel a figyelmet Carmen Reinhardt, a Világbank vezető közgazdásza.

Az orosz államadósság bedőlése esetén a biztosítás (CDS) februárban a duplájára emelkedett, és március elején 420 ponton járt, a fizetésképtelenség esélye így már akkor 7 százalék körüli volt. A kockázat növekedését mutatja, hogy a CDS felár egy év alatt megnégyszereződött.

Míg a Krím félsziget elfoglalása idején az ország devizában denominált kitettsége 730 milliárd dollárra rúgott, addig ez a külső tartozás mára 480 milliárd dollárra csökkent, amiből 135 milliárd dollár adósság jár le egy éven belül. Ennek nagy része vállalati adósság, kisebb része 35-40 milliárd dollár pedig lejáró orosz államkötvény.

Április 4-én kerül sor az első, devizában fennálló tőketartozás egy résznek lejáratára, mintegy kétmilliárd dollár értékben.

Az orosz államadósság alakulása a GDP arányában (2012-2021, %)

A legtöbb orosz államkötvényt európai bankok és befektetési alapok vásárolták meg, például a BNP Paribas, de a Citigroup és a Pimko alapkezelő is tart jelentős mennyiségű orosz kötvényeket. Felmerült, hogy az oroszok rubelben fizethetik a devizatartozásukat, de az is, hogy az államadósságot később akár a most befagyasztott devizatartalékból is kiegyenlítheti az orosz fél.

A külföldi kitettség csökkentése tudatos politikának köszönhető. Az orosz vezetés - tanulva a 2014-ben életbe léptetett szankciókból - egyrészt az államadósság finanszírozás terén, másrészt a gazdasági önellátás felé tett komoly lépéseket, ezzel együtt is azonban nagyon megérzik a külföldi vállalatok oroszországi tevékenységének felfüggesztését.

A jegybanki arany- és devizakészletek feléhez nem jut hozzá Moszkva, pedig jelentős, mintegy 140 milliárd dollár értékű aranytartalékot halmozott fel a háború előtt. Ezt most csak olyan piacon tudja értékesíteni, ahol nem állnak fenn a szankciók.

A rubel értékének megtámasztása érdekében pedig az exportőröknek be kell szolgáltatniuk a befolyt devizabevétel 80 százalékát a háború kezdete óta.

A háború katonai költségei forintra átszámítva napi 170 milliárd forintra becsülik,

az erről szóló elemzésünket itt olvashatja.

Fogynak a vevők

A szankciók következtében az egyik legégetőbb probléma a már olajtankereken lévő szállítmány közel kétharmadára nem találnak vevőt - legalábbis erre figyelmeztet a JP Morgan.

A napokban ezért komoly árengedményeket kellett tenni a potenciális vásárlóknak,

a világpiaci ár 105-110 dolláros hordónkénti árból 25-30 dollár diszkontot kaptak például nagy indiai vásárlók.

Az orosz olajtárolók megteltek, az értékesítés komoly akadályokba ütközik, az olajtankerekre például szinte lehetetlen biztosítást kötni, mert a háború vis maiornak tekintendő.

Az olajpiacon Szaúd-Arábia, Kuvait és az Egyesült Arab Emírségek állhatna elő nagyobb termeléssel időben a leggyorsabban, de több más irányban is tettek lépéseket az európai partnerek az orosz energiafüggés mérséklésére.

- Hosszú távon lehetséges forrásként felmerült a világ egyik legnagyobb LNG gáz exportőrének számító Katar, amely új terminálokat nyithatna, német-katari tárgyalások már zajlanak két új állomás kiépítéséről.

- Ezen kívül Szaúd-Arábia és Kuvait már korábban, 1960-ban felfedezett gázmezők kiaknázásáról kezdett tárgyalásokat

- Elemzők szerint az amerikai palaolaj - amúgy is sokkal drágább - kitermelésének felfuttatása még több hónapot is igénybe vehet: az energiaárak a járvány alatt ugyanis annyira visszaestek, hogy sok beruházást leállítottak vagy elhalasztottak, ezért erről a piacról leghamarabb csak fél-egy év múlva jöhetne részleges pótlás.

Az oroszok eladási nehézségei továbbra is fennmaradnak: amióta ugyanis az orosz energiaimportra az USA szankciókat léptetett érvénybe, nagyon sok vevő "öncenzúrát" gyakorol, és nem vásárol, leginkább amerikai nyomásra.

A költségvetési bevétel fele az energiaexportból jött

Az orosz gazdaságot a kevesebb vevő óriási bevételkiesést jelent, amely azért is érinti érzékenyen Moszkvát, mert a költségvetési bevételek fele az energiaexportból jön, így vagy adóemeléssel vagy a kiadások visszavágásával pótolhatják a hiányt.

Oroszország a világ legnagyobb kőolaj kitermelője, a kőoaj exportőrök listáján a második helyen áll Szaúd-Arábia után.

A Nemzetközi Energia Ügynökség (IEA) előrejelzése szerint a háború miatt az idénre tervezettnél kisebb mértékben emelkedik a globális olajfelhasználás, de még így is 2 százalékkal meghaladhatja a tavalyi szintet - derül ki a szervezet friss olajpiaci jelentéséből.

Elemzők szerint az orosz gazdaságot sújtó legfőbb problémák

- az infláció,

- a rubel értékvesztése,

- áruhiány,

- a fizetések reálértéke ötödével eshet

- az exportpiacok korlátozása hatalmas bevételkiesés,

- a belföldi befektetések bezuhantak,

- az ellátási források egy része befagyott.

Hosszú távon visszahúzó erő a több száz nyugati vállalat oroszországi tevékenységének befejezése, illetve felfüggesztése, és a külföldi működőtőke elmaradása, amely

óriási érvágás az orosz vállalatoknak, amelyek technológiában egyáltalán nem számítanak versenyképesnek, rászorulnak a nyugati importra.

Éppen ezért a kínai-orosz kereskedelmi kapcsolatok felerősítése sem jelenthet hosszabb távon megoldást, a kínaiak ugyanis általában ragaszkodnak a közös vállalatok esetében a többségi tulajdonhoz, amit viszont Moszkva nem néz jó szemmel.

A most kivonuló, vagy tevékenységüket felfüggesztő amerikai energiaipari vállalatok ezzel ellentétben belementek 50 százaléknál kisebb részesedésbe is az eddigi közös tevékenység és tőkebefektetések során.