Pleschinger Gyula: Nem jelent majd rendszerkockázatot a moratórium feloldása

ElemzésekA bankrendszer tőkehelyzete szilárd, a bankok mérlege egészséges szerkezetű, a kockázatosnak ítélt ügyfeleknél megkezdték a céltartalékolást, és a hitelek átstrukturálásában, az esetlegesen bajbajutott ügyfelekkel való egyeztetésekben kellő gyakorlatot szereztek, így a moratórium lejárata nem okozhat rendszerszintű kockázatot - mondta el Pleschinger Gyula, a jegybank monetáris tanácsának tagja, Magyar Közgazdasági Társaság (MKT) elnöke az MKT fórumán.

A járvány kitörésekor már egy növekedési ciklus végén volt a világban: tízéves mélyponton volt a glob növekedés, kereskedelem háború volt, a Brexit, kínai növ lassulása súlyosbatotta a problémkat - mondta Pleschinger Gyula, a Magyar Nemzeti Bank Monetáris Tanácsának tagja "A monetáris politika szerepe a koronavírus-járvány makrogazdasági hatásainak kezelésében" című előadásában, melyet az Magyar Közgazdasági Társaság (MKT) nemrég újjáalakult Corvinus Egyetem Ifjúsági Szervezete meghívására tartott.

- Szerencsére a magyar gazdaság nagyon stramm állapotban volt a járvány elején, 2020 előtt 5 százalék körüli növekedés volt három évig - mondta a Magyar Közgazdasági Társaság elnöke. Magyarországon 25 százalékos volt a beruházási ráta, teljes foglalkoztatás, csökkenő pályán lévő államadósság masszív külső finanszírozási képességgel rendekezett az ország a járvány érkezésekor.

Az MNB azonban már jóval a járvány kitörése előtt jelezte, hogy 2020-tól - a világgazdaság és ezen belül az EU gazdasági folymataival összhangban - egy lassuló növekedéssel számolnak,

mert nyitott gazdaság révén követjük az eurózóna növekedési sebességét nagyjából 9-10 hónapos csúszással - tette hozzá.

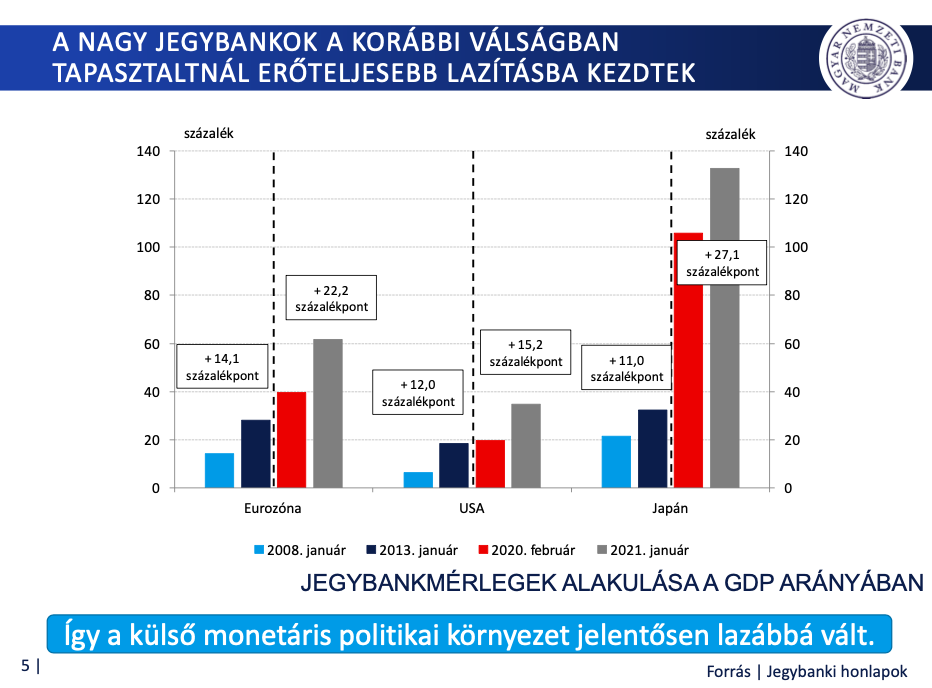

A mostani és a 2008-as válságot összehasonlítva elmondta: az előző válság egy likviditási válság volt, amit monetáris eszközökkel jól lehetett kezelni, helyre kellett állítani a likviditást a bizalmat a pénzpiacokon, ehhez képest most egy keresleti és kínálati sokk zajlik.

A jelenlegi helyzetben a fiskális politika tud elsősorban segítenia gazdaság helyreállításában, miközben a monetráis politika támogatja a fiskélis intézkedéseket többletlikviditás biztosításával és célzott monetáris politikai eszközökkel (ilyen például a Növekedési Hitelprogramok, Növekedési Kötvényprogram, stb.).

Az MNB elsődleges feladata az inflációs cél elérése, és az infláció célszint közelben tartása, a járványt megelőző három évben ezt a célt az MNB tudta teljesíteni

Második pontban a jegybank feladata a pénzügyi stabilitásának biztosítása: ezen a területen a bankszektorra olyan egységes szabályozásokat vezetett be az MNB, ami a banki mérlegek egyensúlytalanságait kezelte, és a túlzott eladósodás ellen is fellépett.

A moratóriummal kapcsolatban Pleschinger Gyula hangsúlyozta: a moratórium lejárta után lesznek olyan szereplők, akik fizetési nehézségekkel néznek szembe, de ez nem lesz meghatározó.

A bankrendszer már céltartalékolt, és a hitelek átstrukturálásában van gyakorlata, így nem lesz rendszerkockázat. A bankrendszer tőkehelyzete szilárd, a bankok mérlege egészséges szerkezetű a kockázatosnak ítélt ügyfeleknél megkezdték a céltartalékolást, és a hitelek átstrukturálásában,

az esetlegesen bajbajutott ügyfelekkel való egyeztetésben kellő gyakorlatot szereztek, így a moratórium lejárata nem okozhat rendszerszintű kockázatot.

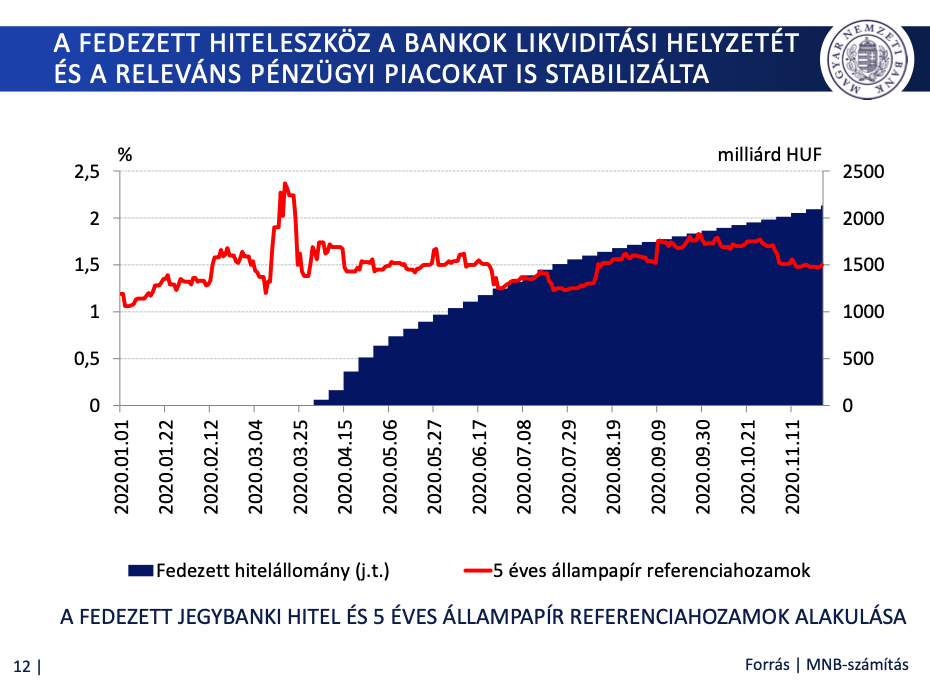

Végül az MNB másik fontos mandátuma a kormány gazdaságpolitikájának a támogatása, ami jelen esetben a növekedés újraindításának támogatását jelenti, Ebből fakadóan az MNB feladatai - a kormány intézkedéseit támogatva - a szükséges piaci likviditás biztosítása, a hozamoknak a teljes hozamgörbén való stabilizálása és az inflációs kockázatok kezelése voltak.Ebben elsősorban a likviditás biztosítása volt a fő feladat a járvány kezdete után, a cél az volt, hogy ne fagyjon le a hitelezés. Ezért az MNB bővítette az eszközrendszerét és a fedezeti rendszerét.

A főbb intézkedések között kiemelte

- az MNB partnerkörének és az MNB által hitelfedezetként elfogadható eszközök körének bővítését,

- a kamatfolyosó kiszélesítését,

- az egyhetes betéti konstrukció bevezetését,

- az alultartalékolás szankcionálásának felfüggesztését

- az NHP Hajrá program és a Növekedési Kötényprogram elindításakor az MNB kibővítette a lehetséges hitelcélok körét.

A termék iránti kereslet így megnőtt, és idén februárig 28 ezer kkv 1800 milliárd forintot vett fel az NHP Hajrából. A Növekedési Kötvényprogram keretében a kkv-szektor számára hosszú lejárató forrás lehetőségének megteremtése mellett a jegybank célja volt a hazai kötvénypiac és a tőkepiac fejlesztése is - mondta el Pleschinger Gyula.

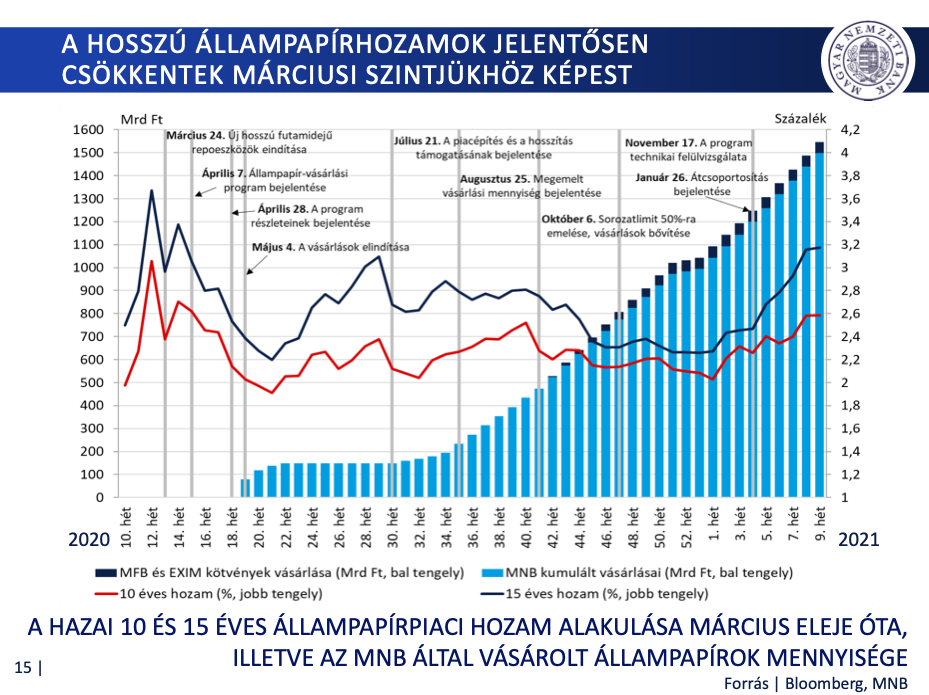

Az állampapírvásárlásokkal kapcsolatban az MKT elnöke kiemelte: ennek a célja az állampapírpiac stabilizálása a hozamgörbe teljes hosszán.

A jegybanki vásárlások hozzájárulnak az állampapírpiac stabil likviditási helyzetének fenntartásához, és erősítik a monetáris transzmisszió hatékonyságát. Az MNB tartós piaci jelenlétre rendezkedik be az állampapírpiacon, a Monetáris Tanács nem határoz meg keretösszeget az állampapír vásárlási program esetében, a jegybank a heti vásárlások összegét rugalmasan alakítja, a vásárlásoknál a hosszabb futamidőkre koncentrálnak.

A járvány alatt az államadósságok globálisan 10-20 százalékkal növekedtek, nálunk 16 százalékos a növekedés, így a GDP-arányos államadósság a 2010-es szintre emelkedett, de most két különbség is van a korábbi eladósodához képest. A GDP-arányos kamatteher sokkal kisebb, a 2010-hez képest feleakkora a GDP arányosan az alacsony kamatszint miatt, és a vásárlók belföldiek 80 százalék feletti arányban.

A hosszú állampapírhozamok jelentősen csökkentek a márciusi szintjükhöz képest, most a teljes állampapírállomány 4-5 százalékát tartja a kezében az MNB.A Növekedési Kötvényprogrammal (NKP) kapcsolatban Pleschinger Gyula elmondta: 30 éves futamidőig bocsáthatnak ki hazai vállalkozások kötvényeket, 3 előzetesen kiválasztott hitelminősítőnél kell minősítést szerezniük. Az MNB vállalta, hogy az elsődleges kibocsátásból max 50 százalékot megvásárol, és a másodlagos piacon ezt 70 százalékig emelheti.

A várható kilábalás vonatkozásában most úgy lehet becsülni, hogy az év második felében el lehet kezdeni részlegesen beindítani a gazdaságot.

Ezt - a kormány és az MNB programjai mellett az is segíti, hogy a járvány alatti "kényszermegtakarítások" okán a lakossági megtakarítások a GDP-t érdemben meghaladó szintre emelkedtek, így ha lesz majd lehetőség vásárlásra, hirtelen fog megugrani a kereslet, és ez az inflációs várakozásokban már kezd tükröződni.Az infláció 3,5-4 százalék között alakulhat idén, de átmenetileg 5 százalékra ugorhat rövid távon, a 3 százalékos célt várhatóan 2022 végére tudjuk majd elérni - fűzte hozzá a monetáris tanács tagja.