S&P: Ezek a legsérülékenyebb országok

ElemzésekRekordösszeget, összesen 19.500 milliárd dollárt öntött a piacokra a négy legnagyobb jegybank (amerikai, brit, japán és az Európai Központi Bank) a válság kitörése óta. A jegybankok várható pénzügyi szigorítása azonban most Damoklész kardjaként lebeg a legsérülékenyebb országok fölött. A Standard & Poor’s most megnevezte, melyik öt ország került a leginkább veszélyeztetettek közé, és melyek jelentenek kockázatot az egész pénzügyi rendszerre.

A pénznyomtatás fokozatos leállításával és a 0-1 százalék közötti kamatszintek emelésével súlyos bajba kerülhetnek egyes felzárkózó gazdaságok. Az S & P hitelminősítő most kiadott jelentése szerint most leginkább a következő öt országra érdemes figyelni: Törökország, Argentína, Pakisztán, Egyiptom és a politikai és gazdasági blokád alá vett Katar.

A legfrissebb adatok szerint az amerikai Fed, a japán, a brit és a kínai központi bankok, illetve az Európai Központi Bank kötvényállománya már megközelíti a 20 ezer milliárd dollárt, és a vásárlásokat – a Fed kivételével – ma is folytatják.

Egyszer véget ér a „parti”

Kérdés azonban, hogy a jegybanki „ingyenpénzek” kifutása és a hitelek drágulása hogyan érinti a tartalékvalutáktól függő feltörekvő gazdaságok valutáit. Az amerikai alapkamat emelése ugyanis erősíti a dollárt, ami nem kedvez a dollárban eladósodott, vagy a dollár árfolyamának túlzottak kitett államoknak. Másrészt a befektetőknek is vonzóbb lesz a jegybanki szigorítások miatt erősebb valutákban tartani a megtakarításokat, amivel automatikusan a feltörekvő piacokról vonnak ki tőkét.

A problémát vizsgálva a Standard and Poors (S&P) hitelminősítő összeállította a legsérülékenyebb ötös csoportot, amelybe idén Törökország, Argentína, Pakisztán, Egyiptom és Katar került, - mind az öt állam más és más oknál fogva.

Az Sand P az értékeléskor több szempontot vesz figyelembe: a folyó fizetési mérleget, a növekedési ütemet, a deviza-adósságot, és az ország eladósodottságát (beleértve az állam, a lakosság és a vállalatok hiteleit).

Ezért ők a legsérülékenyebbek

Törökország az S&P által vizsgált összes mutatóban a leggyengébb eredményt érte el: a török líra sokat veszített értékéből idén, az infláció és a munkanélküliség óriási probléma, miközben az ismét kiéleződött kurd konfliktus, illetve a déli határnál tartózkodó több millió szíriai menekült problémája továbbra is megoldatlan.

Meglepő, és sok elemző nem is ért egyet azzal, hogy Katar is felkerült az „ötös” listára, dacára annak, hogy idén márciusban a világ leggazdagabb országává választották. A hatalmas pénzügyi tartalékok ellenére azonban az ország külföldi kitettsége óriási: a kormányzati költségvetés és a folyószámla mutatói is negatív értéket mutattak a néhány hónappal ezelőtt bevezetett gazdasági blokád, illetve a szaúdi-iráni konfliktus kiéleződése miatt.

Pakisztánt és Egyiptomot a munkanélküliség és a bizonytalan biztonsági helyzet teszi különösen sérülékennyé, Argentína pedig az adósság magas szintjével, és az inflációval küzd.

Érdekes módon, a mostani „sérülékeny ötök” egyike sem szerepelt a 2015-ös listán: akkor Brazília, Indonézia, India és Dél-Afrika volt a leggyengébb.

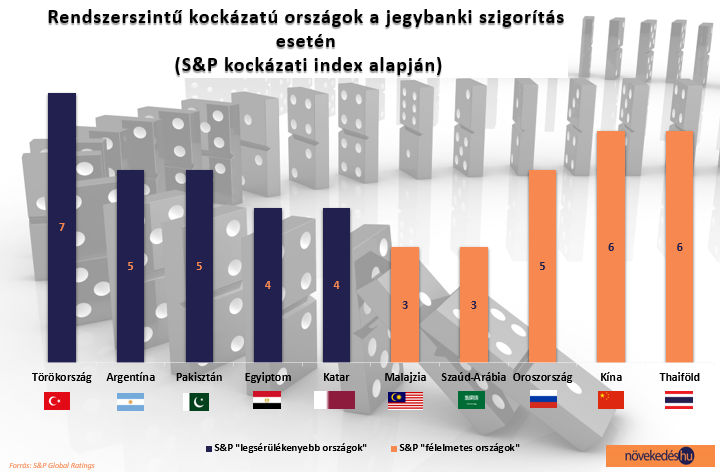

Akik már rendszerszintű kockázatot jelentenek

Az S & P egyébként közzétette az öt „legfélelmetesebb ország” listáját is, azokét az államokét, amelyek eddig a legtöbbször kerültek a „sérülékeny ötök” közé. Malajzia, Szaúd-Arábia, Oroszország, Kína és Thaiföld szerepel a listán, a hitelminősítő értékelése szerint egy újabb pénzügyi megrázkódtatás esetén rendszerszintű problémát okozhatnak.

A pénznyomtatás fokozatos leállításával és a 0-1 százalék közötti kamatszintek emelésével súlyos bajba kerülhetnek egyes felzárkózó gazdaságok. Az S & P hitelminősítő most kiadott jelentése szerint most leginkább a következő öt országra érdemes figyelni: Törökország, Argentína, Pakisztán, Egyiptom és a politikai és gazdasági blokád alá vett Katar.

A legfrissebb adatok szerint az amerikai Fed, a japán, a brit és a kínai központi bankok, illetve az Európai Központi Bank kötvényállománya már megközelíti a 20 ezer milliárd dollárt, és a vásárlásokat – a Fed kivételével – ma is folytatják.

Egyszer véget ér a „parti”

Kérdés azonban, hogy a jegybanki „ingyenpénzek” kifutása és a hitelek drágulása hogyan érinti a tartalékvalutáktól függő feltörekvő gazdaságok valutáit. Az amerikai alapkamat emelése ugyanis erősíti a dollárt, ami nem kedvez a dollárban eladósodott, vagy a dollár árfolyamának túlzottak kitett államoknak. Másrészt a befektetőknek is vonzóbb lesz a jegybanki szigorítások miatt erősebb valutákban tartani a megtakarításokat, amivel automatikusan a feltörekvő piacokról vonnak ki tőkét.

A problémát vizsgálva a Standard and Poors (S&P) hitelminősítő összeállította a legsérülékenyebb ötös csoportot, amelybe idén Törökország, Argentína, Pakisztán, Egyiptom és Katar került, - mind az öt állam más és más oknál fogva.

Az Sand P az értékeléskor több szempontot vesz figyelembe: a folyó fizetési mérleget, a növekedési ütemet, a deviza-adósságot, és az ország eladósodottságát (beleértve az állam, a lakosság és a vállalatok hiteleit).

Ezért ők a legsérülékenyebbek

Törökország az S&P által vizsgált összes mutatóban a leggyengébb eredményt érte el: a török líra sokat veszített értékéből idén, az infláció és a munkanélküliség óriási probléma, miközben az ismét kiéleződött kurd konfliktus, illetve a déli határnál tartózkodó több millió szíriai menekült problémája továbbra is megoldatlan.

Meglepő, és sok elemző nem is ért egyet azzal, hogy Katar is felkerült az „ötös” listára, dacára annak, hogy idén márciusban a világ leggazdagabb országává választották. A hatalmas pénzügyi tartalékok ellenére azonban az ország külföldi kitettsége óriási: a kormányzati költségvetés és a folyószámla mutatói is negatív értéket mutattak a néhány hónappal ezelőtt bevezetett gazdasági blokád, illetve a szaúdi-iráni konfliktus kiéleződése miatt.

Pakisztánt és Egyiptomot a munkanélküliség és a bizonytalan biztonsági helyzet teszi különösen sérülékennyé, Argentína pedig az adósság magas szintjével, és az inflációval küzd.

Érdekes módon, a mostani „sérülékeny ötök” egyike sem szerepelt a 2015-ös listán: akkor Brazília, Indonézia, India és Dél-Afrika volt a leggyengébb.

Akik már rendszerszintű kockázatot jelentenek

Az S & P egyébként közzétette az öt „legfélelmetesebb ország” listáját is, azokét az államokét, amelyek eddig a legtöbbször kerültek a „sérülékeny ötök” közé. Malajzia, Szaúd-Arábia, Oroszország, Kína és Thaiföld szerepel a listán, a hitelminősítő értékelése szerint egy újabb pénzügyi megrázkódtatás esetén rendszerszintű problémát okozhatnak.

Meddig tart még a kötvényvásárlás?

A legnagyobb arányú eladósodást a válságból ólomlassúsággal kikászálódó Japánban kockáztatja a jegybank, amely már a GDP 92 százalékát is elérte az „ingyenpénz” nyomtatásával. A folyamat különösen riasztó, ha a pénzek piacra öntésének gyors tempóját nézzük.

Az Európai Központi Bank ugyan később kezdte az élénkítő programját, azonban a vásárolt eszközök értékében még a japánokon is túltesz. Az euróövezet nagyon lassú fejlődése, a defláció elleni küzdelem, illetve az euróövezet periféria-államainak segítése érdekében már 5100 milliárd dollár értékben öntött pénzt a piacokra, amivel már megelőzte a korában éllovasnak számító Fedet is.

Utóbbi 4400 milliárdot halmozott fel a könyveiben, de fokozatosan kivezette a kötvényvásárlást, kamatemelési ciklust indított, és lépésről lépésre, nagyon óvatosan piacra dobja a válságkezelés miatt felvásárolt kötvényeket.

A Fed idén harmadszor emelt kamatot, jelenleg 1,25-1,5 százalékon áll az irányadó kamatszint.

Emellett az EKB jóval lassabb tempóban (havi 30 milliárd euró) folytatja a kötvényvásárlást 2018. január elsejétől, és jövő szeptemberben valószínűleg le is állítja az élénkítő programot.

Másfél hónappal ezelőtt pedig már a brit jegybank is kamatot emelt – 2007 óta első alkalommal, igaz, még így is csak 0,5 százalékon áll az alapkamat.

Viszonylag külön kezelendő a kínai jegybank (PBOC) helyzete, amely szeptember végére 5300 milliárd dollárnyi eszközt halmozott fel, nagy részét azonban devizában, ami csökkenti a kitettséget. Kína esetében olyan sok az állami tulajdonú bank, hogy a pénzügyi kockázat másképp, főleg a vállalati szektorra értelmezve értékelendő.

Meddig tart még a kötvényvásárlás?

A legnagyobb arányú eladósodást a válságból ólomlassúsággal kikászálódó Japánban kockáztatja a jegybank, amely már a GDP 92 százalékát is elérte az „ingyenpénz” nyomtatásával. A folyamat különösen riasztó, ha a pénzek piacra öntésének gyors tempóját nézzük.

Az Európai Központi Bank ugyan később kezdte az élénkítő programját, azonban a vásárolt eszközök értékében még a japánokon is túltesz. Az euróövezet nagyon lassú fejlődése, a defláció elleni küzdelem, illetve az euróövezet periféria-államainak segítése érdekében már 5100 milliárd dollár értékben öntött pénzt a piacokra, amivel már megelőzte a korában éllovasnak számító Fedet is.

Utóbbi 4400 milliárdot halmozott fel a könyveiben, de fokozatosan kivezette a kötvényvásárlást, kamatemelési ciklust indított, és lépésről lépésre, nagyon óvatosan piacra dobja a válságkezelés miatt felvásárolt kötvényeket.

A Fed idén harmadszor emelt kamatot, jelenleg 1,25-1,5 százalékon áll az irányadó kamatszint.

Emellett az EKB jóval lassabb tempóban (havi 30 milliárd euró) folytatja a kötvényvásárlást 2018. január elsejétől, és jövő szeptemberben valószínűleg le is állítja az élénkítő programot.

Másfél hónappal ezelőtt pedig már a brit jegybank is kamatot emelt – 2007 óta első alkalommal, igaz, még így is csak 0,5 százalékon áll az alapkamat.

Viszonylag külön kezelendő a kínai jegybank (PBOC) helyzete, amely szeptember végére 5300 milliárd dollárnyi eszközt halmozott fel, nagy részét azonban devizában, ami csökkenti a kitettséget. Kína esetében olyan sok az állami tulajdonú bank, hogy a pénzügyi kockázat másképp, főleg a vállalati szektorra értelmezve értékelendő.