Nagy Márton: 2022-ben is 3,5 százalékkal nőhet a magyar gazdaság

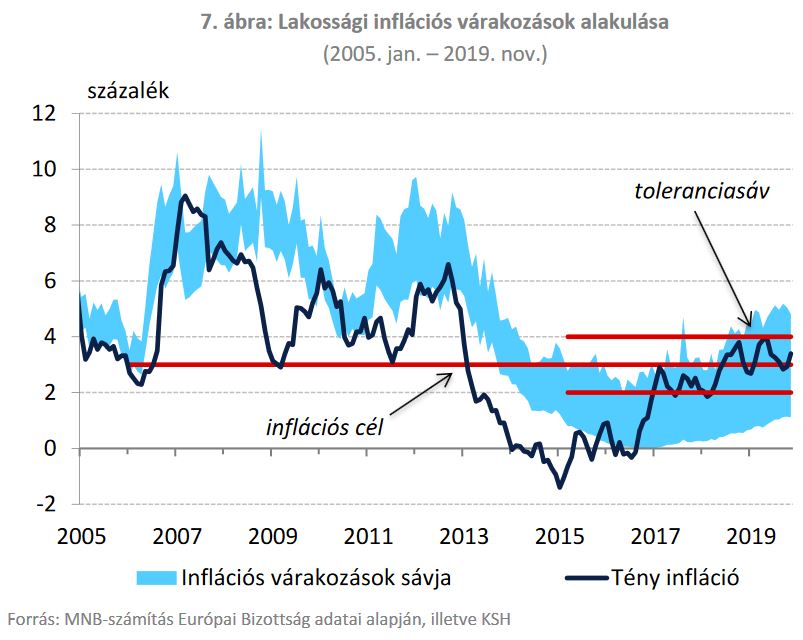

ElemzésekMegemelte a jegybank a magyar GDP növekedési prognózisát, miközben csökkentek a recessziós veszélyek Németországban és az eurózónában. Az inflációs kockázatok szimmetrikussá váltak, de továbbra is kiegyensúlyozottak a mutatók, így a Magyar Nemzeti Bank előreláthatóan jövőre is fenntarthatja a támogató monetáris politikát. Az inflációs indikátorok várhatóan az elkövetkezendő hónapokban tetőznek, majd ezt követően fokozatosan visszatérhetnek a 3 százalékos célhoz. Maradhatnak tehát az alacsony hitelkamatok és kötvénypiaci hozamok. Az MNB egyúttal 150 milliárd forinttal 450 milliárd forintra emeli a Növekedési Kötvényprogram keretösszegét a hatalmas érdeklődés következtében.

Elhárult a külső recesszió veszélye

Nagy Márton, az MNB alelnöke a kamatdöntést követő sajtótájékoztatón kifejtette, hogy jelentősen lecsökkent annak az esélye, hogy recesszióba süllyedjen Németország vagy az eurózóna. A konjunktúraindexekben egyértelműen fordulat látszik, és a GDP bővülési várakozások is javultak.

Nagy szerint inkább egy elhúzódó lassú növekedési pálya várható az eurózónában, amivel párhuzamosan továbbra is az Európai Központi Bank 2 százalékos célja alatti, alacsony infláció realizálódhat.

A magyar gazdaság ezzel szemben jól teljesít. Az MNB megemelte a GDP növekedési előrejelzéseit. Jövőre 3,7 százalékos, míg 2021-ben és 2022-ben is 3,5 százalékos lehet a gazdasági bővülés üteme. A gyorsabb növekedés hatására csökkentek a lefelé ható inflációs kockázatok, melyek ismét szimmetrikussá váltak.

A dinamikus növekedés ellenére a 3 százalékos cél közelébe süllyedhetnek az idei második, harmadik negyedévtől az infláció. Ez többek között azzal magyarázható, hogy a gyors GDP bővülés mögött nem csak a fogyasztás, hanem hatalmas volumenű beruházás áll – tette hozzá Nagy Márton.

Magyarországon a beruházási ráta 29,1 százalékot tesz ki, ami historikusan és nemzetközi szinten is kiemelkedő.

Emellett az import növekedése mögött szintén beruházási kereslet húzódott, míg az eurózóna alacsonyabb áremelkedési üteme változatlanul fékezi a hazai árdinamikát.

Fontos megemlíteni, hogy az anticiklikus kormányzati politika, és a MÁP Plusz hatására 10 százalékra ugró lakossági megtakarítási ráta szintén nagymértékben hozzájárult az infláció kiegyensúlyozottságához.

A MÁP Plusz kapcsán a jegybank alelnöke kifejtette, hogy a konstrukció egy nagyon hasznos és összetett gazdaságpolitikai eszköz, aminek számos előnye van. Emeli a lakossági megtakarítási rátát, meggátolja az egyensúlytalanságok kialakulását, mérsékli az ingatlanpiaci emelkedést, hűti a gazdaságot, és csökkenti Magyarország külső sérülékenységét. A MÁP Plusz állománya mellesleg december közepére 3000 milliárd forint közelébe emelkedett.

Az MNB számításai szerint ahhoz, hogy 2023-ra elérhetővé váljon 11 ezermilliárd forintos lakossági állampapír állomány havi szinten átlagosan 70 milliárd forintos lakossági vásárlásra van szükség. A jegybank becslései alapján ennél lényegesen magasabb alakulhat a tényleges kereslet. Jövőre átlagosan havi 113 milliárd, míg 2021-ben havi 92 milliárd fogyhat a Magyar Állampapír Pluszból.

A MÁP Plusz sikeres értékesítésének köszönhetően pedig számottevően csökkenhet az elkövetkezendő években a devizakötvény kínálat, ami szintén hozzájárul a csökkenő sérülékenységhez.

Bővülő Növekedési Kötvényprogram

A vállalati kötvénypiac élénkítése és a vállalati forrásköltségek mérséklése érdekében az MNB július 1-jén elindította a Növekedési Kötvényprogramot (NKP), amelynek keretében a Magyar Nemzeti Bank szeptemberben megkezdte a kötvényvásárlásokat.

A nagy érdeklődés következtében a jegybanki vásárlások 2019 végéig meghaladják a program keretösszegének kétharmadát, miközben a fennmaradó rész várhatóan jövő év elején felhasználásra kerül. Ennek fényében a jegybank a 300 milliárd forintos keretösszeget 2020 január elsejével 450 milliárd forintra emeli, a többi feltétel változatlansága mellett.

A vállalati kötvényállomány jelenleg nagyon alacsony, a GDP csupán 1 százalékát teszi ki. A Növekedési Kötvényprogramnak köszönhetően ez a szám 2020 végére a GDP 2 százalékára, avagy 1000 milliárd forintra emelkedhet.

Idén egyébként összesen 15 vállalat bocsátott ki kötvényeket a Növekedési Kötvényprogram keretében.

Az MNB kiemeli, hogy a program szervesen kiegészíti a hitelezés egészségesebb szerkezete érdekében 2019 elején elindított Növekedési Hitelprogram Fix (NHP fix) konstrukciót, amelynek keretében a részt vevő hitelintézetek november végéig több mint 340 milliárd forint összegben kötöttek szerződést a hazai kkv-kkal.

Miről döntött a jegybank?

A piaci várakozásoknak megfelelően az MNB 0,90 százalékon hagyta az irányadó rátát, illetve nem módosított a -0,05 százalékon álló egynapos betéti és a 0,90 százalékos egynapos hitelkamatlábakon sem. Továbbra is aszimmetrikus maradt tehát a kamatfolyosó.

A lépés teljesen megfelel a piaci várakozásoknak, miután az inflációs mutatók az elmúlt időszakban stabil képet festettek, az adószűrt maginfláció novemberben 3,6 százalékra mérséklődött.

Az elmúlt egy hónap során nem módosította a jegybank érdemben a forintlikviditást nyújtó devizaswap állományt, mely 2273 milliárd forinton áll jelenleg.

A Tanács decemberben a 2020 első negyedévére megcélzott átlagos kiszorítandó likviditás nagyságát változatlanul, legalább 300-500 milliárd forinton tartotta, és ennek figyelembevételével határozza meg a jegybanki swapeszközök állományát.

A monetáris tanácstagok változatlanul óvatos megközelítést alkalmaznak, és negyedévente, az inflációs előrejelzések birtokában döntenek a jövőben is a pénzpolitika irányáról.

Tetőzik az infláció

Nagy valószínűséggel az idén év végén, illetőleg a jövő év első hónapjaiban tetőzhet az infláció Magyarországon. Ezt követően az inflációs mutatók trendszerűen visszatérhetnek a 3 százalékos jegybanki célhoz.

A fogyasztói árindexet jelenleg kettős hatás övezi. Az erős belső kereslet és a kétszámjegyű béremelkedés növeli, míg a gyenge külső környezet az importon keresztül mérsékli az árnövekedés ütemét.

A fogyasztói árindex a piaci várakozások szerint is kiegyensúlyozottan alakulhat, amit az alábbi ábra is jól jelez.

Forrás: MNB

Forrás: MNB

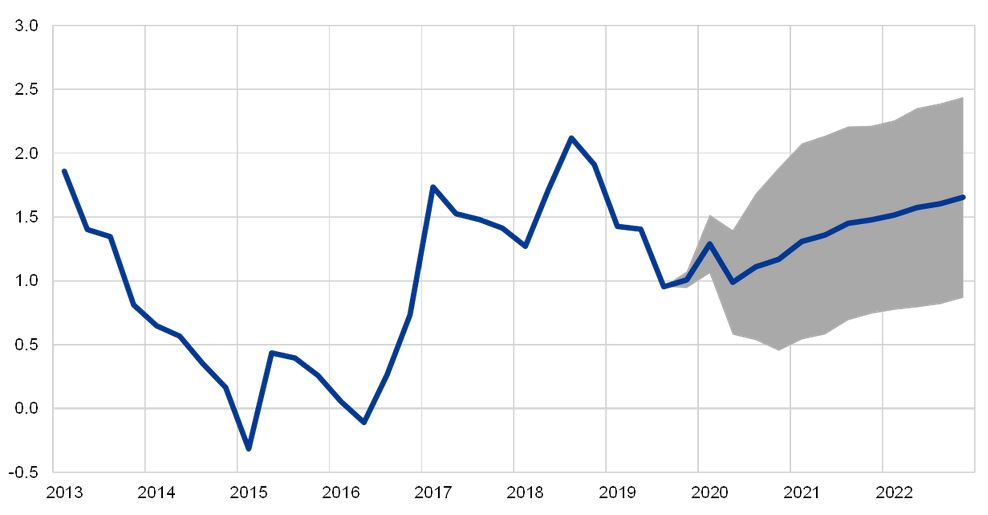

A külső inflációs nyomás is visszafogott, az Európai Központi Bank (EKB) 2022 végéig 2 százalék alatti inflációt vár az eurózónában.

EKB inflációs előrejelzése, eurózóna

Forrás: EKB

Forrás: EKB

Az eurózóna visszafogott áremelkedési ütemét a hosszú lejáratú kötvényhozamokon túl a hosszú távú piaci inflációs várakozások is jól jelzik.

Mit léphet jövőre az MNB?

A Magyar Nemzeti Bank 2020-ban is fenntarthatja a támogató monetáris politikát, így nem várható komolyabb elmozdulás a kondíciók tekintetében.

Az irányadó ráta és a kamatfolyosó is változatlan szinten maradhat jövőre, legfeljebb az deviza-swap tendereken keresztül finomhangolhatja a likviditást a jegybank.

A monetáris politika szempontjából a középtávú inflációs pálya érdekes, miután a jegybankárok döntései hozzávetőlegesen 5-8 negyedéves távon tudják kifejteni a hatásukat. Középtávon pedig a 3 százalékos célhoz közelítő inflációs számok várhatók.

Ennek hatására a 3 hónapos BUBOR is 20 bázispont környezetében mozoghat, miközben a kötvénypiaci rövid hozamok is alacsony szinteken alakulhatnak. A hosszabb lejáratú kötvények hozamai másrészről a visszafogott inflációs várakozások miatt maradhatnak alacsony területeken.

A nemzetközileg meghatározó jegybankok lazító lépései sem azt mutatják, hogy bármilyen szigorításra lenne szükség. A Fed szeptember eleje óta több mint 300 milliárd dollárral növelte a mérlegét a rövid állampapírok vásárlásán keresztül. Az amerikai jegybank mérlegépítése előreláthatóan legalább a jövő év közepéig kitarthat.

Ezzel párhuzamosan az Európai Központi Bank széleskörű lazító intézkedéscsomagot jelentett be szeptemberben, és egyúttal újraindította a nyíltvégű, havi nettó 20 milliárd eurós eszközvásárlási programját, aminek keretében egy év alatt 240 milliárd eurót zúdít rá a piacokra.