Továbbra is velünk maradhat a negatív reálkamatok korszaka

ElemzésekAz eladósodott világgazdaság jó eséllyel nem bírná ki, ha tartósan visszatérnének a pozitív reálkamatok. A jegybankok így összességében fenntarthatják a támogató pénzpolitikát. Ez a környezet alapvetően kedvez a részvényeknek, nyersanyagoknak és ingatlanoknak. A kötvénypiaci alapok ugyanakkor magasabb hozamok mellett lennének vonzók az emelkedett inflációs környezet miatt. A Magyar Állampapír Plusz infláció feletti átlaghozamával ellenben ritkaságnak számít egész Európában.

A koronavírus-válság hatására világszerte jelentősen megemelkedett az országok amúgy is magas GDP arányos államadóssága. Az eladósodottság ráadásul már az elmúlt két évtizedben is emelkedő pályán volt.

A visegrádi országok közül Magyarország rendelkezik a legmagasabb eladósodottsági mutatóval, mely meghaladta tavaly a 80 százalékot.

Itt azonban érdemes megjegyezni, hogy az elmúlt évek adósságleépítése nélkül lényegesen rosszabb lenne most a helyzet.

GDP arányos államadósság alakulása 2020 és 2019 végén, EU, USA és Japán, százalék

|

Ország |

2020 vége |

2019 vége |

|

Japán |

266 |

238 |

|

Görögország |

206 |

180 |

|

Olaszország |

156 |

135 |

|

Portugália |

134 |

117 |

|

Spanyolország |

120 |

95,5 |

|

Ciprus |

118 |

94 |

|

Franciaország |

116 |

97,6 |

|

Belgium |

114 |

98,1 |

|

Egyesült Államok |

108 |

107 |

|

eurózóna |

98 |

83,9 |

|

Egyesült Királyság |

97,4 |

84,4 |

|

Európai Unió |

90,7 |

77,5 |

|

Horvátország |

88,7 |

72,8 |

|

Ausztria |

83,9 |

70,5 |

|

Szlovénia |

80,8 |

65,6 |

|

Magyarország |

80,4 |

65,5 |

|

Németország |

69,8 |

59,7 |

|

Finnország |

69,2 |

59,5 |

|

Ukrajna |

60,8 |

50,3 |

|

Szlovákia |

60,6 |

48,2 |

|

Írország |

59,5 |

57,4 |

|

Lengyelország |

57,5 |

45,6 |

|

Hollandia |

54,5 |

48,7 |

|

Málta |

54,3 |

42 |

|

Litvánia |

47,3 |

35,9 |

|

Románia |

47,3 |

35,3 |

|

Lettország |

43,5 |

37 |

|

Svájc |

42,9 |

39,8 |

|

Dánia |

42,2 |

33,3 |

|

Svédország |

39,9 |

35 |

|

Törökország |

39,5 |

32,6 |

|

Csehország |

38,1 |

30,3 |

|

Fehéroroszország |

37,3 |

33,7 |

|

Moldova |

32,9 |

25 |

|

Luxemburg |

24,9 |

22 |

|

Bosznia-Hercegovina |

24,6 |

23,1 |

|

Észtország |

18,2 |

8,4 |

|

Oroszország |

17,8 |

14,6 |

Forrás: Statista

Az eurózóna GDP arányos államadóssága ugyan 100 százalék alatt van, azonban Olaszország, Spanyolország, Portugália és Görögország mutatói ennél jóval magasabb szinteken állnak.

A déli periférikus államok esetében könnyen fenntarthatatlanná válhat az államadósság finanszírozása, amennyiben tartósan megemelkednének a kamatok és kötvénypiaci hozamok.

Nehezíti a helyzetet, hogy Olaszországban például már évek óta se növekedés, se infláció nincsen. Ezáltal nehéz kinőni vagy „elinflálni” az adósságot. A múltbeli tapasztalatok alapján a politikai stabilitás hiányában a szükséges, esetenként népszerűtlen reformintézkedések meghozatalára is kevés az esély.

Ezáltal gyakorlatilag csak idő kérdése, hogy egy újabb válság során mikor emelkedik még magasabbra Olaszország GDP-arányos bruttó államadóssága.

Vállalati adósság

Szintén emelkedő pályán mozog a vállalatok eladósodottsága. Az extrém alacsony kamatkörnyezet eredményeképpen a GDP bővülés üteménél lényegesen lendületesebben növekszik a vállalati adósság.

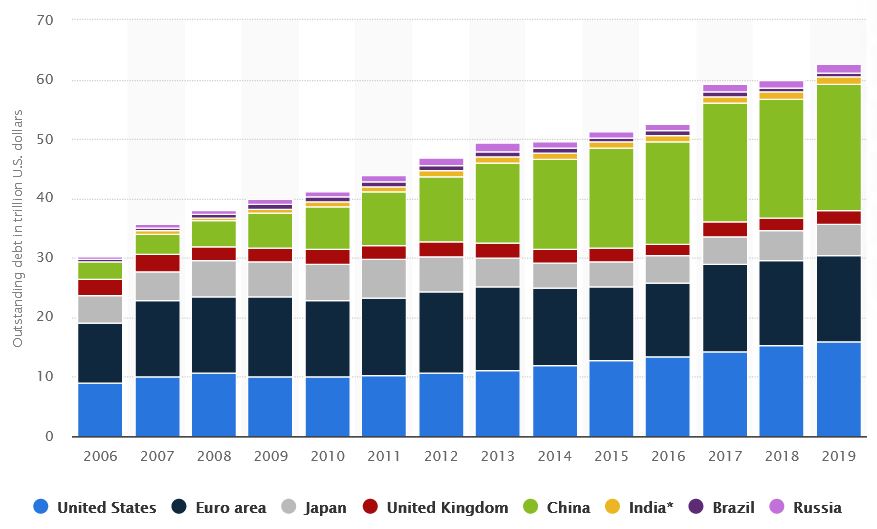

A nem-pénzügyi vállalatok teljes adósságállománya a fejlett és a fejlődő gazdaságokban, ezermilliárd dollár

Forrás: Statista

Forrás: Statista

Befektetői bizalom okai

A fenti negatív kilátásokkal az Európai Központi Banknál is tisztában vannak. Az Európai Központi Bank (EKB) nem engedheti meg, hogy a déli államokban ismét adósságválság robbanjon ki, mert az magával ránthatná a teljes eurózónát. Többek között ez is az oka, hogy az EKB erőltetett ütemmel vásárolja a déli országok államkötvényeit.

Egy újabb adósságválság ugyanis súlyos gazdasági visszaeséssel járna, ami középtávon jelentős infláció-csökkentő hatással bírna.

Hasonló gondolatmenetet követhet az amerikai jegybank is. A Fed változatlanul vonakodik a kamatemeléstől és a havi 120 milliárd dolláros kötvényvásárlási program visszavágásától. Az irányadó ráta legkorábban 2023-ban emelkedhet meg fél százalékponttal.

Hiába volt az infláció 5 százalék felett az Egyesült Államokban, hiába egyre több a felfelé mutató inflációs kockázat, a Fed jegybankárai nem akarnak szigorítani.

Kitartanak továbbra is azon álláspontjuk mellett, hogy az infláció megemelkedése átmeneti és viszonylag szűk termékkört érint. Emellett a munkaerőpiac helyreállás még nem valósult meg, és a kilátásokat is beárnyékolja a gyorsan terjedő delta variáns.

Az EKB és a Fed újabb válságok esetén nagy valószínűséggel ismét kötvényvásárlásokba kezdenek, aminek következtében még tovább hízhatnak a jegybankok mérlegei. Erre azért lehet és lesz szükség, hogy elkerülhessék a jegybankárok a kötvénypiaci pánikot és extrém hozamemelkedést.

MNB

Ezen folyamatok növelik a régiós jegybankok, ezáltal a Magyar Nemzeti Bank mozgásterét is.

Magyarországon egyéves távon magasabban alakulhat az infláció átmeneti hatások miatt. Elég csak a magasabb olajárakra, a járvány utáni ársokkokra és kapacitáshiányra vagy a nyersanyagok világpiaci árának megugrására gondolni.

Ezen tényezők többsége jövő évtől már kiesik, miközben a magasabb bázis miatt is lomhább lesz az inflációs éves alapú növekedése.

Mindennek tükrében várhatóan 1,5-1,7 százalék magasságába emelkedhet a jegybanki alapkamat hazánkban. E szinteken már megállhat a jegybank. A kötvénypiaci stabilitás viszont meglehetősen fontos az MNB-nek, így a kötvényvásárlásokat a jövőben is rugalmasan alakítja a Monetáris Tanács.

Negatív reálhozamok

Néhány jegybank ugyan kamatot emelhet az átmenetileg magasabb infláció miatt, azonban a reálkamatok jó eséllyel továbbra is a negatív tartományban maradnak.

Az eladósodott világgazdaság nem bírná ki, ha tartósan pozitív tartományba kerülnének a reálkamatok.

A reálkamatok az elérhető kamatlábak és az infláció különbségét jelentik.

Ha még kismértékben kamatot is emelnének a központi bankok, abban az esetben is a hosszú hozamokat kötvényvásárolásokkal alacsonyan tarthatják.

Ha megnézzük a 10 éves kötvénypiaci hozamokat és az éves fogyasztói árindexeket, akkor mindenütt negatív reálkamatot látni. Az Egyesült Államokban -2,3 százalék körüli az elérhető reálhozam. Ugyanez Németországban -2,1 százalék, Magyarországon pedig nagyságrendileg -1,4 százalék.

MÁP Plusz

A hazai kötvények a nagybani piacon negatív reálhozamot kínálnak.

A lakosság számára ugyanakkor elérhető a Magyar Állampapír Plusz, a maga 5 százalékos kockázatmentes átlaghozamával, mely – átlaghozammal számolva – pozitív reálkamatot kínál az idén is.

Ráadásul az infláció jövő évi csökkenésével ez a pozitív reálkamatláb tovább növekszik. Jövőre 3 százalék környezetébe süllyedhet vissza a fogyasztói árindex Magyarországon. Ezáltal a pozitív reálkamat 2 százalék közelébe emelkedhet.

Ez igazi ritkaságnak számít Európában és a tengerentúlon is.

Piaci vonatkozások

A negatív reálkamatok alapvetően kedveznek a részvényeknek, nyersanyagoknak és ingatlanoknak. Az olcsó pénz korszaka velünk maradhat, miközben továbbra is kevés az alternatív befektetési lehetőség.

Ennek ellenére érdemes magasabb kilengésekre is felkészülni a részvénypiacokon, hiszen az elmúlt hónapok extrém menetelése miatt a részvények árazottsága is emelkedetté vált. A mélypontokat viszont jó eséllyel megvehetik a befektetők.

A kötvénypiaci alapok pedig inkább magasabb hozamok mellett lennének vonzók az emelkedett inflációs környezet miatt. A nagyobb befektetői tőke akkor találhatná meg a kötvényalapokat, ha legalább 0,5-1,0 százalékponttal magasabbra emelkednének a hozamok.