Röviden és reálisan - Hol áll jelenleg a magyar reálkamat régiós összehasonlításban?

MAGA koronavírus-járvány jelentős kihívások elé állította a világ gazdaságpolitikai döntéshozóit, akik erre hamar széleskörű válaszlépéseket tettek. Ezen belül a jegybankok a kamatkondíciók változtatása mellett ismét a már bizonyított nemkonvencionális eszközeikhez fordultak, valamint új eszközöket is bevezettek a negatív hatások ellensúlyozására. Eközben az infláció oldaláról is érdemi változások történtek: az olajárak történelmi mélypontjuk közelébe süllyedtek, számos ország gazdasága leállásközeli állapotba került, sok jegybank pedig az inflációs cél alullövésének kockázatával szembesült.

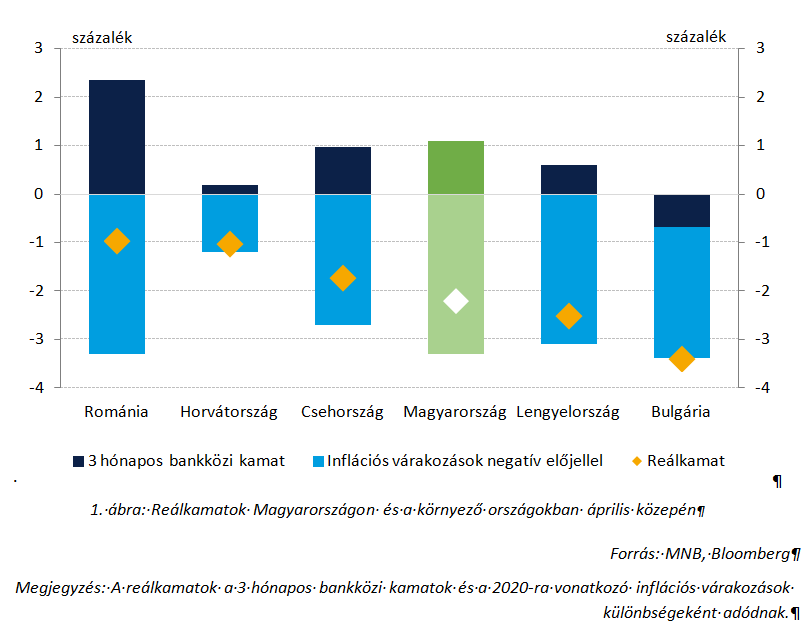

A meghozott monetáris politikai intézkedések közvetlen és közvetett módon is kihatottak a reálkamatokra. Ez azt eredményezte, hogy a reálkamatok országok közötti rangsorában jelentős átrendeződés történt. A kialakult helyzetet megelőzően különböző újságcikkekben, elemzésekben rendszeresen visszatérő elemként hivatkoztak a magyar reálkamatra mint a feltörekvő piaci univerzum legalacsonyabb reálkamatára.

Már korábban is félrevezető volt csupán a rövid oldali hozamokra koncentrálni, mert ez a megközelítés figyelmen kívül hagyta azt, hogy a megtakarítók, illetve a beruházók valójában milyen reálkamattal szembesülnek. Mostanra viszont a rangsor átrendeződésével a korábbi állítás egyébként is egyre kevésbé állja meg a helyét.

Miért fontos a reálkamatok szintje?

A reálkamatok szintje mikroszinten befolyásolja a gazdasági szereplők egyéni döntéseit. Tekintettel arra, hogy a belföldi szereplők jövedelmük döntő hányadát belföldön, hazai valutában költik el, a hozamoknak az inflációval korrigált reálértéke kulcsfontosságú a gazdasági szereplők beruházási, fogyasztási és megtakarítási döntéseinél. Az alacsony reálkamat jellemzően magas beruházás és fogyasztási rátával, míg a magas reálkamat magas megtakarítási rátával van összhangban.

A gazdasági szereplők döntései makrogazdasági szinten meghatározzák a feltörekvő gazdaságok hosszú távú felzárkózását. Ebben jelentős szerepet játszik a reálkamat, mivel annak szintje mind a külső és belső egyensúlyra, mind pedig a gazdasági növekedésre hatással van. A megtakarítások felépüléséhez tartósan magas megtakarítási rátára van szükség, amely magasabb reálkamatszintet tesz indokolttá. Ezzel szemben a gazdasági felzárkózás jelentős beruházások nélkül nem lehetséges, ami viszont épp ellenkezőleg alacsony reálkamatszintet követel meg.

A fenntartható felzárkózás szempontjából tehát kiemelt jelentőséggel bír a reálkamat megfelelő szintjének megtalálása, amely képes biztosítani az egyensúly megőrzése mellett végbemenő reálgazdasági konvergenciát.

Hol áll most régiós összehasonlításban a rövid oldali magyar reálkamat?

A koronavírus-járvány negatív gazdasági hatásainak mérséklése érdekében számos fejlett és feltörekvő jegybank lazított a monetáris politikai kondíciókon. A régiós jegybankok biztosították a szükséges mértékű bankrendszeri likviditást, az egyes országok rövid oldali kamatainak alakulásában azonban nagyobb eltérés mutatkozott.

A Magyar Nemzeti Bank a jelentős mértékű pénzpiaci volatilitás enyhítésére és a szükséges mértékű bankrendszeri likviditás biztosítása érdekében számos intézkedést hozott meg, emellett növelte a monetáris politikai keretrendszer rugalmasságát, így rugalmasan és gyorsan reagálva adhat célzott választ a pénzpiaci kihívásokra.

Hazánkban február végéhez képest a 3 hónapos bankközi hozam (3 hónapos BUBOR) mintegy 50 bázisponttal emelkedett. Ezzel szemben a reálkamatok másik összetevőjénél, az inflációs várakozásoknál eddig régiós szinten csak kisebb elmozdulásokat lehetett tapasztalni. Ez azt eredményezi, hogy a reálkamatokban történt változást leginkább a nominális kamatok megváltozása magyarázta az utóbbi időszakban.

A jelenlegi állapotban hazánk a régiós középmezőnybe került a rövid lejáratú reálkamatok szintjét tekintve (1. ábra). A reálkamat szintje Csehországban, Lengyelországban és Romániában az elmúlt időszakban lejjebb került, míg Horvátországban és Bulgáriában nem változott érdemben. Eközben a reálkamatszint Magyarországon kisebb mértékben emelkedett, ezzel a magyar reálkamat a cseh és a lengyel között, a régiós átlag szintjén helyezkedik el.

A 3 hónapos magyar reálkamat szintje kisebb mértékben emelkedett ugyan, azonban a hazai monetáris politikai irányultság továbbra is támogató. Az MNB által meghozott, rövid oldalra ható intézkedések – az egyhetes FX-swap tenderek, az új, fix kamatozású fedezett hiteleszköz, a tartalékkötelezettség alól való felmentés, a kamatfolyosó kiszélesítése és az egyhetes betéti tenderek – biztosítják a szükséges mennyiségű likviditást és elősegítik a pénzpiacok stabil működését. A meghozott intézkedések emellett megnövelték az MNB monetáris politikai mozgásterét, így a jegybank rugalmasan és gyorsan reagálva adhat célzott választ a pénzpiaci kihívásokra.

Hogyan állunk a hosszú oldali reálkamatok tekintetében?

A reálkamatszint értékelésével foglalkozó újságcikkek és elemzések hajlamosak csak a rövid oldali reálkamatokra fókuszálni. Ez azonban félrevezető lehet, mivel

a háztartási hitelek kamatperiódusa egyre inkább a hosszú oldal felé tolódik el, és a megtakarításokban is a hosszabb futamidejű eszközök dominálnak.

Az MNB makroprudenciális és monetáris politikai intézkedéseinek köszönhetően az elmúlt években a háztartások hitelállományának bővülése fenntartható szerkezetben valósult meg és egyre nagyobb arányt tesznek ki a hosszabb kamatperiódusú hitelek. Ez azt is jelenti, hogy mind az új hitelek esetében, mind a már meglévő hitelek átárazódásánál egyre nagyobb állományt érint a hosszabb távú referenciakamatok – elsősorban az 5 és a 10 éves állampapírhozam – alakulása. Hiteloldalon, a hosszú távú reálhozamok terén Magyarország már a koronavírus-járvány kitörését megelőző időszakban is beleillett a régiós átlagba.

Az MNB márciusban és áprilisban a rövid hozamokat célzó intézkedések mellett hosszú oldali intézkedéseket – 3 és 5 éves fedezett hiteleszköz, másodpiaci állampapírvásárlási program és a jelzáloglevél-vásárlási program újraindítása – is bevezetett, amelyek hozzájárulnak a hosszabb kamatperiódusú hitelek törlesztésének kiszámíthatóságához és a gazdasági fellendülés feltételeinek megalapozásához.

Az MNB hosszú oldalt érintő intézkedéseinek célja a monetáris politikai transzmisszió javítása.

Az említett intézkedések biztosítják a kapcsolódó pénzügyi piacok megfelelő működését, amely a koronavírus-járvány miatt kialakult helyzetben hozzájárul a piaci turbulenciák kialakulásának elkerüléséhez.

A hosszú távú állampapírpiaci és jelzálogpiaci hozamok stabilitása elengedhetetlen ahhoz, hogy az ehhez kötött hiteltermékek törlesztőrészlete hosszú távon is kiszámítható maradjon, illetve az új folyósítások esetén biztosítsa az alacsony költségen történő finanszírozást a háztartások számára.

Mindemellett a reálkamat megítélésénél azért is szűkkörű látásmód csak a rövid oldalra fókuszálni, mivel az elmúlt években mind a beruházók, mind a megtakarítók eltérő reálkamatszinttel szembesültek.

A beruházási oldal tekintetében az Növekedési Hitelprogram által biztosított olcsó, negatív reálkamatszint melletti források hozzájárultak az egészséges szerkezetű hitelbővüléshez.

A megtakarítási oldalt tekintve a háztartások egyre nagyobb arányban éven túli kamatozású pénzügyi termékekben – elsősorban lakossági állampapírokban – helyezik el megtakarításaikat. A megtakarításokon elérhető reálhozam, mind a Magyar Állampapír Plusz, mind az inflációkövető Prémium Magyar Állampapír esetén pozitív. Fontos megjegyezni emellett, hogy

a hasonló mértékű hosszú lejáratú reálkamatszinttel rendelkező régiós országokban nem lelhető fel hasonló konstrukció. Ebben tehát a középmezőny helyett jóval meg előzzük régiónkat.

Pásztor Szabolcs a Magyar Nemzeti Bank elemzője, Siket Bence a Magyar Nemzeti Bank junior elemzője