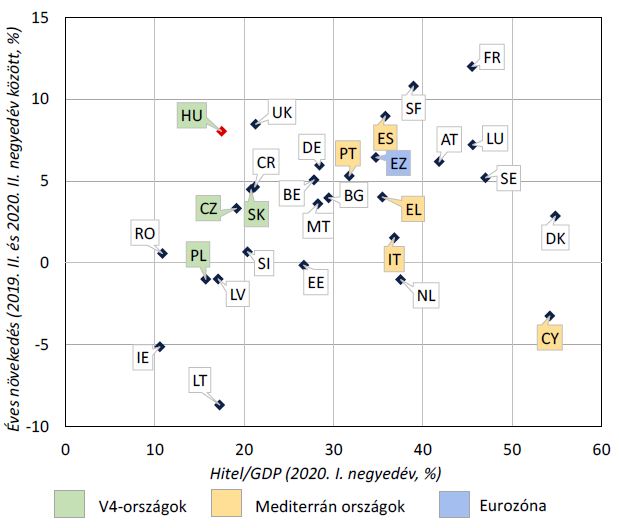

A hitelezés lehet az egyik alapja a járvány utáni növekedésnek

ElemzésekA járvány utáni gazdasági kilábalás sebességét alapvetően befolyásolhatja a beruházások és a hitelezés alakulása. Az állami és jegybanki intézkedések nagymértékben segítik a hitelezés bővülését. Erre van is mozgástér, hiszen a magyar lakosság és vállalatok GDP arányos hitelállománya rendkívül alacsony, töredéke az uniós szintnek. A legnagyobb bővülési potenciál a jelzáloghitelezésben rejlik.

A járványhelyzet lecsengését követően a gyors növekedés kulcsa, hogy a nemzetgazdasági beruházási ráta 25 százalék felett maradjon. Ezzel biztosítható, hogy hazánk gazdasági bővülése tartósan 2 százalékponttal meghaladja az uniós szintet.

A magánberuházások felfutását pedig a lakossági és a vállalati hitelezés bővülése támogatja.

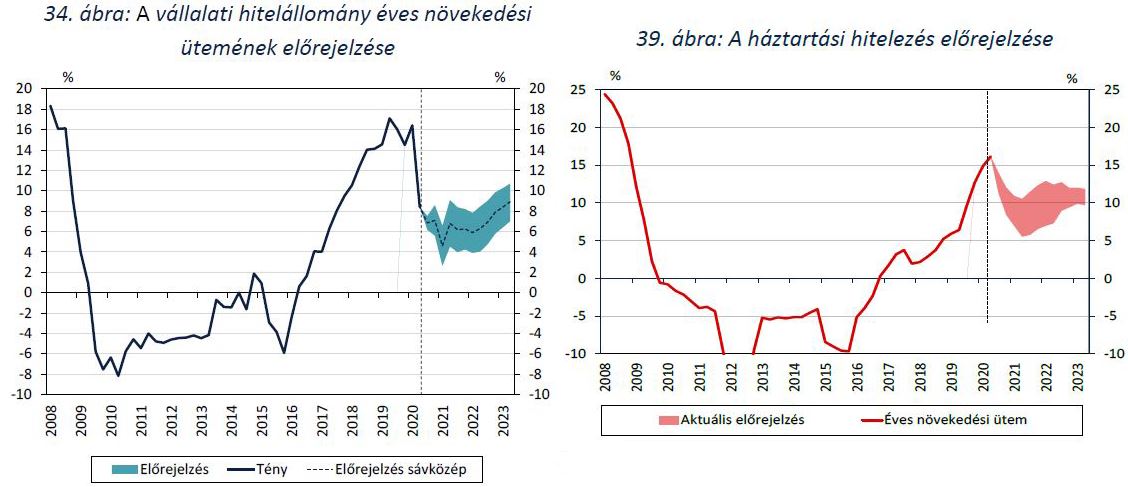

Az MNB előrejelzései szerint az idei évben a vállalati hitelállomány 6-9 százalékkal, a háztartási hitelek 8-12 százalékkal növekedhetnek. A hitelezés idei növekedését érdemben segítik az állami és jegybanki intézkedések.

Forrás: MNB

A kkv hitelezés támogatása érdekében az MNB 1000 milliárd forinttal 2500 milliárd forintra emelte az NHP Hajrá keretösszegét. A program iránt az érdeklődés hatalmas, már 1000 milliárd forintnyi kedvező forrás jutott a kis és közepes vállalkozásokhoz.

Az államilag támogatott hitelek másfelől elérik az új lakossági hitelek harmadát. A Babaváró hitelek állománya 2020 novemberében megközelítette az 1000 milliárd forintot.

A vállalati és lakossági hitelállomány növekedését az idén jelentősen fokozza továbbá a hiteltörlesztési moratórium. A meglévő hitelek amortizációja visszaesett, hiszen a moratórium miatt sokan átmenetileg nem törlesztik a hiteleiket.

Az idei hitelezési ütem a jövő évben mérséklődhet, majd 2022-től újra élénkülés következhet a jegybank várakozásai szerint.

Óriási mozgástér

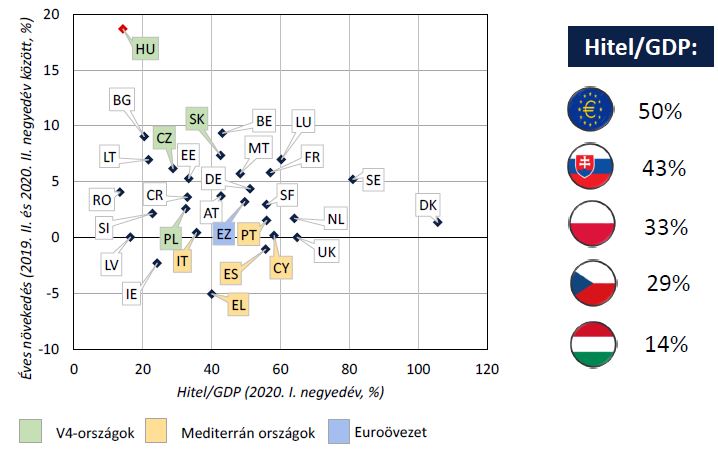

A lakossági hitelállomány a GDP arányában mindössze 14 százalék. Ez történelmi távlatban és uniós szinten is rendkívül alacsony. A visegrádi országok átlaga kétszer, az uniós átlag háromszor akkora, mint a hazai.

Magyarország pénzügyi fejlettsége nem indokol ennyire alacsony hitelállományt.

Lakosság GDP arányos hitelállománya

Forrás: MNB

A lakosság nagyon megégette magát 2008 után a változó kamatozású devizahitelekkel, így érthető az óvatosság.

Napjainkban azonban már fix kamatozású forinthiteleket vesznek fel a háztartások, miközben szigorú jövedelmi szabályoknak kell megfelelni. Az eladósodás ráadásul kiegyensúlyozott módon és nem koncentrálva valósul meg az MNB adatközlése alapján.

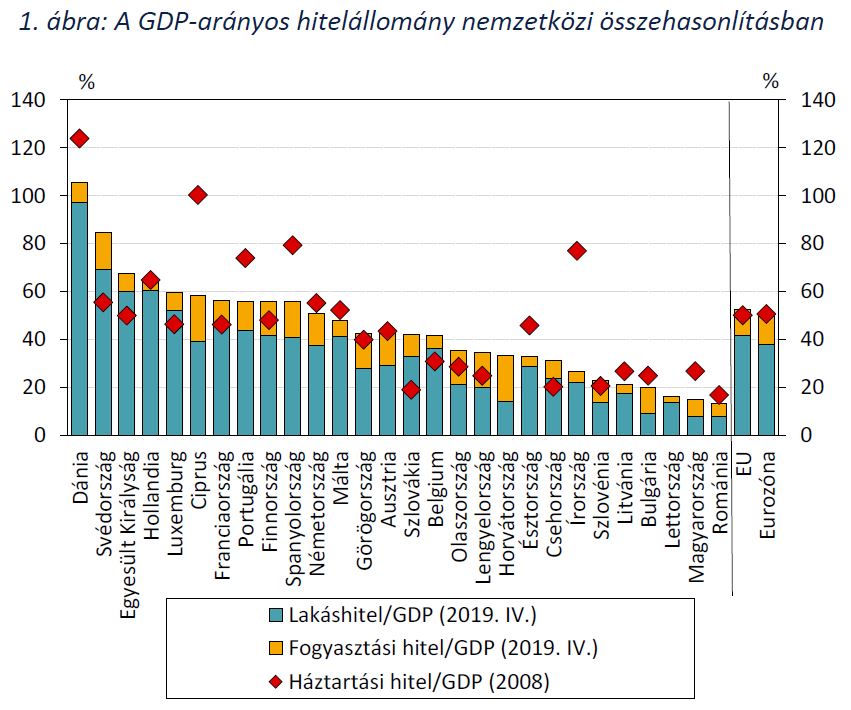

Alig van jelzáloghitelünk

A lakosság hitelállománya is alacsony, de ha csak a jelzáloghitel állomány nagyságát vizsgáljuk meg EU-s összevetésben, akkor egészen szélsőséges értékeket látunk.

Az Európai Unióban a magyar lakosság rendelkezik az egyik legalacsonyabb GDP arányos jelzáloghitel állománnyal, melynek értéke mindössze 9 százalékra tehető.

Forrás: MNB

Forrás: MNB

Óriási mozgástér mutatkozik tehát a lakossági hitelek, különösképp a lakossági jelzáloghitelek egészséges szerkezetű növekedéséhez, ami a gazdasági növekedés egyik fontos pillérje lehet a későbbiekben. Ugyanez igaz a vállalati hitelezésre is.

Vállalati hitelezés

A vállalati hitelállomány is kimondottan alacsony a régiós országokhoz képest a maga 16 százalék körüli GDP arányos értékével. Bőven van még tere a bővülésnek.

Vállalati szektor GDP arányos hitelállománya

Forrás: MNB

Moratórium

Az MNB becslése szerint a moratóriumban lévő sérülékeny hitelek elérhetik a vállalati hitelállomány 15-20 százalékát, illetve a háztartási hitelek 5-10 százalékát.

A 2021 közepéig meghosszabbított célzott hitelmoratórium azonban komoly segítséget jelent a bajba jutott adósoknak, melyek így rendezhetik soraikat. A fenti rétegnek tehát vélhetően csak egy töredéke eshet ténylegesen késedelembe. A kereskedelmi bankok pedig számukra alternatív megoldásokat kínálhatnak, hogy elkerülhessék a bedőlést.

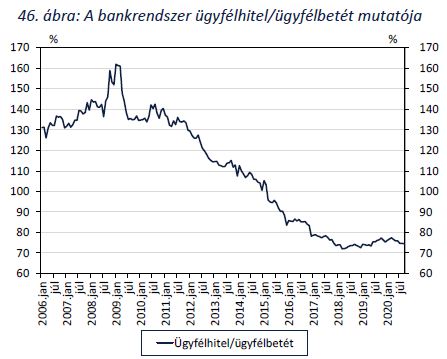

Bankrendszer

Az MNB adatai alapján a bankrendszer likviditási helyzete szilárd. A szektorszintű tőkemegfelelési mutató 18 százalék körül mozog, mely meglehetősen magas érték. Likviditási és tőkemgefelelési okokból tehát nem fogják korlátozni a bankok a hitelezést, ami kimondottan jó hír.

Végezetül a bankrendszer hitel/betét mutatója is alacsony szinteken tartózkodik, azaz egyáltalán nem beszélhetünk túlzott mértékű banki hitelezésről.