Mennyire erős Magyarország immunrendszere?

ElemzésekNagyon sokat csökkent hazánk külső sérülékenysége az elmúlt 10 évben. Az előző évtizedben bevezetett egyensúlyjavító intézkedések nélkül lényegesen nagyobb gazdasági károkat okozna a koronavírus-járvány Magyarországon. A nettó külső adósság és az állam devizaadósságának alacsonyabb szintje, a fegyelmezett költségvetés, a lakossági devizahitelek kivezetése és a fix kamatozású forint jelzáloghitelek elterjedése egyaránt védettebbé teszik hazánkat egy esetleges külföldi tőkekivonással vagy egy spekulatív támadással szemben. A válságkezelésben sokat segít az MNB 250 milliárd forintos osztaléka is, amit a tavalyi évben elért nyereségéből a jegybank befizetett a költségvetésbe.

Mélyponton a nettó külső adósság

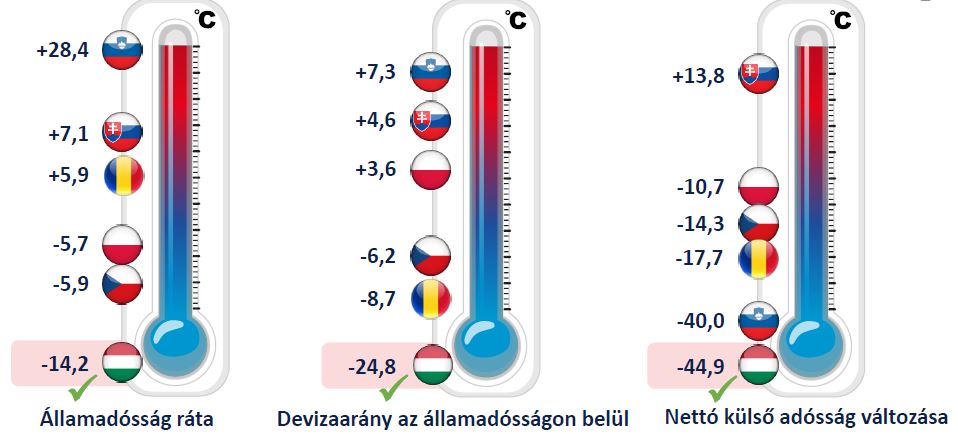

Az erős külső finanszírozási pozíciónak köszönhetően Magyarország nettó külső adóssága, vagyis a vállalatok, a bankok, a lakosság és az állam külföldi szereplőkkel szembeni hiteltartozása 2010 és 2019 között 44,9 százalékponttal csökkent. A nettó külső adósság szintje 2019 végére a GDP 8 százaléka alá süllyedt. Ez a tendencia számottevően mérsékli hazánk külső sérülékenységét.

Az államadósság ráta, a devizaarány és a nettó külső adósság változása 2010 és 2019 között

Forrás: MNB

A fegyelmezett költségvetésnek és a dinamikus gazdasági növekedésnek köszönhetően 2010 óta 14,2 százalékponttal süllyedt a GDP arányos bruttó államadósság. A mutató 2019 végén 66,4 százalékon állt.

Negyedével mérséklődött az elmúlt évtizedben az államadósság devizaaránya, mely jelenleg 16 százalék körül mozog. Ez jelentős védettséget ad az államháztartásnak a forint gyengülésével szemben.

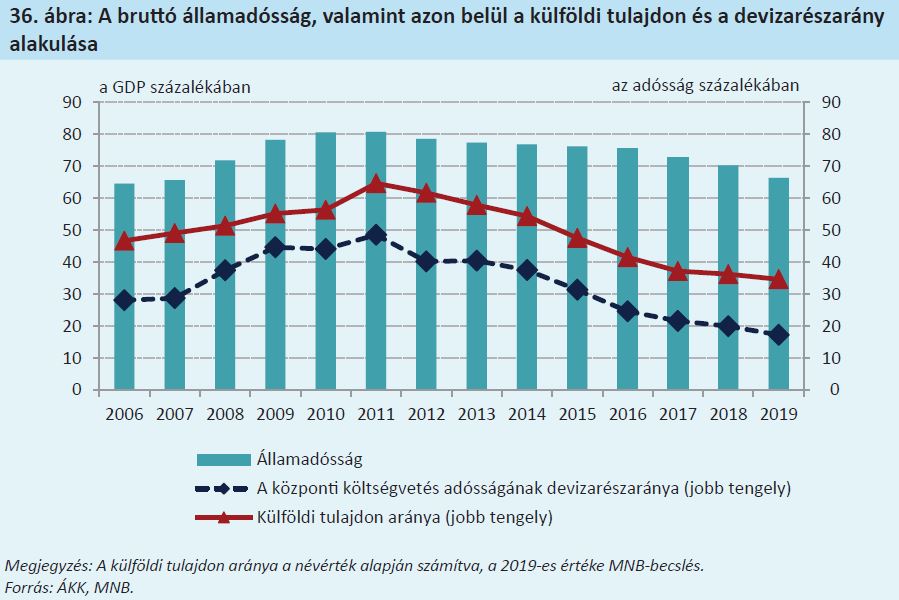

A külföldiek aránya az államadósságon belül szintén meredeken süllyedt az elmúlt években. Ez az arány 2011-ben még 60 százalék felett mozgott. Napjainkra a külföldiek által birtokolt forint- és devizaadósság részaránya 30 százalék közelébe esett, azaz gyakorlatilag lefeleződött.

Az államadósság kisebb külföldi tulajdonhányada érdemben csökkenti hazánk kockázatosságát, és egyúttal megóv bennünket egy esetleges tőkekivonás romboló hatásaitól. Az alacsonyabb külső sérülékenységnek köszönhetően az esetleges spekulációs támadások esélye is alacsonyabb, illetve az általuk okozott károk mértéke is visszafogottabb lehet.

Magánszektor hitelállománya

A magánszektor hitelállománya is alacsony, alig több mint a GDP 32 százaléka. Összehasonlításképpen a többi visegrádi országban 50-60 százalék közötti ez az érték, míg az Európai Unió átlaga 85 százalék.

A visegrádi országok átlaga közel kétszer, az Európai Unió átlaga közel háromszor meghaladja a magyar szintet. Hatalmas növekedési tartalékok vannak tehát a hazai hitelpiacon. Egyáltalán nem beszélhetünk túlzott mértékű eladósodottságról.

A háztartások devizahitelállománya ráadásul 2014 végén forintosítva lett. Az elmúlt időszakban pedig fix kamatozású forint hitelekben adósodott el a lakosság szigorú jövedelmi limitek mellett. Következésképpen a forint gyengülése nem váltja ki a törlesztőrészletek drasztikus megemelkedését, mint ahogy azt a 2008-as gazdasági világválság idején tette.

Tömeges devizahitelek hiányában a Magyar Nemzeti Banknak sem kell a forint gyengülése miatt akkora szigorítást végrehajtania, mint például 2008 októberében. Akkor többek között a forint gyors leértékelődése miatt az MNB 3 százalékponttal 11,5 százalékra volt kénytelen emelni az irányadó rátát.

A lépéssel a forint ellenes spekulációs támadásokat és a hazai fizetőeszköz további jelentős leértékelődését akarta kivédeni az akkori vezetőség. Erre szükség is volt, miután 2008 tájékán meglehetősen elterjedtek voltak a devizahitelek mind állami mind lakossági oldalon. A helyzetet tovább nehezítette, hogy a háztartások akkoriban változó kamatozású hitelekben adósodtak el, azaz a jegybanki kamatemelés miatt megugró hitelkamatok igencsak sok fájdalmat okoztak.

Jelenleg azonban az erősebb és kiegyensúlyozottabb fundamentumok miatt támogatóbb tud maradni a monetáris politika. A fenti folyamatok hatására a magán- és az állami szektor finanszírozási költsége is mérsékeltebb.

Előrelátó költségvetés

Az elmúlt évek fegyelmezett költségvetési politikája jelen esetben nagyobb mozgásteret tesz lehetővé. Az idei egy plusz egyes költségvetés eredetileg egy százalékos hiánycélt, és további egy százalékos tartalékot célzott meg. Az előrelátó fiskális politikának köszönhetően sokkal hatékonyabb lehet most a válságkezelés.

A költségvetési lehetőségeket óvatosan kihasználva a mindenki által figyelt eredményszemléletű költségvetési hiányt 2,7 százalékra emelte a kormány, amire a nemrégiben bejelentett gazdaságvédelmi intézkedések miatt volt szükség.

Brutális nyereség a jegybanknál

Az MNB sikeres működése is nagyban hozzájárul a költségvetési mozgástér tágításához. A jegybank 250 milliárd forintos nyereséget halmozott fel a tavalyi évben, melyet befizetett a költségvetésbe. Ez az összeg meghaladja a 2019-es GDP fél százalékát.

A nyereség több mint fele, avagy 137 milliárd forint mellesleg annak köszönhető, hogy az MNB korábban jó ütemben növelte aranytartalékát.

Megfelelő devizatartalék

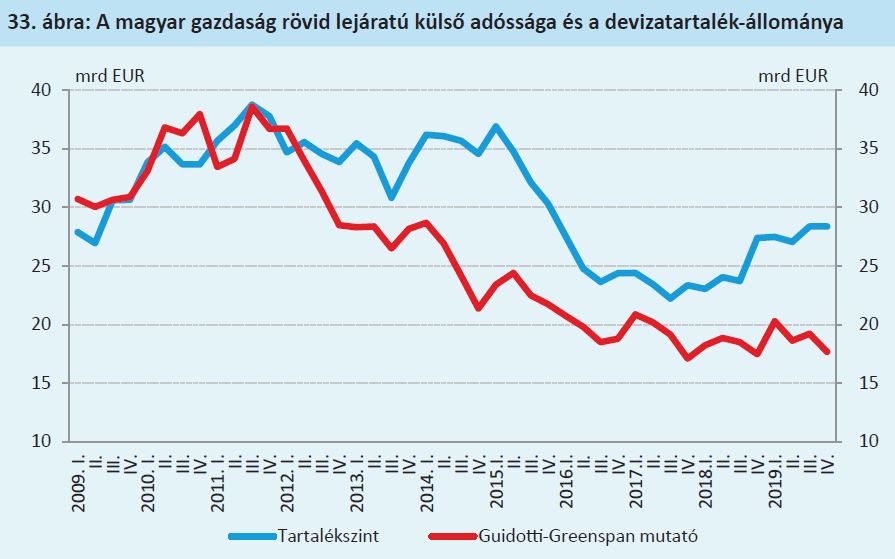

Stabilan 20 milliárd euró alatt navigál a magyar gazdaság rövid lejáratú külső adóssága, amely szintén érdemben csökkenti az ország kockázatosságát.

A jegybank devizatartaléka ezzel egyidejűleg meghaladja a 28 milliárd eurót. A Greenspan-Guidotti szabály tehát bőségesen teljesül, miután a devizatartalék bő 10 milliárd euróval magasabb a befektetők által kiemelten figyelt rövid lejáratú külső adósságállománynál.

A Greenspan-Guidotti-szabály szerint a devizatartalékoknak fedezniük kell az ország egy éven belül lejáró külföldi adósságát.

Forrás: MNB

Szűkülő jegybanki mérleg

Napjainkban a jegybankok a mérlegpolitikával nagyobb hatást tudnak kifejteni, mint az irányadó kamatlábak megváltoztatásával. A Fed és az Európai Központi Bank is többek között a kötvényvásárlási programok felfuttatásával és ezáltal a mérlegeik növelésével szorították le a hozamokat a kötvénypiacokon.

Az Európai Központi Bank mérlegfőösszege még a koronavírus kirobbanása előtt az eurózóna gazdaságának közel 40 százalékára emelkedett. A Magyar Nemzeti Bank ezzel szemben egy tudatos mérlegszűkítést hajtott végre, készülve a nehezebb esztendőkre.

Az MNB mérlege a 2010-ben látott 40,7 százalékról 27 százalék közelébe süllyedt. A kisebb mérleg növeli a mozgásteret, a nem-konvencionális eszközök bevethetőségét, és egyúttal csökkenti a jegybank kamatlábkockázatát. Ennek fényében a Magyar Nemzeti Banknak végszükség esetén van még elegendő mozgástere a mérlegfőösszeg növelésén keresztül.

Jobb bőrben van a bankszektor is

A hazai bankrendszer sokkal jobb állapotban van most mint 2008-ban. A bankok tőkésítettsége 18 százalék körüli. A késedelmes hitelek aránya 5 százalék alatt alakult. A bankok kockázatvállalása is mérsékelt volt az elmúlt időszakban.

Mára számos szabály és felügyeleti eszköz szavatolja, hogy ne épülhessenek fel a 2008 után látott rendszerszintű problémák. A minősített lakáshitelek állománya napjainkban 1000 milliárd forintra tehető. Az újonnan folyósított jelzáloghitelek döntő többsége fix kamatozású.

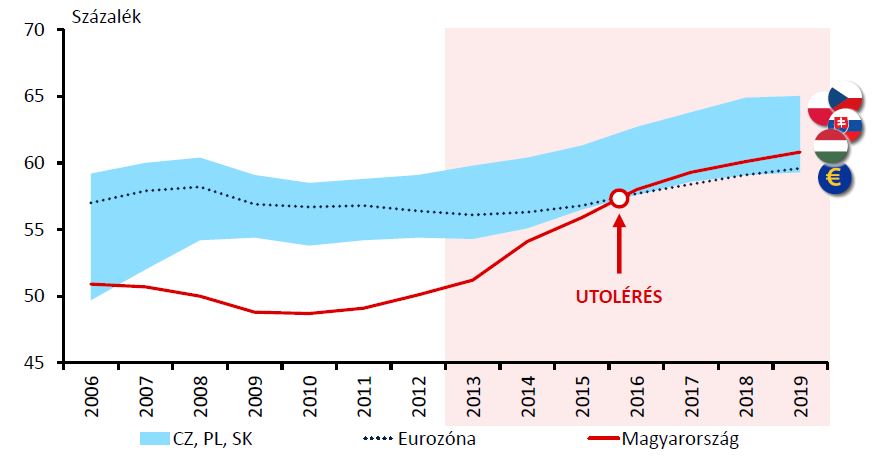

Nem mindegy honnan emelkedik a munkanélküliség

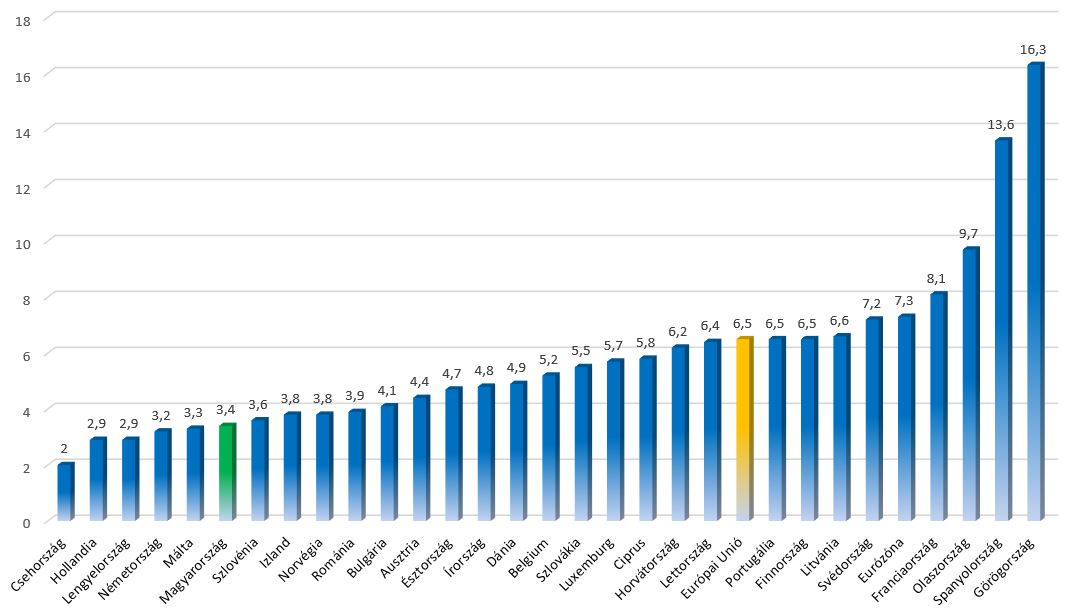

A munkanélküliségi ráta az év elejére 3,4 százalékra süllyedt, miközben a 15 és 74 év közöttiek foglalkoztatottsági rátája 60 százalékra emelkedett, amely egyben történelmi csúcs. A koronavírus tehát erős, egészséges állapotában érte a hazai munkaerőpiacot, akkor, amikor közel volt a teljes foglalkoztatottsági szint.

A hazai munkanélküliségi ráta az Európai Unió országaihoz képest is alacsonynak számít

Forrás: Eurostat, növekedés.hu

Forrás: Eurostat, növekedés.hu

A dinamikus és széles bázisú gazdasági növekedésnek köszönhetően több mint 800 ezer fővel bővült hazánkban a foglalkoztatottság egy évtized alatt. Míg 2010-ben csupán 3,7 millió ember dolgozott Magyarországon, addig 2019-ben a számuk 4,5 millió főre nőtt.

A foglalkoztatottsági ráta alakulása a 15-74 éves korosztályban

Forrás: MNB