Mennyire védett Magyarország egy nemzetközi válsággal szemben?

ElemzésekMagyarország jelentősen védettebb a külső sokkokkal szemben most mint 10 évvel ezelőtt - derül ki az MNB pénzügyi stabilitási jelentéséből. Egy komolyabb nemzetközi gazdasági sokk esetén azonban még így is összesen 4 százalékponttal lehet alacsonyabb két éves időtávon a hazai GDP növekedési ütem az alappályához viszonyítva. Stresszhelyzetben a bankrendszer likviditási és tőkehelyzete erős maradna, bár a hazai bankok működnek a régióban a legalacsonyabb hatékonysággal. A vállalati és lakossági hitelállomány egészséges szerkezetben, nagyságrendileg 15 százalékkal bővült a harmadik negyedévben. Utóbbit nagyban támogatja a Babaváró Hitelek 277 milliárd forintos felfutása. A MÁP Plusz állománya 2124 milliárd forintra emelkedett, aminek hatására mérséklődött a fővárosban az ingatlanok áremelkedésének üteme.

MÁP Plusz és az ingatlanpiac

A budapesti lakáspiacon továbbra is fennáll a túlértékeltség kockázata. Az ingatlanpiac túlhevülését ugyanakkor jelentősen mérsékelte a Magyar Állampapír Plusz megjelenése. A MÁP Plusz júniusi bevezetése óta érezhetően csökkent az ingatlanpiaci kereslet, miközben a tranzakciószám is alacsonyabban alakult a második negyedévben.

Az elérhető friss adatok szerint a harmadik negyedévben mérséklődött a fővárosi lakásárak növekedési üteme. Ez alapvetően azzal magyarázható, hogy a MÁP Plusz egy komoly űrt tölt be a részvénypiaci és ingatlanpiaci befektetések között, ezért nagymennyiségű befektetői tőke áramlott az új szuperállampapírba.

A harmadik negyedév végére 2124 milliárd forintra emelkedett a MÁP Plusz állománnya. Összehasonlításképpen tavaly egész évben a lakástranzakciók értéke Budapesten megközelítőleg 1100 milliárd forintot, míg országos szinten 2700 milliárd forintot tett ki.

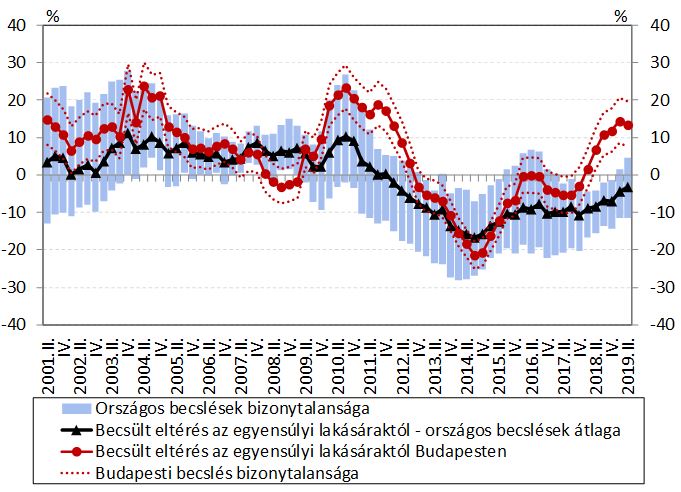

Az alábbi ábra az ingatlanpiac túlértékeltségének kockázatát mutatja. A túlhevülés jelei Budapesten mutatkoznak, ahol átlagosan közel 15 százalékkal magasabbak az árak a fundamentálisan indokoltnál. Országos szinten ellenben továbbra is egy enyhe alulértékeltségről beszélhetünk.

A lakásárak eltérése a fundamentumok által indokolt szinttől országosan és Budapesten

Forrás: MNB

Forrás: MNB

Lakossági hitelezés és a Babaváró támogatás

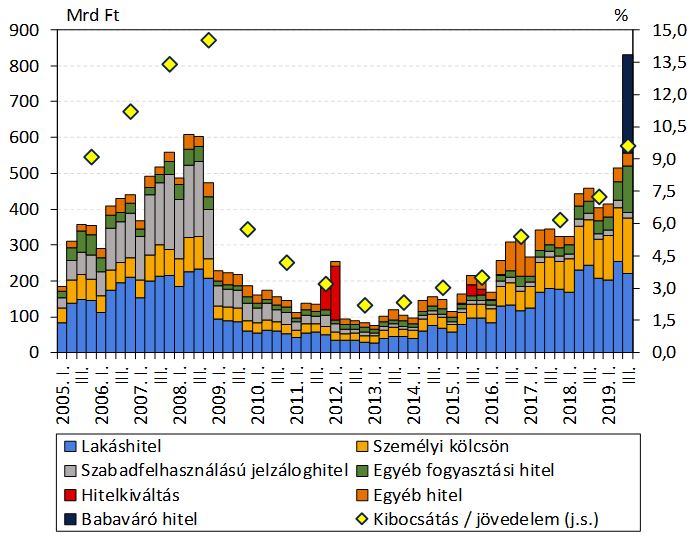

A teljes lakossági hitelezés 13,8 százalékkal ugrott meg az idei harmadik negyedévben. A lakáscélú hitelek 9,4, a személyi hitelek pedig 32,2 százalékkal bővültek.A gyors dinamikát nagyban segítette a Babaváró támogatás. Július és szeptember között összesen 29 ezer szerződéskötés született a Babaváró hitelek kapcsán, melyek összértéke 277 milliárd forint volt. Az átlagos hitelösszeg pedig 9,6 millió forintot tett ki.

A Babaváró hitelek kiszorító hatása mellesleg minimális volt, folytatódott a trendszerű növekedés a lakossági hitelállományban. A Babaváró hitelek mintegy addicionális tényezőként jelentek meg. Ez a lenti ábrán is jól látható.

Új háztartási hitelek a hitelintézeti szektorban

Forrás: MNB

Forrás: MNB

A Babaváró hitelek 55 százalékát, illetve a lakáshitelek 66 százalékát olyan adósok vették fel, akik a jövedelem szerinti a legfelső 20 százalékba tartoznak. Másrészről a Babaváró hitelfelvevők 47 százalékának nincs egyéb jelentős hiteltartozása, vagyis nem beszélhetünk túlzott mértékű eladósodásról.

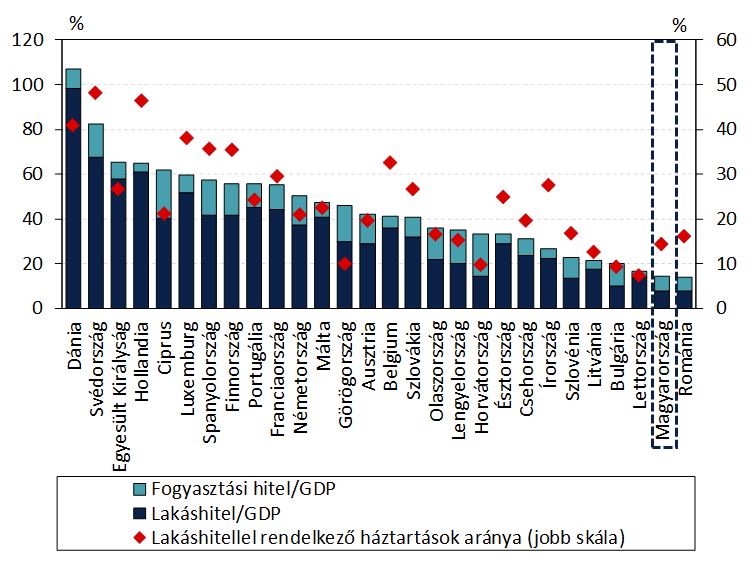

A lakosság GDP-arányos hitelállománya szempontjából is jelentős tér van még a hitelezés növekedésére. E mutató tekintetében hazánk most még a sor vége felé áll.

Lakossági Hitelpenetráció európai összehasonlításban

Forrás: MNB

Az egészséges hitelfelvételi szerkezetet az is jól mutatja, hogy az új folyósításokból eltűntek a változó kamatozású konstrukciók.

A meglévő változó lakossági hitelállomány pedig az idő múlásával fokozatosan kifut vagy fixálásra kerül, így az idő és az alacsony kamatkörnyezet jelenleg a lakosságnak dolgozik.

Vállalati hitelezés

Változatlanul erőteljes hitelállomány bővülés figyelhető meg a vállalati szegmensben. A teljes vállalati hitelállomány 15,4 százalékkal növekedett a harmadik negyedévben éves alapon, míg a kkv-hitelek esetében 14,7 százalékos volt a bővülés mértéke.

A hitelezés szerkezete a vállalatok tekintetében is egészséges, a hitelportfólió minősége jó. Napjainkra 5 százalék alá esett a nem-teljesítő vállalati hitelek aránya. Ezenfelül tavaly tovább csökkent a jelentősen eladósodott vállalatok száma (melyek estében a hitelállomány/EBITDA mutató nagyobb mint 4).

Pozitívum, hogy a növekedésből már nagyobb részt hasítanak ki a feldolgozóipar és a kereskedelem, valamint a vendéglátás ágazatok. Emellett a meglehetősen ciklikus ingatlanügyletek finanszírozása már kevésbé hangsúlyos. Ráadásul az kereskedelmi ingatlan hitelek feltételein már szigorítanak a bankok.

A becsült hitelrések pedig negatív értéket mutatnak. A hitelrés a megfigyelt, és a fenntartható hitelezés közötti különbséget mutatja. Az aktuális értékek alapján, azonban még bőven van tere a hitelezés növekedésének. Ezt jelzi egyébként az alacsony, 20 százalék alatti GDP arányos vállalati hitelállomány is.

Romló nemzetközi környezet

Az elmúlt negyedév során tovább romlottak a gazdasági kilátások, a kereskedelmi és geopolitikai feszültségek mélyültek, aminek nyomán lazító intézkedések bevezetésére kényszerültek a nagyobb jegybankok. A lépések hatására tovább süllyedtek a nemzetközi hosszú lejáratú kötvényhozamok.

Stressz tesztek

A stressz forgatókönyvben kedvezőtlen sokkok együttes hatására kialakuló globális gazdasági lassulás, emelkedő kamat-szint, és gyengülő árfolyam tőkemegfelelésre gyakorolt hatását vizsgálta az MNB.

Az eredmények szerint szélsőséges esetben is erős marad a hazai bankrendszer likviditási és tőkehelyzete, ami jelentősen csökkenti a rendszerszintű kockázatokat.

Az MNB stressz tesztje alapján egy komolyabb nemzetközi gazdasági sokk esetén két éves időtávon összesen 4 százalékponttal lehet alacsonyabb a hazai GDP növekedési ütem az alappályához viszonyítva, amit magasabb kamatszint és gyengébb árfolyam kísér.

Egy esetleges külső válság ugyanis mérsékelné a hazai export iránti keresletet, és a beruházási aktivitást.

Magyarország ugyanakkor jelenleg sokkal védettebb most, mint 10 évvel ezelőtt, amit az alábbi táblázat is kiválóan szemléltet.

Forrás: MNB

Az alacsonyabb költségvetési hiány, a csökkenő államadósság, a külföldiek államadósságon belüli kisebb aránya, az államadósság alacsonyabb devizaaránya, a 2021-re eltűnő külső adósság, és a kiegyensúlyozott folyó fizetési mérleg érdemben emeli hazánk külső sokkokkal szembeni ellenálló képességét.

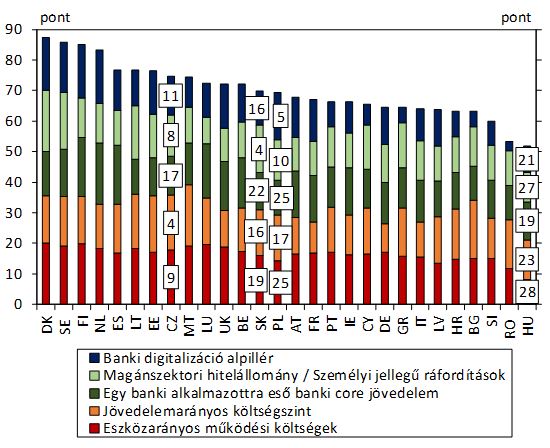

Alacsony hatékonyság a bankszektorban

A bankok jövedelmezősége mérséklődött az alacsonyabb értékvesztés-visszaírások miatt. Az MNB rávilágít a pénzügyi stabilitási jelentésben, hogy a fenntartható jövedelmezőség biztosításához a hatékonyság növelésére van szükség. Már csak azért is, mert a hazai bankok működnek a régióban a legalacsonyabb hatékonysággal.

Az MNB BVI Technológia és hatékonyság pillérének rangsora

Forrás: MNB

Forrás: MNB

A bankrendszer jelentős része ugyan hosszú távon is 10 százalék feletti saját-tőke arányos megtérülésre (ROE-ra) számít, a bankok 8 százaléka szerint a ROE hosszú távon nem éri el a tőkeköltséget. Ez alapvetően egy konszolidációs folyamathoz vezethet a jövőben. Főleg a kisebb, kevésbé mérethatékony bankok kerülhetnek majd nyomás alá.