Mennyire vonzó befektetői szemmel ma Magyarország?

ElemzésekA járvány miatt nagy volumenű, gyors forrásbevonásra kényszerült Magyarország, aminek következtében devizakötvényeket is kibocsátott az Államadósság Kezelő Központ. Az államadósság devizaaránya átmenetileg 19 százalékra emelkedett. Hazánk alacsony külső sérülékenységének, a korábbi évek fegyelmezett költségvetési politikájának és az MNB intézkedéseinek köszönhetően stabil maradt a kötvénypiac. Napjainkra visszasüllyedtek a korábban látott szintek közelébe az állampapírpiaci hozamok. Befektetői szemmel továbbra is vonzó célpont a hazai kötvénypiac. Mutatjuk miért.

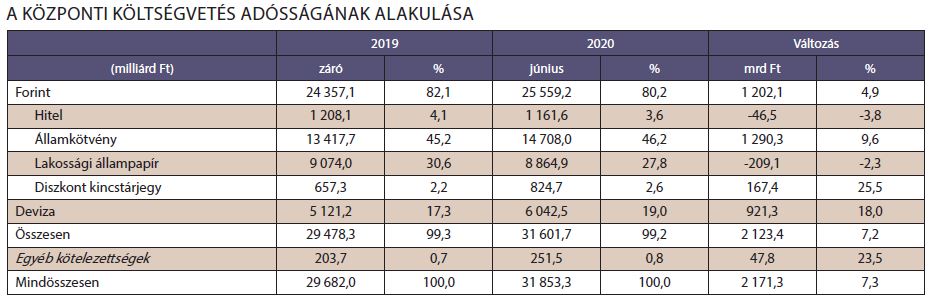

A koronavírus-járvány negatív gazdasági hatásainak tompítása érdekében a kormány és a jegybank nagy volumenű gazdaságvédelmi intézkedések bevezetéséről döntött. A szükséges költségvetési mozgástér megteremtése érdekében az Államadósság Kezelő Központ (ÁKK) devizakötvényeket is kibocsátott.

Gyorsan és nagymennyiségben a devizakötvények segítségével vonható be forrás úgy, hogy közben a forint államkötvénypiacon ne emelkedjenek meg jelentősen a hozamok.

A lépések hatására az államadósság devizaaránya a tavaly év végi 17,3 százalékról idén június végére 19 százalékra emelkedett. Ez az érték ugyanakkor benne van az ÁKK által meghatározott 10-20 százalékos célsávban. A lakossági állampapírok térnyerésével pedig hosszú távon fennmaradhat a devizaadósság csökkenő tendenciája.

Ezzel párhuzamosan a forint állampapír állomány 1200 milliárd forinttal növekedett. A központi költségvetés adóssága összesen 2171 milliárd forinttal emelkedett fél év alatt.

Forrás: ÁKK

Hozamok

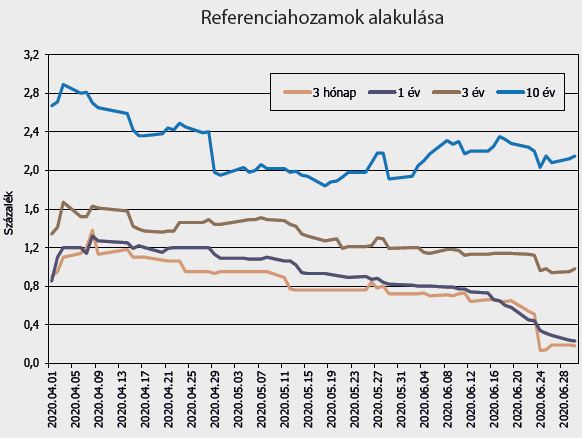

Az MNB és a kormány összehangolt gazdaságvédelmi intézkedéseinek köszönhetően megnyugodtak az intézményi befektetők és a hozamok visszasüllyedtek a korábban látott alacsony szintek közelébe.

A jegybank likviditásnövelő lépései, a fedezett hiteleszköz és az eszközvásárlási program egyaránt hozzájárult a kötvényhozamok süllyedéséhez. A Magyar Nemzeti Bank hiteles kommunikációja miatt ráadásul úgy normalizálódtak a kötvénypiaci hozamok, hogy gyakorlatilag kevesebb, mint az ötödét lőtte el eddig a jegybank a megcélzott 1000 milliárd forintos eszközvásárlási programjának. Azaz a jövőben is számottevő mozgástérrel rendelkezik az MNB.

Forintban denominált állampapírhozamok alakulása

Forrás: ÁKK

Szintén fontos pozitív jelzés a befektetők irányába, hogy a március közepe és április közepe közötti időszak után gyorsan visszaszűkült a 10 éves német és magyar kötvények közötti hozamkülönbözet, mely hazánk alacsony kockázatosságát jelzi.

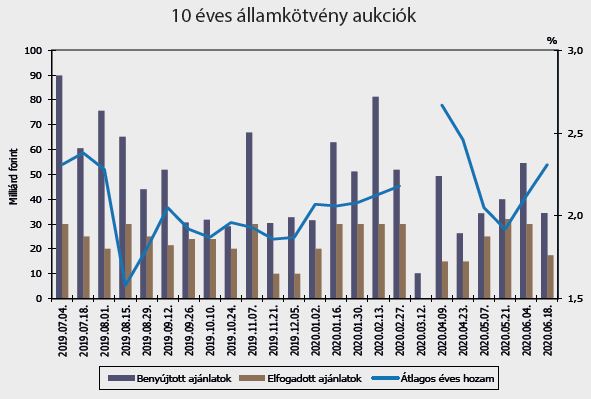

Aukciók

A hatékony válságkezelő intézkedések tükrében az aukciókon is gyorsan normalizálódott a kereslet. A 10 éves kötvények aukcióin gyakorlatilag csupán március 12-én nem fogadott be ajánlatokat az Államadósság Kezelő Központ (ÁKK). Ezt követően az érdeklődés fokozatosan élénkült. Június végére a 10 éves kötvényeknél az aukciós fedezettség 1,97-re emelkedett, vagyis kétszer annyi ajánlat érkezett be, mint amennyit az ÁKK elfogadott.

Forrás: ÁKK

Kedvező múltbéli tendenciák

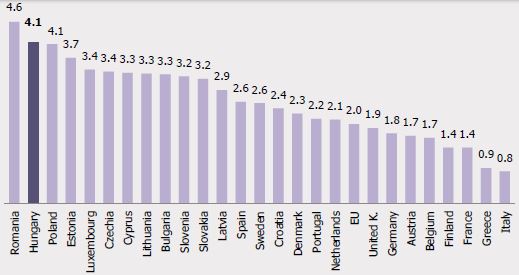

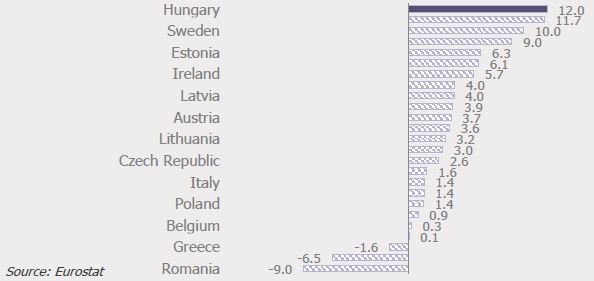

2014 és 2019 között Magyarország büszkélkedhet a második leggyorsabb GDP növekedési ütemmel az Európai Unióban. Ezen időszak alatt hazánk gazdasága évente átlagosan 2,1 százalékponttal gyorsabban bővült az uniós országok átlagánál.

Éves átlagos GDP növekedési ütem, 2014-2019

Forrás: ÁKK, Eurostat

Fontos kiemelni, hogy a növekedés széles bázison valósult meg, melyet nem kísért az államadósság megemelkedése vagy a folyó fizetési mérleg egyenlegének romlása.

Adósság

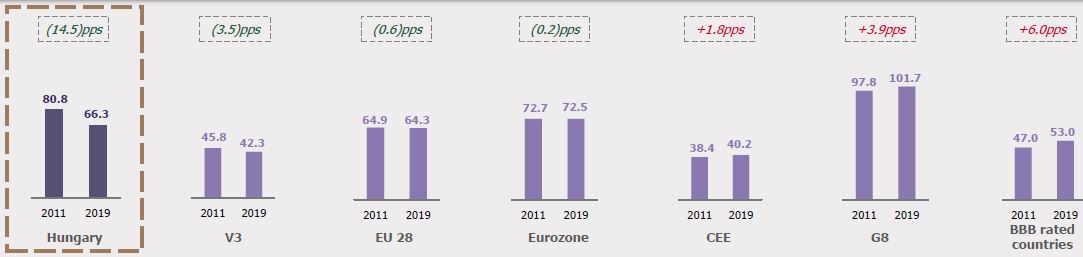

Az adósságpálya leépülése is jelentős volt 2011 és 2019 között. Ez visszavezethető a dinamikus GDP növekedésre és a fegyelmezett költségvetésre.

A GDP arányos államadósság csökkenése figyelemreméltó volt régiós szinten. A hasonló, BBB hitelminősítéssel rendelkező feltörekvő országok eladósodottsága ráadásul növekedett ezen időszak alatt.

GDP arányos bruttó államadósság változása (bázispont; 100 bázispont = 1 százalékpont)

Forrás: ÁKK

További pozitívum, hogy hazánk nettó külső adóssága, vagyis a vállalatok, a bankok, a lakosság és az állam külföldi szereplőkkel szembeni hiteltartozása a GDP arányában a 2012-ben látott 50 százalékról 10 százalék alá mérséklődött tavaly.

CDS felárak

A csődkockázat ellen védő CDS felárak is jelentősen mérséklődtek Magyarország csökkenő sérülékenységével együtt. A CDS feláraink a lengyel szintek közelébe süllyedtek. Ugyanez igaz a 10 éves lejáratú kötvénypiaci hozamokra.

CDS felárak és a 10 éves állampapírpiaci hozamok változása 2020 és 2011 között

Forrás: ÁKK

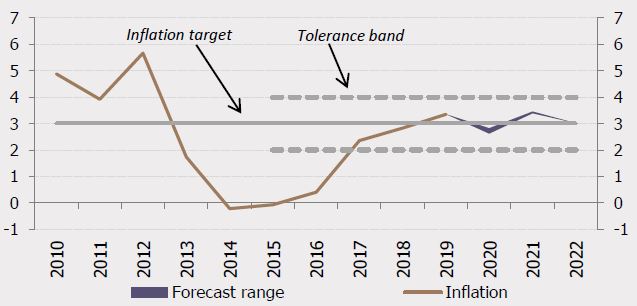

Inflációs pálya

Befektetői szemmel nézve az egyik legfontosabb szempont, hogy stabilan és kiegyensúlyozottan alakuljon az inflációs pálya. Magyarországon az MNB céljával összhangban alakul a fogyasztói árindex, mely 2022 végéig 3 százalék közelében navigálhat.

Inflációs pálya múltbeli és várható alakulása

Forrás: ÁKK

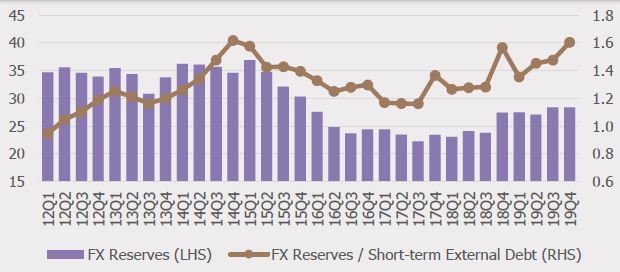

Devizatartalék

Ugyan 2015 óta csökkent az MNB devizatartaléka, ezt azonban a rövidlejáratú külső adósság süllyedése kísérte. Ebből kifolyólag a devizatartalék / rövidlejáratú külső adósság mutató összességében emelkedni tudott, amely növeli Magyarország védettségét.

Devizatartalék és a rövidlejáratú kölső adósság alakulása

Forrás: ÁKK

Államadósság futamideje

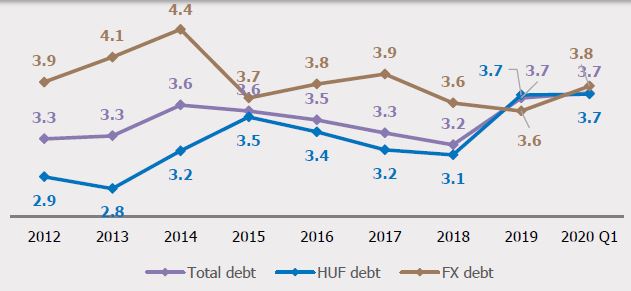

Az elmúlt két évben pozitív fordulat következett be az államadósság lejárati szerkezetében. Egyaránt meghosszabbodott a forint- és a devizaadósság átlagos hátralevő futamideje, aminek fényében csökkentek a megújítási kockázatok.

Államadósság megújítási ideje (teljes adósság – lila; forint adósság – kék; devizaadósság – barna)

Forrás: ÁKK

Forrás: ÁKK

Háztartások

A lakosság válságállóságát érdemben javítja, hogy a lakosság megtakarítási rátája uniós szinten is magas értékeket mutat. A ráta emelkedéséhez a lakossági állampapírok térnyerése nagyban hozzájárult.

Háztartások megtakarítási rátája, 2018

Forrás: ÁKK, Eurostat

Ezenfelül a lakosság GDP arányos hitelállománya mindössze 15 százalék, amely nagyságrendekkel alacsonyabb a visegrádi országok és az Európai Unió átlagánál. Egyáltalán nem beszélhetünk túlzott mértékű eladósodottságról.

Bankszektor

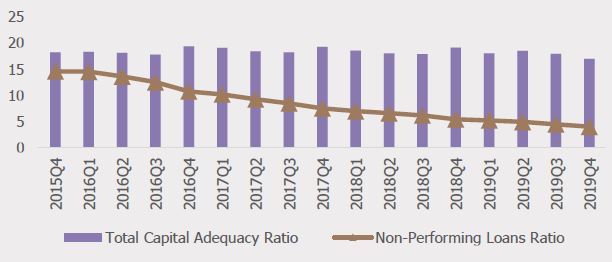

A nem teljesítő hitelállomány ráta drasztikus csökkenésen ment keresztül az elmúlt évtizedben. A mutató tavaly év végén mindössze 5 százalékon állt. Ezzel párhuzamosan a bankszektor tőkemegfelelése erős, a tőkemegfelelési mutató 15 százalék felett alakult. A hazai bankrendszer meglehetősen stabil lábakon áll.

Tőkemegfelelési mutató (lila) és a nem-teljesítő hitelállomány ráta (barna) alakulása

Forrás: ÁKK

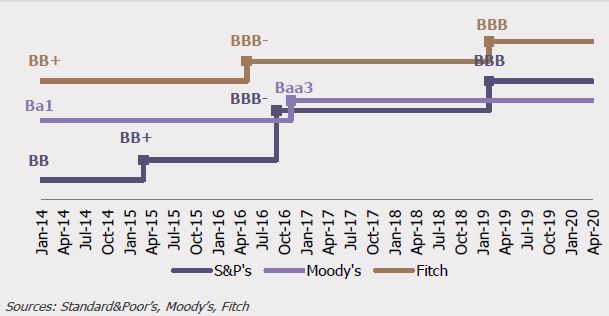

A hitelminősítők is reagáltak

A fenti kedvező folyamatokra a nagy nemzetközi hitelminősítő intézetek is reagáltak hazánk adósságbesorolásának megemelésével.

Magyarország adósságbesorolása

Forrás: ÁKK

Magyarország alacsony kockázatossága és a kiegyensúlyozott inflációs pálya miatt az intézményi befektetők továbbra is előszeretettel vásárolják a magyar állampapírokat. Az erőteljes kereslet hatására pedig számottevően csökkennek a kötvénypiaci hozamok és az állam kamatkiadásai.