Mi áll az amerikai és a kínai jegybank mérlegének drámai különbsége mögött?

ElemzésekA kínai jegybank mérlegfőösszege jelenleg a GDP 37 százalékát teszi ki, ami 2008-as válság idején 65 százaléknál is járt. Emellett a kötelező tartalékráta rendkívül magas az ázsiai országban nemzetközi összevetésben. Szükség esetén tehát bőven tud még lazítani Kína, amit a Fed a növekvő inflációs kockázatok miatt már nem biztos, hogy elmondhat magáról. A forgalomban lévő pénzmennyiség 20 százalékkal bővült az Egyesült Államokban.

A koronavírus-járvány miatt precedens nélküli monetáris és fiskális intézkedésekre került sor világszerte.

A Bank of America stratégái szerint az eddig bejelentett intézkedések elérik a húszezer milliárd dollárt, melyből 12 ezer milliárd a monetáris, nyolcezer milliárd dollár pedig a fiskális politika számlájára írható.

A húszezer milliárd dolláros összeg meghaladja a globális GDP 20 százalékát. Túlzás nélkül ki lehet jelenteni, hogy történelmi időket élünk.

A jegybanki intézkedések közel sem egységesek. A Fed mérlege közel 3 ezermilliárd dollárral, avagy az amerikai GDP 14 százalékával növekedett március és május között.

Ezzel szemben a kínai jegybank (PBOC) mérlegfőösszege ezermilliárd jüannal szűkült. Mindezt annak ellenére, hogy a kínai jegybankárok nyilatkozata alapján a PBOC 9 ezermilliárd jüan értékben támogatta a kínai gazdaságot az első félévben. Utóbbi érték a kínai GDP 9 százalékával egyenértékű.

Felmerült tehát a kérdés, hogy miért nem növekedett a kínai jegybank mérlegfőösszege a lazító lépések ellenére? Hogyan hatnak a különféle intézkedések a PBOC mérlegére és még mennyi mozgástere van a kínai központi banknak? Ezen kérdésekre a Goldman Sachs stratégái válaszoltak.

Miért nem nőtt a kínai jegybank mérlege?

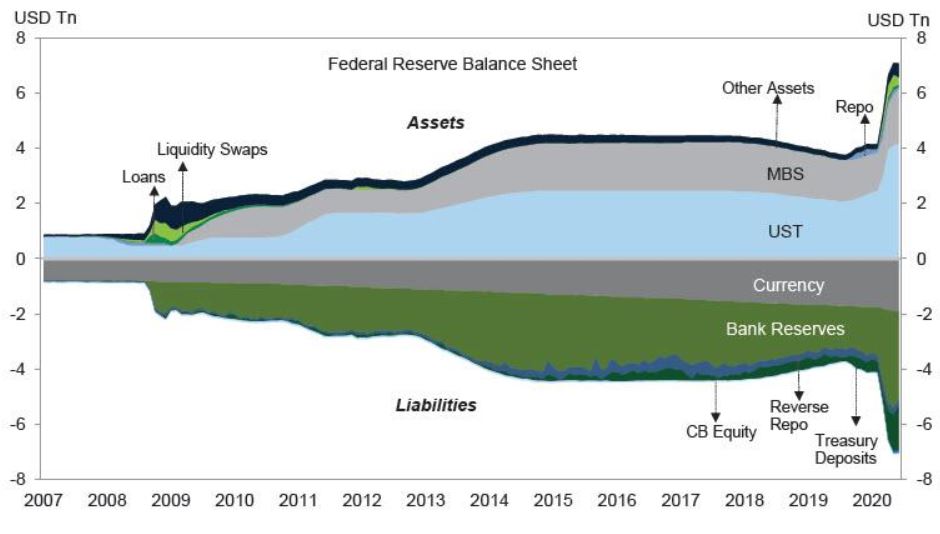

A Fed intézkedéseit már jól ismerték a befektetők a 2008-as világválság miatt. A koronavírus-járvány kirobbanása után a korábbiakhoz hasonló lépésekről döntött az amerikai jegybank. A kamatlábak nullára történő csökkentését követően állampapírok és jelzáloggal fedezett értékpapírok vásárlásába kezdett a Fed. Az eszközvásárlási programok ugyanakkor ezúttal korlátlan méretűek voltak.

A Fed mérlegének változása, ezermilliárd dollár

Forrás: Goldman Sachs, zerohedge

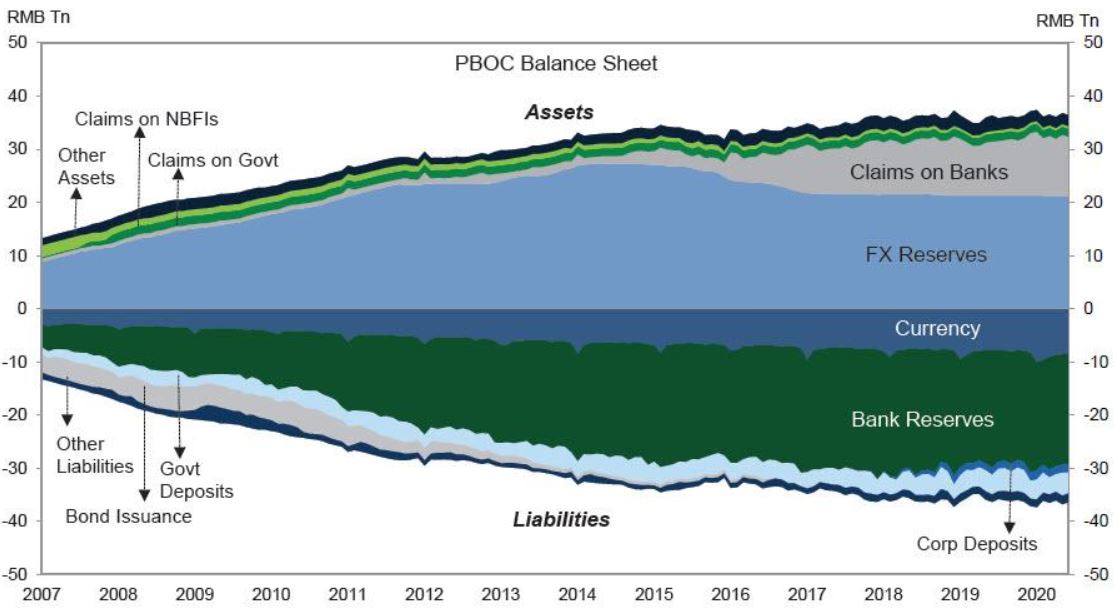

Ezzel szemben Kínában a jegybanki lazító lépések meglehetősen eltérőek. A kínai központi bank eszköztárában kiemelkedő szerepet játszik a kötelező tartalékráta csökkentése.

Amikor a PBOC mérsékli a kötelező tartalékrátát, akkor a bankok kötelező tartalékát átsorolják többlettartalékká anélkül, hogy jegybank mérlegfőösszege növekedne.

Miután a bankok a többlettartalékból hitelezni kezdenek és mielőtt a hitelezési folyamat multiplikatív hatásai érződnének, a kínai jegybank mérlege akár csökkenhet is – vélik a Goldman Sachs stratégiái.

A kínai jegybank által használt kötelező tartalékráta csökkentések miatt nem emelkedett a PBOC mérlege, miközben a Fed mérlegfőösszege közel megduplázódott a kötvényvásárlások hatására.

A kínai jegybank mérlegének alakulása, ezermilliárd jüan

Forrás: Goldman Sachs, zerohedge

Jelentős eltérések

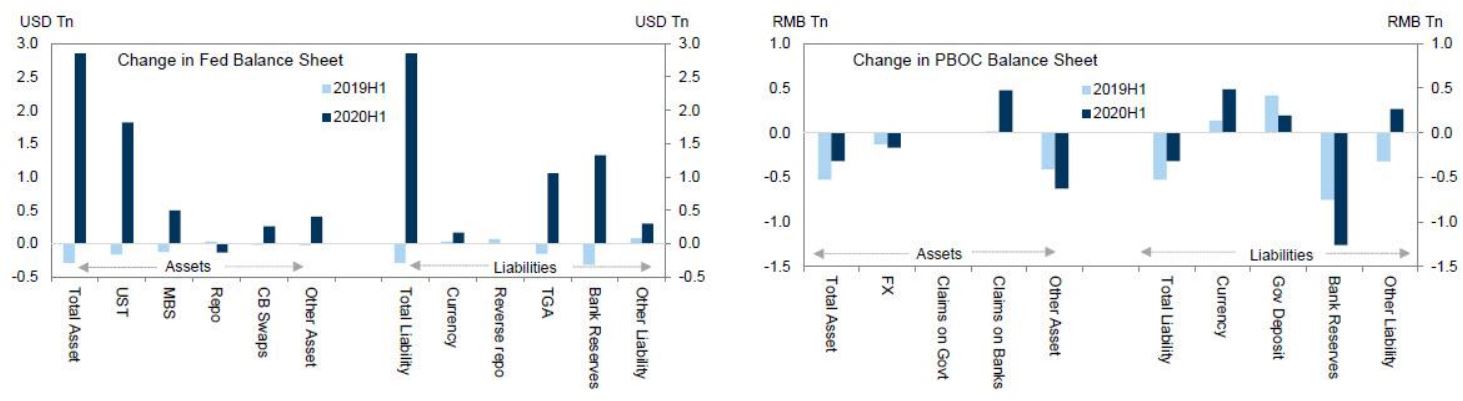

A lenti ábra is jól jelzi, hogy mind az eszköz, mind a forrásoldalon drámai változások történtek a Fed mérlegében 2020 első hat hónapjában, melyek az kötvényvásárlásokra vezethetők vissza. Ezzel szemben a kínai jegybank mérlege nem változott számottevően az idei első félévben 2019 első félévéhez képest.

A Fed (bal) és a PBOC (jobb) mérlegének változásai az idei és a tavalyi első félévben, ciklikus hatásoktól tisztított adatok

Forrás: Goldman Sachs, zerohedge

Megállás nélkül nyomtat a Fed

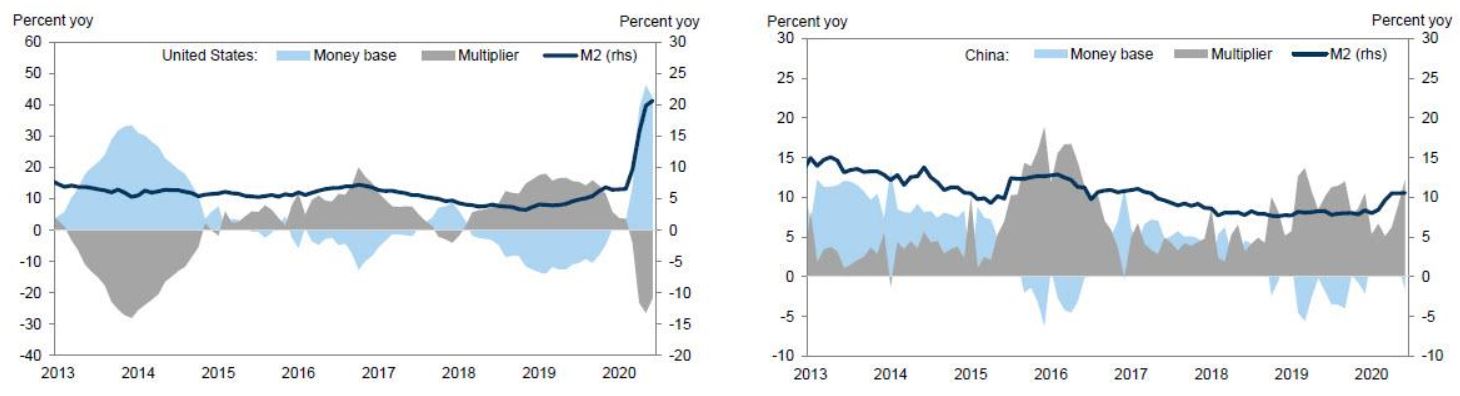

Az Egyesült Államokban a forgalomban lévő M2 pénzmennyiség növekedése a jegybanki lépések hatására a decemberi 6,7 százalékról júniusra 22,9 százalékra ugrott éves alapon. Ennek eredményeképpen még a korábban leginkább deflációt váró híres közgazdászok is elkezdtek félni az infláció megjelenésétől.

További kérdés, hogy a jelenlegi járványhelyzetben mennyire tudja majd lekövetni az amerikai GDP növekedése az M2 pénzmennyiség, azaz a készpénz, a látra szóló betétek és a lekötött betétek megugrását.

A fentiekkel ellentétben Kínában az M2 pénzmennyiség emelkedése a decemberi 8,7 százalékról júniusra csupán 11,1 százalékra nőtt.

Ez alapvetően arra vezethető vissza, hogy a Fed jóval nagyobb gazdaságélénkítést hajtott végre és több pénzt pumpált a rendszerbe.

Kína számára egyébként kedvező fejlemény, hogy az ázsiai országban a pénzmultiplikátor értéke nem zuhant össze úgy, mint az Egyesült Államokban.

Forgalomban lévő készpénzmennyiség (M2) változása az Egyesült Államokban (bal) és Kínában (jobb), százalék

Forrás: Goldman Sachs, zerohedge

Mennyi mozgástere van még a kínai jegybanknak?

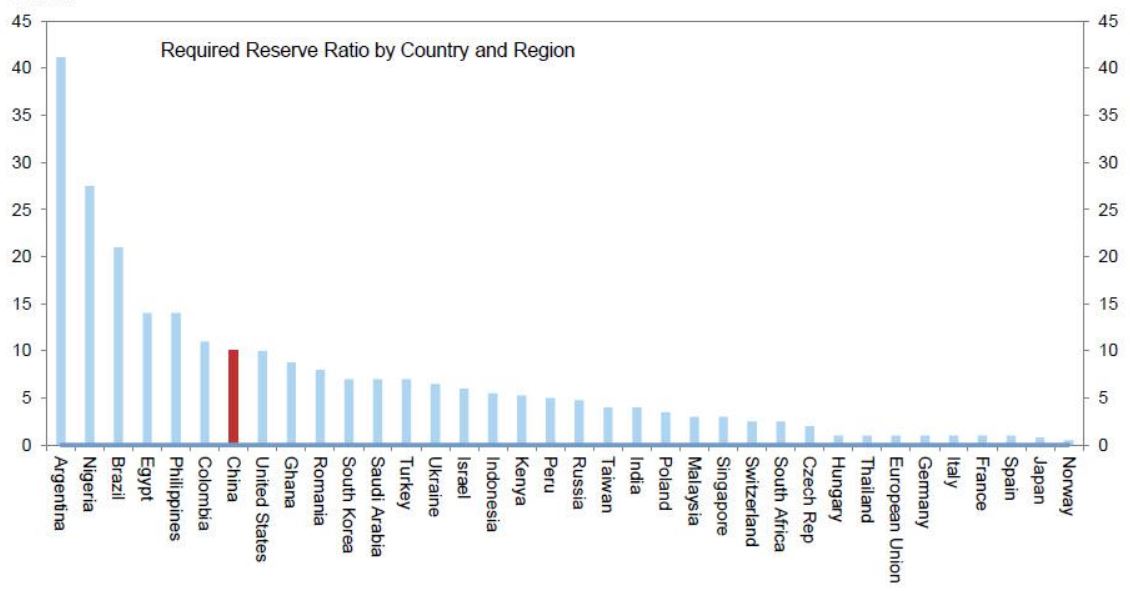

A kötelező tartalékráta nemzetközi összevetésben magas szinteken áll Kínában, így szükség esetén további vágásokat eszközölhet a PBOC.

Kötelező tartalékráta alakulása, százalék

Forrás: Goldman Sachs, zerohedge

A kínai jegybankárok szemmel láthatóan nem vetették be az összes eszközüket és tartalékolnak a nehezebb időkre. A 2009-es világválság idején 65 százalékig emelkedett a kínai jegybank GDP arányos mérlegfőösszege. E szint felé az inflációs félelmek, az eszközár buborékok kockázata, a pénzügyi tőkeáttétel növekedése és a tőkekivonás veszélye miatt már nem növelte Kína a jegybanki mérleget.

Összehasonlításképpen a PBOC mérlegfőösszege jelenleg 37 százalékon áll. A Fed mérlege pedig az év végére akár a GDP 50 százalékára is emelkedhet, amit számos közgazdász vizionál. A forgalomban lévő pénzmennyiség gyors növekedésével pedig az Egyesült Államokban nagyobbak az inflációs kockázatok.

Következésképpen a kínai jegybanknak jelenleg jóval több mozgástere van, így rá hárulhat a feladat, hogy újra kisegítse a világot, mint ahogyan azt 2008 után is tette.