A Tax Foundation idén hatodjára választotta az észt adórendszert a legversenyképesebbnek az OECD tagországok közül. A kedvező helyezésben jelentős szerepet játszott a társasági adó új alapokra helyezése. A 2000-ben bevezetett észt cash flow típusú adó a társaságok által elért eredmény helyett a tulajdonosoknak kiosztott osztalékot adóztatja, ezzel támogatva a nyereség újrabefektetését, így hosszú távon az egész gazdaság növekedését. Az elmúlt két évtized gazdasági teljesítménye, üzleti klímája és nemzetközi elismerések sorozata igazolta az észt újítás sikerességét. Elképzelhető, hogy egyszer – Lettországhoz hasonlóan – hazánk is követi Észtország példáját?

Meglepő módon, Magyarország számára nem teljesen idegen a cash flow alapú adóztatás koncepciója. A 2013. január 1-jén bevezetett kisvállalati adó („KIVA”) alapja a személyi jellegű kifizetéseknek a tőke és osztalékműveletek egyenlegével növelt összege módosítva néhány további tétellel. A NAV szerint

az adóalap-meghatározás módja lehetővé teszi, hogy a vállalkozás vagyonának növelésére (így beruházásokra és készletek vásárlására) fordított eredmény ne növelje az adóalapot, így kedvez a gyorsan növekvő vállalkozásoknak, és koncepcionálisan is lényegesen egyszerűbb a társasági adónál.

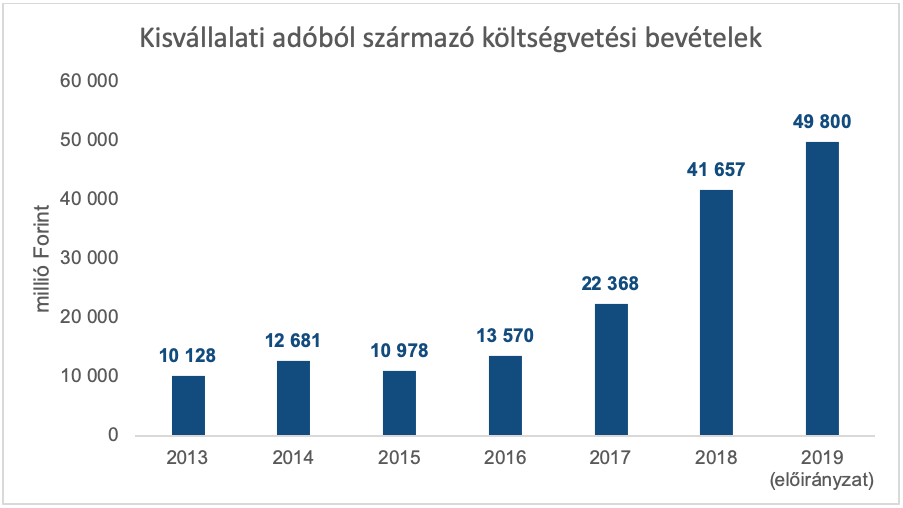

Annak ellenére, hogy a KIVA népszerűsége kezdetben elmaradt a szintén kisvállalatok számára bevezetett kisadózó vállalkozások tételes adójától („KATA”), az utóbbi években dinamikusan növekedett a KIVA-ból származó költségvetési bevétel összege

forrás: KSH

forrás: KSH

A KSH adatai alapján látszik, hogy a KIVA-ból befolyó költségvetési bevételek összege az adónem bevezetését követő 4 évben stagnált, 2017-től azonban erőteljesen növekedik. Ez valószínűleg főként annak köszönhető, hogy 2017. január 1-jétől megváltozott a KIVA alapjának számítása (a korábbi pénzforgalmi szemléletű eredmény kategóriája helyett az egyes tőke- és osztalékműveletek korrigált eredménye képezi az adóalap egyik összetevőjét), valamint a 2016 év végéig érvényben lévő 16 százalékos adókulcsot folyamatosan csökkentette a kormány (2017-ben 14 százalék, 2018 és 2019 között 13 százalék, 2020. január 1-jétől pedig 12 százalékos adókulcs lesz érvényben).

A KIVA az adminisztráció könnyedsége, a beruházások azonnali elszámolhatósága és a relatíve alacsony adómérték miatt egy vonzó opció lehet a társaságok számára, a törvényalkotó viszont csak a kisvállalatok számára nyitotta meg a cash flow alapú adózás lehetőségét.

Az EY által – az Európai Bizottság felkérésére – elkészített, cash flow típusú adózásról szóló tanulmány is említést tesz a magyar KIVA-ról. Tekintettel arra, hogy a tanulmány 2015-ben készült, csak korlátozottan tudta értékelni a 2013-ban bevezetett magyar adónem eredményeit.

A KIVA teljesítményének a társasági adóval való összehasonlítását tovább nehezíti, hogy a KIVA egy opcionális rezsim (a társasági adó az „alapértelmezett” társasági adónem), ráadásul csak kisvállalatok számára érhető el.

Bár a jelenleg hatályban lévő, hagyományos társasági adórendszer felváltására kevés az esély a közeljövőben, üdvözítendő, hogy Magyarország, ha csak az adózók egy szegletére (kisvállalatok) vonatkozóan is, de lehetővé tette az adózóbarát és relatíve alacsony adminisztrációt igénylő cash flow típusú adózás választását a KIVA személyében.

A szerző az EY szenior adótanácsadója.