MNB: biztosítjuk a szükséges likviditást

ElemzésekAz MNB új, korlátlan keretösszegű likviditásfokozó intézkedés bevezetéséről döntött a bankrendszer megsegítése érdekében. A jegybank ezenfelül kész minden rendelkezésre álló eszközt használni, hogy a gazdaság szereplőinek a likviditása a jövőben is biztosítva legyen. Nagy Márton, az MNB alelnöke szerint el kell érni, hogy minél kevesebb vállalkozás menjen csődbe, ezáltal pedig a későbbiekben gyorsabban kilábalhat a gazdaság. Az MNB azzal számol, hogy az ügyfelek több mint 80 százaléka élni fog a törlesztési moratóriummal és nem fogja törleszteni hitelét.

Helyzetértékelés

Nagy Márton, az MNB alelnöke a kamatdöntést követő online tájékoztatón kifejtette, hogy a koronavírus globális bizalmi válságot eredményezett, az előremutató szolgáltatói és feldolgozóipari beszerzési menedzserindexek lényegében összeomlottak. Nagyfokú a kiszámíthatatlanság a gazdaság gyakorlatilag minden szegmesében, amely fokozatosan begyűrűzhet a munkaerőpiacra és a háztartásokhoz is.

Nagy Márton elmondása alapján első körben el kell érni, hogy minél kevesebb vállalat menjen csődbe, és minél kevesebb háztartás szembesüljön likviditási problémákkal. Ezt követően a gazdaság újraindítása lesz a cél.

A koronavírus minden ágazatot érint, de a legsúlyosabb hatások a turizmus, vendéglátás, a szállítás, a járműipar és az elektronika szegmensek esetében láthatók.

Piaci hatások

A globális pénzpiacokon drasztikus hangulatromlás következett be. A részvénypiacok világszerte meredek esésbe kezdtek, a pénzügyi piacokon jelentősen emelkedett a volatilitás, azaz a piaci kilengés, mely a 2008-as világgazdasági válság idején látott szintekre ugrott. A devizaárfolyamokban és a nyersanyagpiacokon is kibontakozott egy jelentős eladói hullám a koronavírus hatására.

A pénzügyi piacokon kisebb likviditási feszültségek jelentek meg, de a külföldiek forint államkötvény állománya nem csökkent jelentősen.

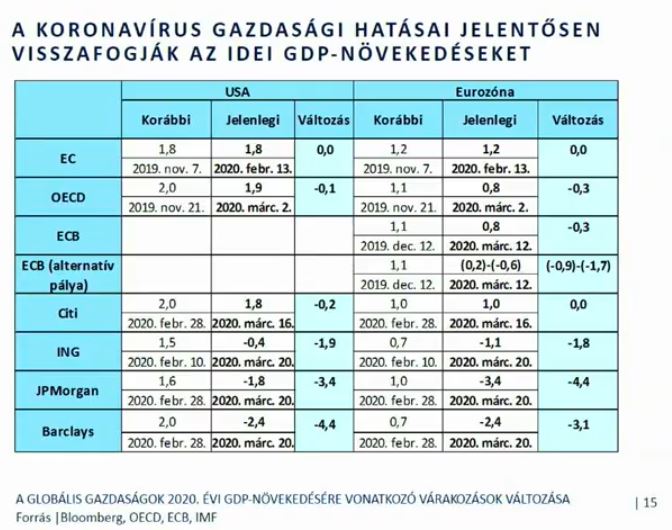

Borús nemzetközi kilátások

Világszerte romlanak a növekedési előrejelzések. Az Egyesült Államok, és az eurózóna esetében megnőtt egy mélyebb recessziónak a kockázata. Ezt az alábbi táblázat is jól szemlélteti.

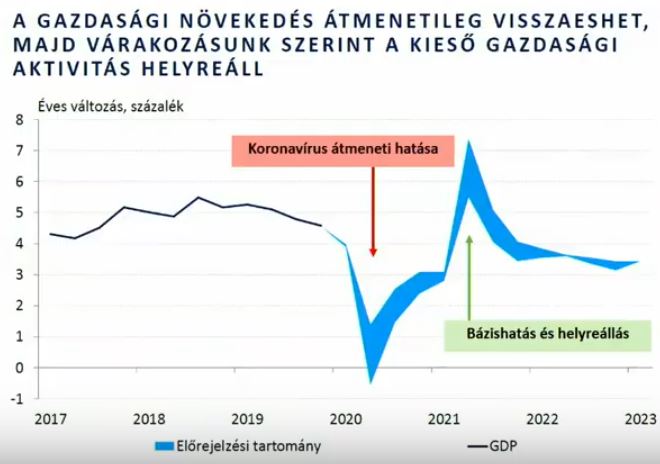

Várható hazai GDP növekedési pálya

A koronavírus-járvány hatásai az év eleji hazai termelési és értékesítési adatokban még nem jelentek meg, azonban a bizalmi indikátorok általános romlása és számos ágazatspecifikus információ már jelzi a gazdasági aktivitás visszaesését.

Az MNB várakozása szerint 2020 első felében a járvány negatív gazdasági hatásai miatt a növekedés érdemben lassul, majd a negatív hatások kifutásával és a korábban kieső gazdasági aktivitás helyreállításával párhuzamosan a hazai növekedés, a munkaerőpiac, a hitelezés és a külkereskedelem is újra élénkül.

A hazai gazdaság kedvező esetben egy V alakú kilábalással túl lehet a koronavírus által okozott sokkon. Az alábbi legyezőábra a várható GDP növekedési pályát mutatja.

Forrás: MNB

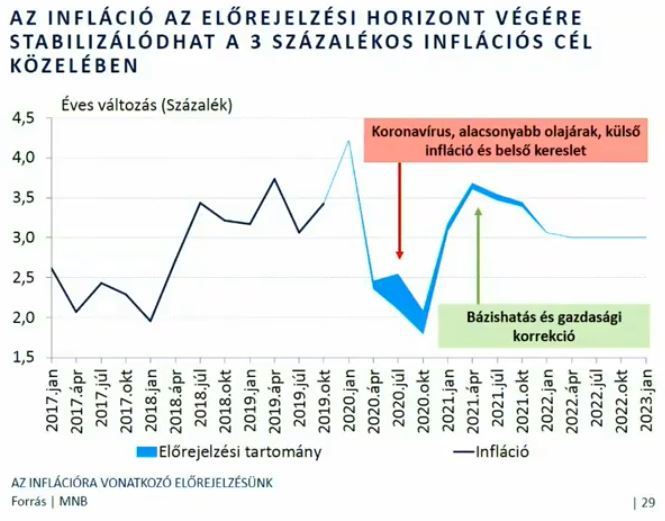

Inflációs kilátások

Az üzemanyagárak február közepétől tapasztalt számottevő csökkenése következtében a hazai fogyasztóiár-index már márciusban visszatér a toleranciasávba és rövidtávon, gyors ütemben a 3 százalékos jegybanki cél alá csökken.

Az inflációs várakozások továbbra is horgonyzottak. Rövidtávon az élelmiszerek iránti megnövekedett kereslet miatt az élelmiszerek ára dinamikusabban emelkedik.

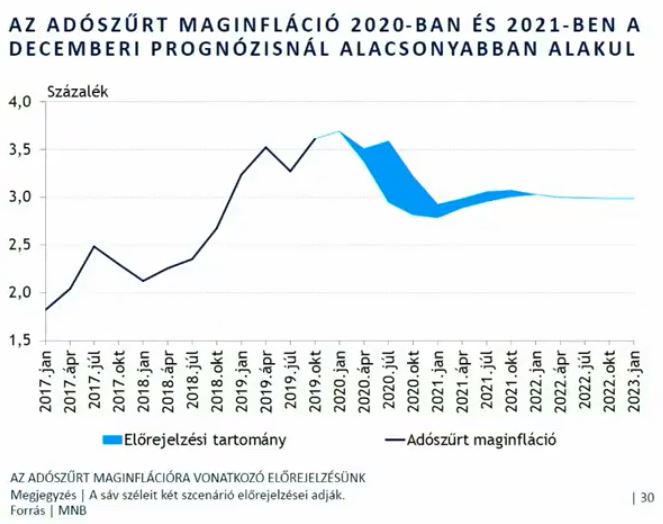

Az adószűrt maginfláció 2020-ban átlagosan 3,2-3,5 százalék körül alakul, majd fokozatosan 3 százalékra mérséklődik.

Lazítanak a régiós jegybankok

A globálisan meghatározó jegybankok nagyméretű, átfogó támogató intézkedéseket jelentettek be az elmúlt napokban és hetekben. Ezzel párhuzamosan a régiós országok jegybankjai is lazítottak a monetáris kondíciókon.

A cseh, a lengyel és a román jegybank döntéshozói egyaránt a kamatok mérséklése mellett döntöttek. Márciusi döntésével a lengyel és a román jegybank is elindította állampapírvásárlási programját.

Újabb támogató intézkedéseket jelentett be az MNB

A Monetáris Tanács a mai napon a monetáris politika hatékonyságának javítása érdekében további, likviditásbővítő intézkedésekről is döntött. A Monetáris Tanács új, fix kamatozású fedezett hiteleszköz bevezetéséről határozott 3, 6 és 12 hónapos, illetve 3 és 5 éves futamidőkön. A program teljes keretösszege korlátlan.

A hosszú hiteleszköz fix kamatozású, azaz a bankok a tender meghirdetésekor meghatározott kamatot fizetik az MNB-nek a hitel teljes futamideje alatt. Ennek köszönhetően a bankrendszer előre tervezheti a fizetendő kamat mértékét, jelentősen csökken a bizonytalanság.

Az eszköz kamatozását az MNB tenderenként határozza meg, a kamat ugyanakkor nem lehet alacsonyabb, mint a tender időpontjában fennálló alapkamat.

Emellett az MNB további döntésig a hazai partnerkörbe tartozó, tartalékköteles hitelintézeteknek felmentést ad a tartalékkötelezettség alól. Ez a lépés érdemben megkönnyíti a bankrendszer likviditáskezelését, közel 250 milliárd forint likviditást szabadít fel a bankrendszerben. Ezzel az összeggel szabadon rendelkezhetnek a bankok, felhasználhatják a szükséges likviditás finanszírozására, vagy kihelyezhetik a bankközi piacon.

Nagy Márton rávilágított továbbá, hogy a legkisebb költsége a V alakú gyors kilábalásnak lenne. Fontos, hogy a potenciális GDP pálya ne sérüljön, a kulcsfontosságú vállalatok ne menjenek csődbe, és a későbbiekben újra tudjanak termelni, szolgáltatni.

Ezért az MNB mind a vállalati, a háztartási és költségvetési szektorhoz is eljuttatja a szükséges likviditást.

Emellett várhatóan a jövőben is prioritást élveznek a növekedést támogató eszközök, amíg azok nem veszélyeztetik az inflációs célt.

Az előrejelzéseket másrészről a megszokottnál is nagyobb bizonytalanság övezi, a környezet gyorsan változik, ezért a Tanács szükség esetén a negyedéves inflációs jelentés közzététele előtt is hozhat érdemi döntéseket.

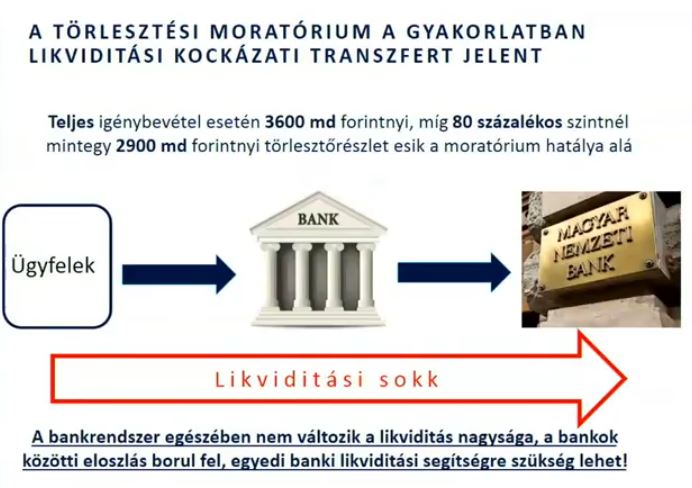

Fizetési moratórium

A vállalatok és a háztartások számára komoly könnyebbséget jelent a hiteltörlesztések év végéig történő felfüggesztése. Az MNB azzal számol, hogy az ügyfelek több mint 80 százaléka élni fog a törlesztési moratóriummal és nem fogja törleszteni hitelét.

Forrás: MNB

Forrás: MNB

Miről döntött még az MNB?

A Magyar Nemzeti Bank 0,90 százalékon hagyta az irányadó rátát. Nem változtatott a jegybank emellett a kamatfolyosón sem, az egynapos betéti kamatláb -0,05 százalékon, az egynapos hitelkamatláb 0,90 százalékon maradt.

Továbbá a Tanács márciusban a 2020 második negyedévére megcélzott átlagos kiszorítandó likviditás nagyságát változatlanul, legalább 300-500 milliárd forinton tartotta, és ennek figyelembevételével határozza meg a jegybanki swapeszközök állományát.