Negatív kamatozású hiteleket a vállalkozásoknak? - Indul a Növekedési Hitelprogram Hajrá!

ElemzésekA 2013-ban indított Növekedési Hitelprogram egyszer már sikeresen újraélesztette a vállalati hitelpiacot. Az MNB által bejelentett 1500 milliárd forint keretösszegű Növekedési Hitelprogram Hajrá most ismét hatalmas segítséget nyújthat a kkv szektornak. A széleskörben felhasználható forgóeszközhitelekkel könnyebben stabilzálhatják magukat a leginkább sújtott vállalkozások, míg a hosszú távú beruházási hitelekkel kapacitásbővítések hajthatók végre és javítható a versenyképesség. A kkv szektor számára felvehető hitelek kamata maximálisan 2,5 százalék. Ugyanakkor az sem kizárt, hogy negatív kamat mellett kapnak majd hitelt a vállalkozások az MNB rendkívüli kamattámogatásának és a fokozódó banki versenynek köszönhetően.

Növekedési Hitelprogram Hajrá

A hitelezés a gazdasági növekedés kulcsa, de jelen esetben sok vállalkozás pénzügyi helyzetének stabilizálásához és a munkahelyek megóvásához is elengedhetetlen.

A hazai kis- és középvállalkozások megsegítése érdekében a Magyar Nemzeti Bank ezért újraindítja a Növekedési Hitelprogramot. A Növekedési Hitelprogram Hajrá névre hallgató konstrukció keretösszege 1500 milliárd forintos lesz. Ez a következők szerint áll össze. A jegybank 1000 milliárd forint új forrást biztosít a program számára, valamint átcsoportosítja az NHP Fix konstrukcióból az eddig még fel nem használt 500 milliárd forintot.

Negatív hitelkamat?

Az NHP Hajrá hitelezésre ösztönzi a bankokat, ezáltal hozzájárul a hitelkínálat jelentős bővüléséhez. Az MNB a refinanszírozási hitelt ezúttal is 0 százalékos kamat mellett nyújtja a hitelintézetek részére, míg a kkv-k által fizetendő kamat legfeljebb 2,5 százalék lehet.

Ezenfelül a Magyar Nemzeti Bank 4 százalékos kamattámogatást kínál a bankoknak, amely egy jelentős ösztönző tényező a pénzintézetek számára. Az MNB által nyújtott extra, 4 százalékos kamattámogatás jövő június 30-ig él.

A banki verseny erősödésével a vállalkozások valószínűleg nem a maximális 2,5 százalékos kamatláb mellett kapnak majd hitelt, hanem ennél jóval olcsóbban. A jegybank által kínált rendkívüli 4 százalékos kamattámogatásnak köszönhetően a kevésbé kockázatos kkv szereplők számára a kereskedelmi bankok akár nulla százalékos vagy negatív kamatlábak mellett is folyósíthatnak hitelt.

Ha tehát egy vállalkozás gyorsan vesz fel hitelt, az meglehetősen jól jár. Az NHP Hajrá ráadásul összeköthető lesz a kormány 500 milliárd forintos garanciavállalási programjával.

Gyors elbírálás

A gyors hitelfolyósítás munkahelyeket és vállalkozásokat menthet meg. A Magyar Nemzeti Bank ezért a kéthetes hitelelbírálási időt ír elő a kereskedelmi bankoknak. Ha egy kereskedelmi bank kifut az időből, akkor az MNB áthelyezi egy másik bankhoz a hitelkérelmet.

Mi lesz a kereslettel?

Az MNB gyorsan és hatékonyan megtámasztja a kínálati oldalt. Az igazi kérdés most az, hogy miként alakul a kereslet. Rövidtávon inkább a védekezés, túlélés céljából vehetnek fel forgóeszközhiteleket a vállalkozások, amiből akár a munkabéreket is ki lehet fizetni.

Ez nagymértékben hozzájárul ahhoz, hogy elkerülhetővé váljon a munkanélküliség túlzott mértékű megemelkedése vagy egy nagyobb csődhullám. A meglehetősen széles körben felhasználható forgóeszközhitelek futamideje legfeljebb három év lehet.

A koronavírus-járvány lefutásával másrészről a demográfiai korlátok nem szűnnek meg. Az a vállalat lehet az igazi nyertese a kilábalásnak, amelyik meg tudja tartani betanított, szakképzett munkavállalóit.

A gazdaság újraindulásával párhuzamosan felfuthatnak a beruházási és fejlesztési hitelek (ideértve a lízinget is), melyek maximális futamideje 20 év. A hosszú távú beruházási hitelekkel a vállalkozások kapacitásbővítéseket hajthatnak végre és javíthatják a versenyképességüket.

A vállalati szektor dinamikus, kétszámjegyű hitelfelvételi aktivitása azért is fontos, mert ezáltal biztosítható, hogy a nemzetgazdasági beruházási ráta 25-30 százalék között stabilizálódjon. Ez utóbbi ugyanis az egyik kulcsa, hogy fennmaradjon hazánk 2 százalékos növekedési többlete az Európai Unióhoz képest.

Végezetül hitelkiváltásra is fel lehet majd használni az NHP Hajrá keretében felvett kedvezményes kamatozású hiteleket. Ennek fényében érezhetően csökkenhet a kkv szektor finanszírozási költsége, amely szintén nagy segítség a jelenlegi környezetben.

A kkv-szektor nagyobb szereplői stabilitásának megőrzése érdekében az egy kkv által elérhető maximális hitelösszeg 20 milliárd forint lesz.

Az NHP Hajrá segítségével másfelől több mikro vagy kis vállalkozás közepes méretűre nőhet, ami komoly mérethatékonysági előnyökkel is járhat. Érdemes megemlíteni, hogy az NHP Hajrá hitelei más cégek felvásárlására is használhatók lesznek.

Már bizonyított

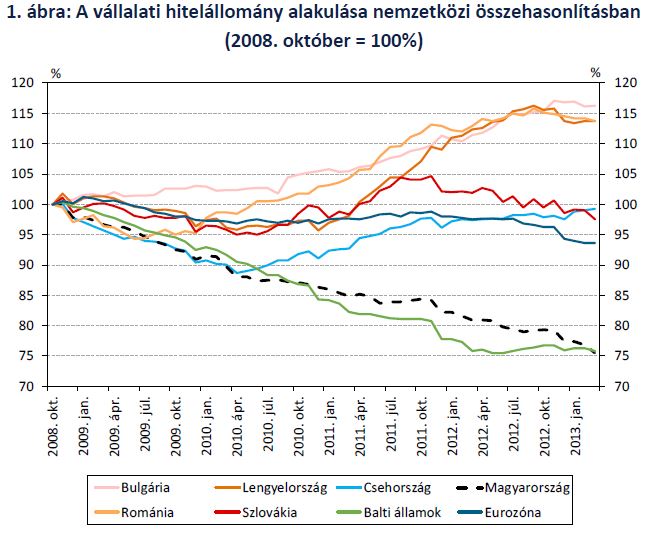

A 2008-as globális pénzügyi válság után Magyarországon a vállalati hitelállomány nemzetközi összehasonlításban is kiemelkedő mértékben csökkent. 2013 elejére a hitelállomány a közel 5 éven át tartó, évi 5 százalék körüli visszaesés következtében a válság előtti szint 75 százalékára zsugorodott.

Forrás: EKB, MNB

Forrás: EKB, MNB

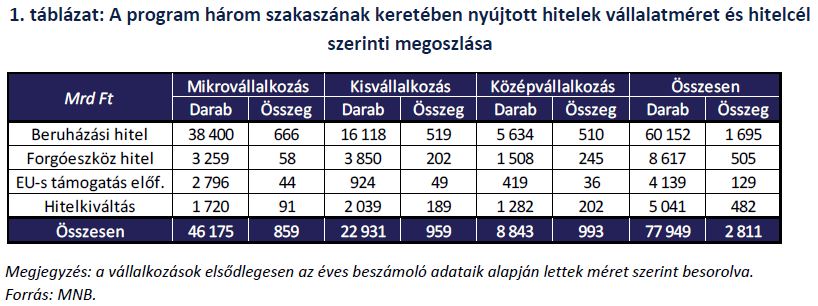

A hitelezési fordulatot a 2013-ban indított Növekedési Hitelprogram (NHP) hozta el. A program keretében közel 40 ezer vállalkozás jutott finanszírozáshoz több mint 2800 milliárd forint összegben.

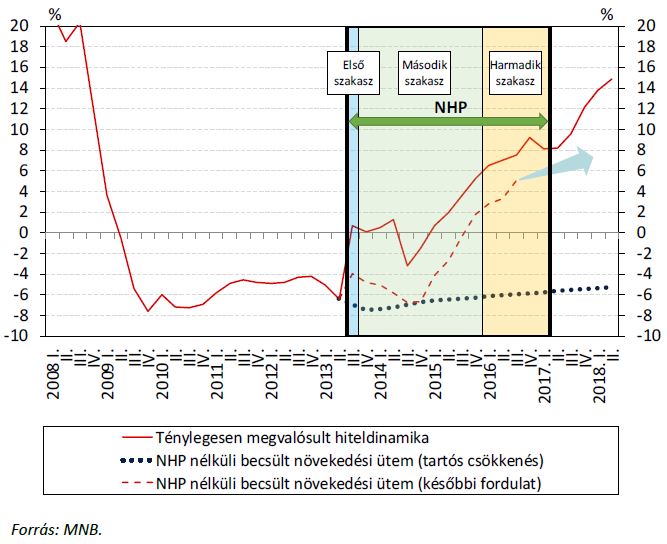

Az NHP bevezetését követően a korábban tapasztalt csökkenő trend megfordult, és 2015-től bővülni kezdett a kkv-k hitelállománya. A bővülés dinamikája 2018 második negyedévére már elérte az évi 15 százalékot.

Az NHP nélkül a hitelfolyósítások jelentős része nem vagy csak kisebb összegben jött volna létre a 2014-es kkv szegmensben végzett kérdőíves felmérés alapján.

A kkv-hitelezés megvalósult éves dinamikája és annak két NHP nélküli becsült alternatív pályája

Az MNB kalkuláció alapján a Növekedési Hitelprogram 2-2,5 százalékponttal járult hozzá 2013 és 2017 között a gazdasági növekedéshez.

Az NHP három szakaszában nyújtott 2800 milliárd forint értékű hitelállomány az alábbiak szerint oszlott meg.