Új csúcson az infláció és élelmiszerinfláció - kijöttek a friss számok

ElemzésekAugusztusban a fogyasztói árak átlagosan 15,6 százalékkal emelkedtek Magyarországon. Az élelmiszerinfláció 30 százalék felé gyorsult. Az MNB friss kommunikációja alapján az infláció az őszi hónapokban tovább emelkedik, vagyis a fogyasztói árindex tetőzése későbbre tolódik. Mutatjuk mi mennyivel drágult.

Augusztusban a fogyasztói árak átlagosan 15,6 százalékkal emelkedtek. Az elmúlt egy évben az élelmiszerek és a tartós fogyasztási cikkek ára emelkedett a leginkább.

A tartós folyamatokat jobban megragadó maginflációs mutató 19 százalékra ugrott, vagyis a magas energiaárak begyűrűzése gyorsabban megvalósult a korábban gondoltnál.

Mi mennyivel drágult?

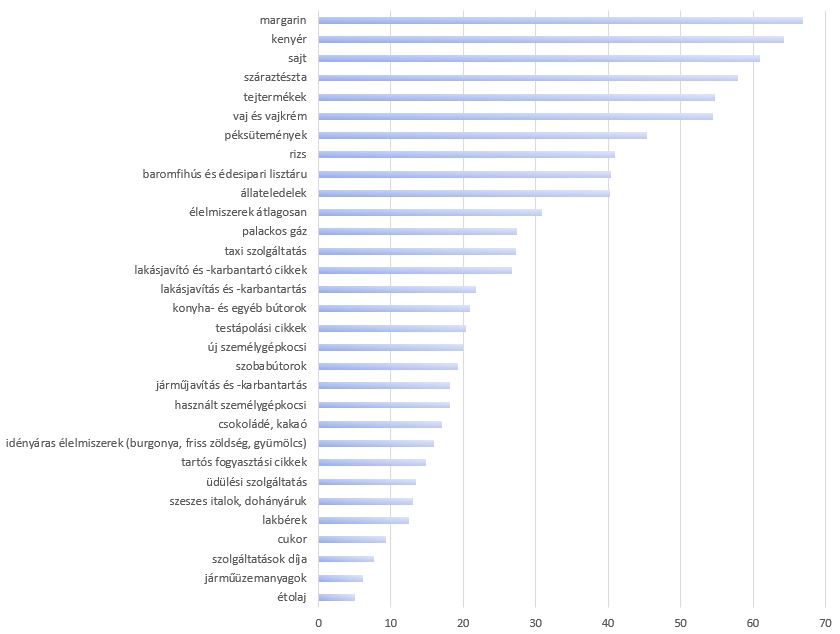

Az alábbi táblázat az egyes termékkörök augusztusi éves alapú árváltozását mutatja, százalékban kifejezve.

Forrás: KSH, növekedés.hu

Árstop

A kormányzati jelzések alapján az árstop intézkedések várhatóan nem lesznek meghosszabbítva. Az élelmiszerárstop és üzemanyagárstop október 1-én lejár.

Az intézkedések megvédték a lakosságot a megugró áraktól több termékkör esetében.

A külső ársokkok azonban tartósnak bizonyulnak, melyek ellen nem lehet huzamos ideig ársapkákkal védekezni, mert az komoly piaci torzulásokhoz vezet.

Inflációs pálya

Az MNB friss kommunikációja alapján az infláció az őszi hónapokban tovább emelkedik, vagyis a fogyasztói árindex tetőzése későbbre tolódik.

A rezsicsökkentési politika módosítása bő 3 százalékponttal emeli meg az inflációs mutatót egy éven keresztül.

Az ársapkák várható megszüntetése is tovább emeli ősszel az inflációt, mely így felszaladhat átmenetileg 20 százalék környezetébe.

Emellett az ipari termelői árak 30 százalékot meghaladó ütemmel nőnek hazánkban már a negyedik hónapja. A foglalkoztatottság is csúcson van, amihez kétszámjegyű átlagbéremelkedés társul. Ezek a folyamatok szintén további áremelkedést vetítenek előre.

A balti államokban már az elmúlt hónapokban is 20 százalék feletti inflációt mértek.

Észtországban 25 százalékot is elérte a pénzromlás üteme, mely ezzel vezeti az uniós inflációs ranglistát.

A háború földrajzi közelsége miatt az ellátási problémák súlyosabbak a közel-kelet-európai régióban, ami magasabb inflációt jelent a visegrádi országokban is.

Régiós kitekintő

A régióban – az elérhető júliusi adatok alapján – Szlovákiában és Magyarországon volt a legalacsonyabb az infláció, mely 13,6 és 13,7 százalékon alakult.

Ezzel szemben Lengyelországban 26 éves csúcsra, avagy 16,1 százalékra ugrott a fogyasztói árindex.

A régióban Csehországban volt a legmagasabb a pénzromlás üteme, mely érte a 17,5 százalékot.

Múltbeli tapasztalatok

Az elmúlt 60 évben egyszer volt ilyen magas a pénzromlás üteme.

1988 és 1998 között minden évben 10 százaléknál nagyobb inflációt, illetve 15 százaléknál magasabb élelmiszerinflációt mértek Magyarországon éves alapon.

A legnagyobb élelmiszerinfláció 1990-ben volt, mely akkor elérte a 35,2 százalékot. Az összes termék árváltozását tükröző fogyasztói árindex pedig 1991-ben tetőzött 35 százalékon.

Akkortájt nagyságrendileg 20 százalék körül mozgott az alapkamat, de természetesen a gazdasági környezet 30 évvel ezelőtt merőben más volt, valamint akkor nem voltunk az Európai Unió tagja sem.

Pénzpolitika várható iránya

Jelenleg nagyon leegyszerűsítve két forgatókönyv közül választhat az MNB. Ha további jelentős kamatemeléseket hajt végre az infláció leszorítása érdekében, akkor megroppantja a hitelezést, ami visszaveti a beruházásokat és a gazdasági növekedést.

Ennek sikeressége ráadásul megkérdőjelezhető lenne, hiszen az infláció háromnegyed részben olyan külső sokkokra vezethető vissza, amire nem tud hatni az MNB. Erre jó példa az energiaárak és alapanyagárak jelentős megugrása.

Ha viszont nem emel tovább érdemben kamatot, akkor lassabban süllyedhet az inflációs pálya, ami eladói nyomás alá helyezi a forintot.

Kulcsfontosságú a jegybank számára, hogy leszorítsa az inflációs várakozásokat és elkerülje az ár-bér spirált, mely megnehezítené a vállalatok számára a tervezhetőséget és visszavetné a gazdasági teljesítményt.

Vélhetően az arany középutat választhatja a jegybank, hiszen a másik oldalról a túlszigorítás kockázatát is el kell kerülni. Hiába szigorít ugyanis az MNB, a nemzetközi energiaárak és alapanyagárak akkor is emelkedni fognak.

Minden esetre tartósan magasabb kamatkörnyezetre érdemes berendezkedni. Az energiaválság jelenlegi irányát figyelembe véve nem várható nagymértékű kamatcsökkentés 2024 előtt. Ezzel összhangban a hitelkamatok is tartósan magasan maradhatnak.