Hiába a vakcina, súlyos esés elé nézhetnek a részvénypiacok

PénzügyEgyre nagyobb egy nemzetközi részvénypiaci zuhanás esélye, ami alól magyar piac sem tudná kivonni magát. Mutatjuk miért.

Megérkezett a koronavírus-járvány második hulláma. Reális a veszélye egy elnyújtott „W” alakú gazdasági kilábalásnak, amivel párhuzamosan a vállalatok eredménytermelő képessége meggyengül. A befektetői pozícionáltság kifeszített, már nagyon sokan bevásároltak. Ezáltal kevesebb lehet az új vevő, könnyebben eshetnek a piacok egy-egy rossz hírre.

Hatalmasra nőtt a különbség a reálgazdaság teljesítménye és a csúcs közelében tartózkodó részvényindexek között. A támogató fiskális és monetáris politikai intézkedések zömét már beárazhatták a befektetők, csakúgy mint a koronavírus-vakcinákkal kapcsolatos pozitív fejlemények többségét. Az emelkedett kockázatok árnyékában rövidtávon megnőtt egy részvénypiaci zuhanásnak a veszélye.

Miért emelkedtünk ilyen gyorsan?

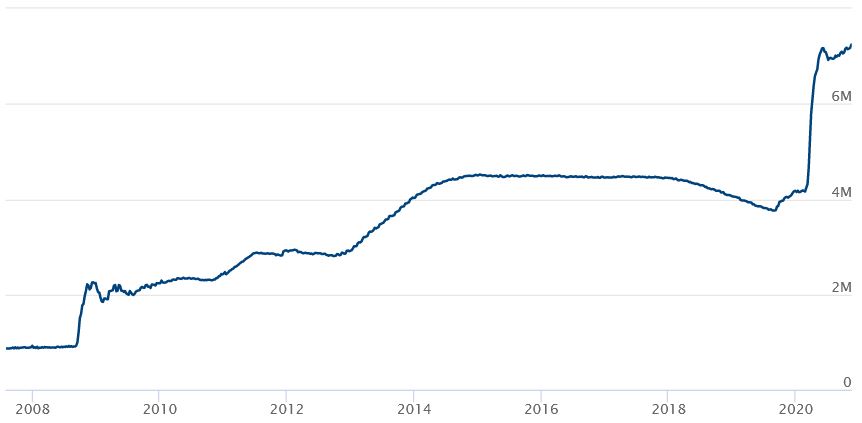

A koronavírus járvány hatására tavasszal bekövetkezett a történelem egyik leggyorsabb tőzsdei esése, amit az egyik leggyorsabb részvénypiaci emelkedés követett. A rendkívül gyors felpattanás többek között arra vezethető vissza, hogy a világ legnagyobb jegybankjai soha nem látott mértékben és sebességgel kötvényvásárlási és likviditásfokozó programokba kezdtek.

Ennek hatására a Fed-nek, vagyis a világ legmeghatározóbb jegybankjának a mérlege valósággal felrobbant és röpke fél év alatt gyakorlatilag megduplázódott. Napjainkban 7100 milliárd dollár felett jár a Fed mérlegfőösszege.

Fed mérlegfőösszegének alakulása, ezermilliárd dollár

Forrás: Federal Reserve

Nem kell szégyenkeznie mellesleg az Európai Központi Banknak sem a maga 1350 milliárd eurós pandémiás kötvényvásárlási programjával és a többi hitelösztönző programjaival sem.

Mindemellett a jegybanki kommunikáció szerint még évekig nem kerül sor érdemi kamatemelésre.

Emellett világszerte jelentős méretű költségvetési támogató intézkedésekről döntöttek a kormányok a gazdaságok stabilizálása érdekében.

A fenti folyamatok a táptalaját képezték a tőzsdei emelkedésnek, főleg, miután tavasszal jó 35-40 százalékkal estek a részvénypiacok világszerte. A befektetők ráadásul megtapasztalták, hogy mekkora emelkedés bontakozott ki 2008 után, amikor a jegybankok és kormányzatok agresszívan beavatkoztak. Az akkor látottaknál idén sokkal nagyobb méreteket öltött az összehangolt monetáris és fiskális intézkedéscsomag, így a piaci szereplők két kézzel elkezdtek vásárolni, nehogy kimaradjanak.

Ennek eredményeképpen a német és az amerikai részvénypiacok visszaemelkedtek a korábbi történelmi magasságokba. A magyar részvények ugyan lomhábbak voltak, de a BUX index is ledolgozta a korábbi esés jelentős részét.

A magas részvényárak ellenére a kockázatok számottevőek, egyre sérülékenyebbé válhatnak a piacok.

Kinyílt az olló

A koronavírus első hulláma világszerte óriási gazdasági károkat okozott. A harmadik negyedévben ugyan megindult egy kilábalási folyamat, azonban a fokozódó járványhelyzet miatt a negyedik negyedévben újra visszaeshet a gazdasági teljesítmény. A kilátások borúsak, megnőtt egy elnyújtottabb „W” alakú kilábalásnak az esélye. Mindeközben a részvényárfolyamok globális szinten óriásit emelkedtek.

Hatalmasra nőtt tehát a különbség a reálgazdaság teljesítménye és a részvényindexek között.

Gyengébb fundamentumok a vállalatok eredménytermelő képességében is lecsapódik.

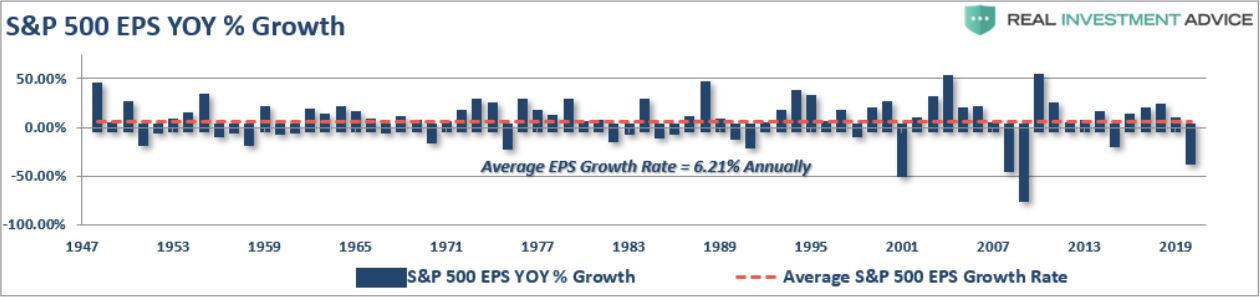

Az amerikai S&P 500 index vállalatai által megtermelt profit hatalmasat esik az idei évben. A csökkenés elérheti a 40 százalékot is éves alapon.

S&P 500 indexben szereplő vállalatok eredményének változása éves alapon

Forrás: Real INVESMENT ADVISE

Nem egészséges

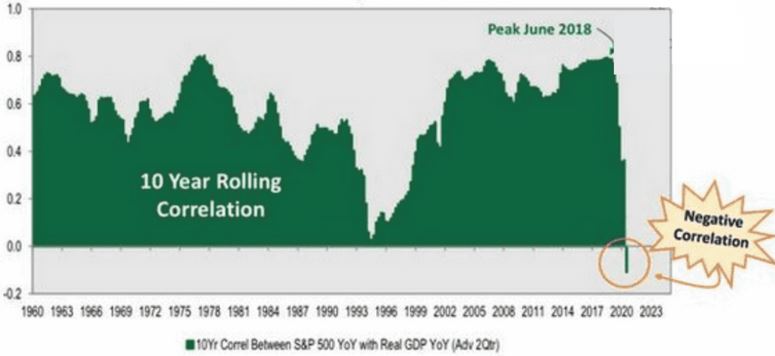

A történelemben még soha nem volt arra példa, hogy úgy emelkedjenek világszerte ekkorát a részvénypiacok, hogy közben a reálgazdaság teljesítménye összecsuklik. E két tényező kapcsolatát mérő korreláció most először negatív, azaz pillanatnyilag fordított kapcsolatot áll fenn. Ez az állapot nem fenntartható.

1947 óta az egy részvényre jutó nyereség évente átlagosan 6,21 százalékkal növekedett az Egyesült Államokban, miközben az amerikai gazdaság évente átlagosan 6,47 százalékkal bővült. Ebből is látszik, hogy hosszú távon szoros pozitív kapcsolatnak kell fennállnia a gazdaság és a részvények teljesítménye között.

A következő ábra a legnagyobb 500 amerikai vállalatot tömörítő S&P 500 részvénypiaci indexnek és a gazdasági teljesítményének kapcsolatát, korrelációját mutatja.

Forrás: Real INVESMENT ADVISE

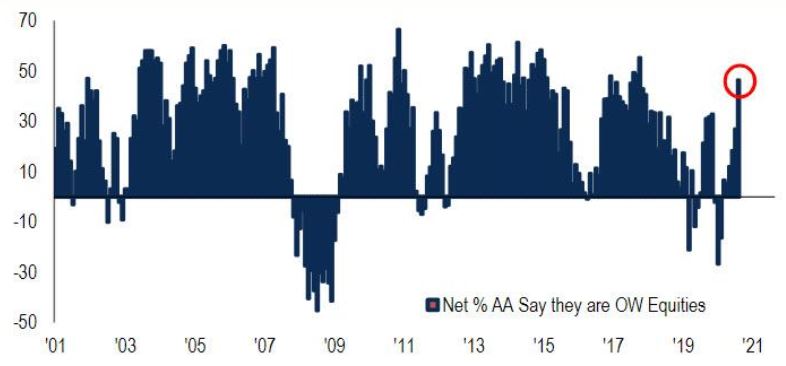

Már mindenki bevásárolt

Egyre kevesebb a potenciális új vevő. A Bank of America felmérést készített 216 piaci szereplővel, melyek által kezelt vagyon eléri az 573 milliárd dollárt. A felmérés szerint a szereplők többek között a vakcina hírére extrém optimistává váltak, jellemzően már bevásároltak az amerikai részvénypiacokon. Ezt egyébként az is jelzi, hogy a befektetők készpénzállománya mélypontra süllyedt.

A lenti ábra azt ábrázolja, hogy mennyire optimisták most a befektetők és milyen mértékben súlyozzák felül az amerikai részvényeket.

Forrás: Bank of America

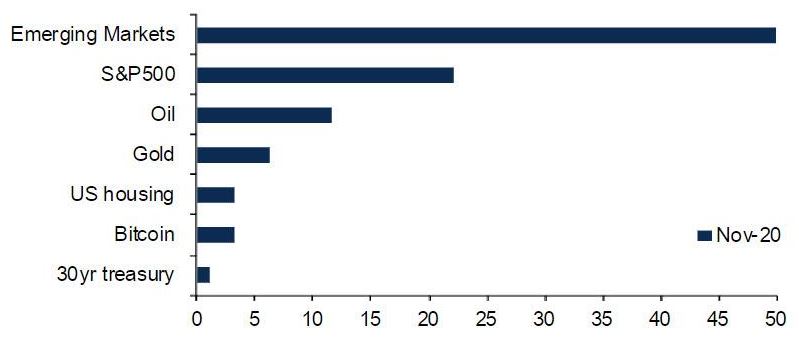

A felmérés arra is rákérdezett, hogy milyen piacokon számítanak a legjobb teljesítményre a szereplők.

A legnagyobb optimizmus és részvény-felülsúlyozás jelenleg toronymagasan a feltörekvő piacokat (EM) jellemzi.

Forrás: Bank of America

Hasonló fejlemények tapasztalhatók mellesleg a német részvénypiacon is.

A magyar részvénypiacon nem annyira kifeszített a helyzet, bár idehaza is sok vevőt beszippantott már a piac. Azt sem szabad elfeledni, ha a nagy nemzetközi piacok beszakadnak, akkor jellemzően a hazai parkett sem marad érintetlenül.

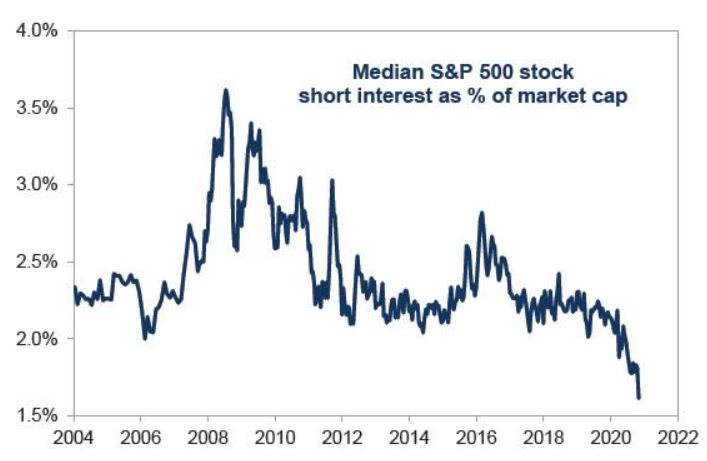

Senki sem vár esést?

Az eufóriát az is jól jelzi, hogy az amerikai hedge fund-ok (~kockázatosabb alapok) tőzsdei esésre játszó „short” pozícióállománya mélypontra süllyedt.

Forrás: Goldman Sachs

Nem szabad elfelejteni: a részvénypiaci emelkedés általában a legnagyobb optimizmus közepette ér véget. Ennek oka, hogy elfogynak a vevők.

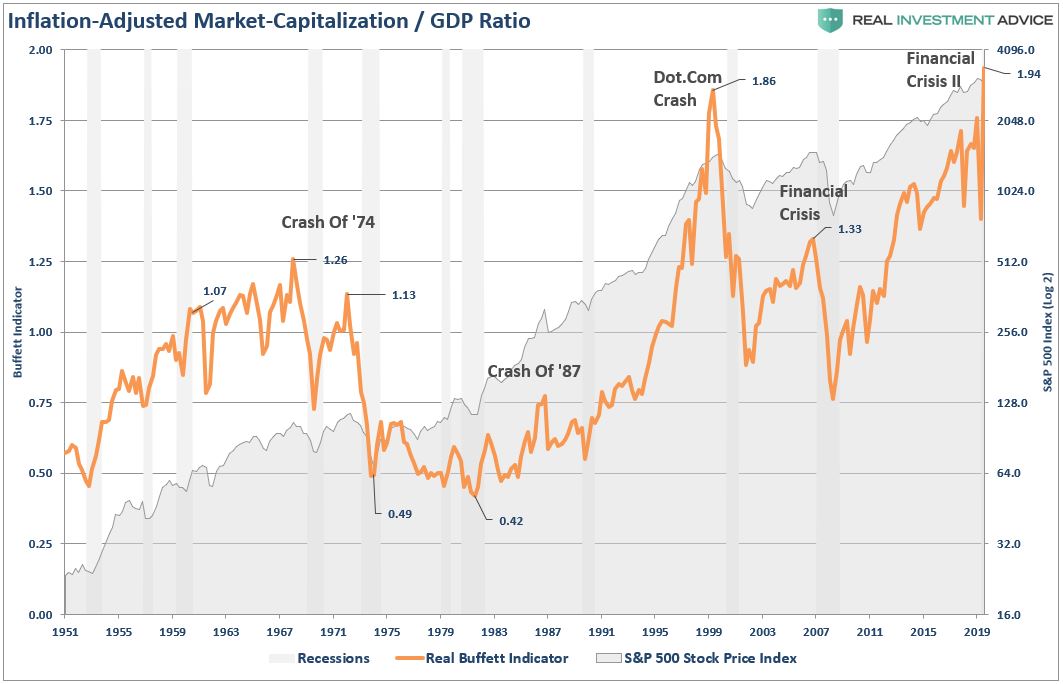

Buffet-indikátor

A világhírű befektető, Warren Buffett előszeretettel használta a részvénypiaci kapitalizáció/GDP mutatót. A piaci kapitalizáció a részvényárfolyamok és darabszámuk szorzatát, azaz a vállalatok értékét jelenti.

Minél magasabb ez az arányszám annál inkább túlértékelt a piac és el kell adni a részvényeket. Jelenleg történelmi csúcsra ugrott a fenti mutató, ami aggodalomra ad okot.

S&P 500 inflációval korrigált részvénypiaci kapitalizáció / GDP mutató (narancssárga szín)

Forrás: Real INVESMENT ADVISE

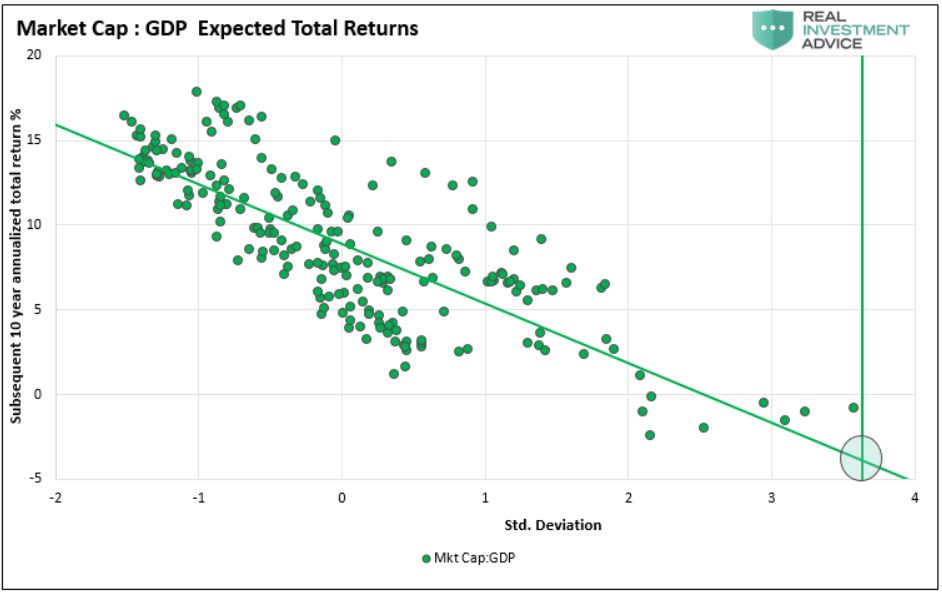

Statisztika

Minél nagyobb a piaci kapitalizáció/GDP arányszám, annál kisebb a következő 10 évben elérhető éves átlagos részvénypiaci hozam. A mutató jelenlegi emelkedett szintje miatt statisztikailag 10 éves időtávon jó eséllyel negatívak lesznek az éves átlaghozamok. Ez több befektető kedvét elveheti.

Piaci kapitalizáció/GDP mutató és a hozamok várható kapcsolata

Forrás: Real INVESMENT ADVISE

Árazottság

A tavaszi mélypontokról óriásit emelkedtek a részvénypiacok. Ezzel párhuzamosan a részvények újra megdrágultak (P/E, P/BV, EV/EBITDA alapon). A vállalatok eredménytermelő képessége ugyanakkor lecsökkent. A „W” alakú gazdasági kilábalás miatt ráadásul a későbbi profitbővülés is lassabb lehet számos szektorban.

Monetáris és fiskális politika

A gazdaságvédelmi intézkedések zömét már bejelentették, melyek többségét már beárazhatták a befektetők. A monetáris és fiskális politikától pedig egyelőre nem lehet újabb drasztikus lépéssorozatot várni.

A jegybankok mérlege kezd extrém szintekre emelkedni világszerte. A kötvényvásárlási programok emiatt nem fokozhatók korlátlanul. Ellenkező esetben jelentősek lehetnek a mellékhatások, eszközár-buborékok alakulhatnak ki, miközben óriásira nőhet a társadalmi egyenlőtlenség. Az extrém laza monetáris politikának és a gazdaságban lévő (M2) pénzmennyiség lendületes felfutásának következtében hosszú távon egyre jobban nőnek az inflációs kockázatok is.

Rövidtáv, hosszú táv

A fent leírtak tükrében rövidtávon megnőtt egy részvénypiaci esésnek a valószínűsége. A nemzetközi piacok esetleges zuhanása a magyar részvénypiacot is nyomás alá helyezhetné.

Könnyen lehet, hogy a vakcina tömeggyártásának a híre arra lesz csak elegendő, hogy a nagyobb szereplők lezárják azokat a pozíciókat, melyeken korábban már nagy nyereségük keletkezett. A későn belépő (kis)befektetők pedig rosszul járhatnak.

Ha azonban visszasüllyednek ésszerűbb szintekre a részvények, akkor a gazdaság újraindulásával párhuzamosan hosszú távon ismét emelkedő pályára állhatnak a részvényárfolyamok.