A lakossági hitelállomány egytizedének érdemben megemelkedhet a hitelkockázata

ElemzésekAz MNB jelentése alapján Magyarország stabil bankrendszerrel rendelkezik. A lakáspiacon ugyanakkor érdemi a túlértékeltség kockázata. A banki hitelportfóliónak minősége a kedvezőtlen gazdasági kilátások és a megugró energiaárak miatt romolhat. Az MNB elemzése szerint a lakossági hitelállomány legfeljebb 5-10 százaléka esetén a hitelkockázat érdemben nőhet. Az elmúlt időszakban az MNB intézkedései nyomán eltűntek a változó kamatozású jelzáloghitelek, így a háztartások kamatkockázata jelentősen csökkent. Az MNB intézkedéseinek nyomán Magyarország belépett a döntően fix kamatozású jelzáloghitelekkel rendelkező uniós országok körébe, ahol 80 százalék feletti a fix kamatozású jelzáloghitelek aránya az új kihelyezéseken belül.

Az MNB közzétette a legfrissebb Makroprudenciális jelentését. A jegybank sajtótájékoztatóján Szakács János, az MNB főosztályvezetője elmondta, a Magyar Nemzeti Bank aktív szerepvállalása támogatta a magyar gazdaság ellenállóképességét és a növekedés megőrzését.

Az intézkedések eredményeként a bankrendszert a 2008-2009-es válsággal szemben stabil, ellenálló állapotban érik a jelenlegi komplex kihívások.

Az MNB 2021 óta először aktiválta az anticiklikus tőkepuffert 0,5 százalékos szinten 2023 július 1-től. Ennek köszönhetően növekszik az intézmények, illetve a bankszektor sokkellenálló képessége.

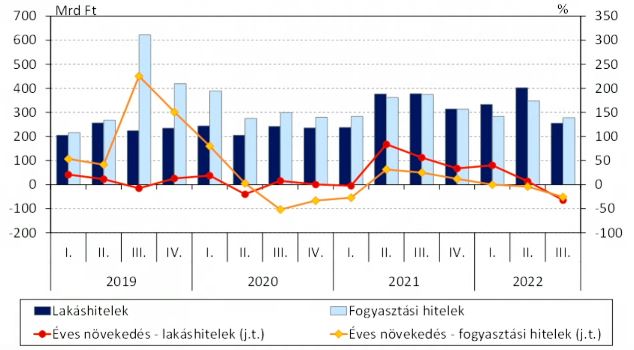

Háztartási hitelezés

Az emelkedő kamat- és a romló makrogazdasági környezetben lassul és várhatóan lassulni fog a közeljövőben is a lakossági hitelezés.

A lakossági hitelkihelyezés negyedéves alakulása

Forrás: MNB

A lakáspiac túlértékeltségének a kockázata továbbra is azonosítható, illetve növekvő mértéket mutat országos szinten.

A kamatok és a nagyobb hitelösszegek fokozzák az adósok jövedelmi kifeszítettségét. Ezek a kockázatok leginkább a jövedelemarányos törlesztőrészlet mutató emelkedésében tükröződnek – tette hozzá Szakács János.

Banki portfóliók

A banki portfólióminőség szoros monitoringja indokolt, de szabályozói lépés még nem szükséges.

5 százalék alatti a nem-teljesítő hitelállomány ráta, illetve kevés a késedelmes hitel. Ehhez hozzájárul a hitelmoratórium és a kamatstop is.

A makrogazdasági kilátások ugyanakkor kedvezőtlenek. A kamatstop és a moratórium kifutása kockázatot jelent, csakúgy, mint az extrém módon emelkedő rezsi és energiaköltségek.

Jelenleg a moratórium alatt álló vállalati hitelállomány aránya 3 százalék, míg a lakossági oldalon ugyanez az arány 1 százalék.

Problémás hitelek

A banki hitelportfólió esetében jelentős kockázatok azonosíthatók. Az 50 százalékos jövedelmi törlesztőrészlet mutató felé kerülők aránya meghaladja a 8 százalékot. Mindez döntően a gázáremelkedés becsült hatása. Az MNB elemzése szerint a kistelepüléseken élő fogyasztók érintettsége magasabb lehet. A magasabb energiafogyasztású ingatlanfedezetek leértékelődhetnek.

A jegybank előzetes becslése szerint a lakossági hitelállomány legfeljebb 5-10 százaléka esetén a hitelkockázat érdemben nőhet – mutatott rá Szakács János.

Ezzel párhuzamosan szigorodnak a banki hitelfeltételek.

Klímaváltozás kockázatai

A klímaváltozás emeli a pénzügyi stabilitási kockázatokat. A sérülékeny ágazatokban a finanszírozott termelési tevékenységek a lokációtól függően megemelkedett fizikai kockázatoknak lesznek kitéve.

Az MNB emiatt megkezdte a fenntarthatósági átállás ösztönzését. Ennek eszközei közé tartozik a tőkekövetelmény- és zöld jelzáloglevél kedvezmény.

Az energiahatékonyság okozta kockázati eltérések az adósságfék és a rendszerkockázati tőkepuffer előírásokban is megjelenhetnek a jövőben.

Emellett az adósságfék előírások differenciálása is támogathatja a zöld ingatlanok térnyerését – világított rá Szakács János.

Online hitelek

Napjainkban már közel 200 ezer adósnak van online módon felvett hitele. Számuk dinamikusan növekszik. Különösen a fiatalok körében népszerű ez a hitelezési forma. Az online hitelfelvevők a banki adósok 8 százalékát teszik ki.

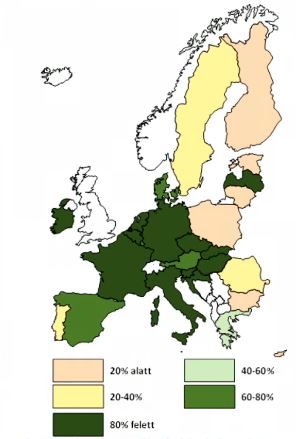

Lakossági jelzáloghitelek kamatfixálása

A fix kamatozású hitelek térnyerése rendszerszinten csökkenti a hitelezési kockázatokat.

A kamatfixált hitelek törlesztőrészlete stabil. A nemfizetési kockázatok kisebbek, így növekszik a lakosság és a bankszektor sokkellenálló képessége.

Ezzel párhuzamosan növekszik a pénzpolitika mozgástere: az új hitelek kevésbé kamatérzékenyek, így az állomány kockázata is csökken.

Régiós kitekintő

Magyarország belépett a döntően fix kamatozású jelzáloghitelekkel rendelkező uniós országok körébe, ahol 80 százalék feletti a fix kamatozású - jellemzően 5-10 éves fix kamatperiódusú - jelzáloghitelek aránya az új kihelyezéseken belül.

Az éven túlra kamatfixált hitelek aránya az új lakáshitel-kihelyezésen belül az EU-ban, 2021 december

Forrás: MNB, EKB

Az elmúlt időszakban az MNB intézkedései nyomán eltűntek a változó kamatozású jelzáloghitelek, így a háztartások kamatkockázata érdemben csökkent.