Beköszönthet a magasabb kötvényhozamok korszaka: mit jelent ez a forintnak?

ElemzésekMegtörhet az amerikai kötvényhozamok csökkenő trendje. A megugró infláció az Egyesült Államokban a Fed-et a havi 120 milliárd dolláros kötvényvásárlási programjának kivezetésére sarkallja. A magasabb inflációs várakozások a tengerentúlon és mellesleg hazánkban is beépülhetnek a kötvénypiaci hozamokba, melyek a Fed közelgő szigorítása mellett még erőteljesebben emelkedhetnek. Az amerikai kötvényhozamok emelkedése számottevő kilengéseket okozhat a feltörekvő kötvény- és devizapiacokon. Hazánk is érintett lehet. Emiatt az MNB jó eséllyel fenntartja a havi kötvényvásárlásait, illetőleg szükség esetén akár növelheti is azokat. A forinton esetlegesen növekvő nyomást pedig több kamatemeléssel ellensúlyozhatja a jegybank.

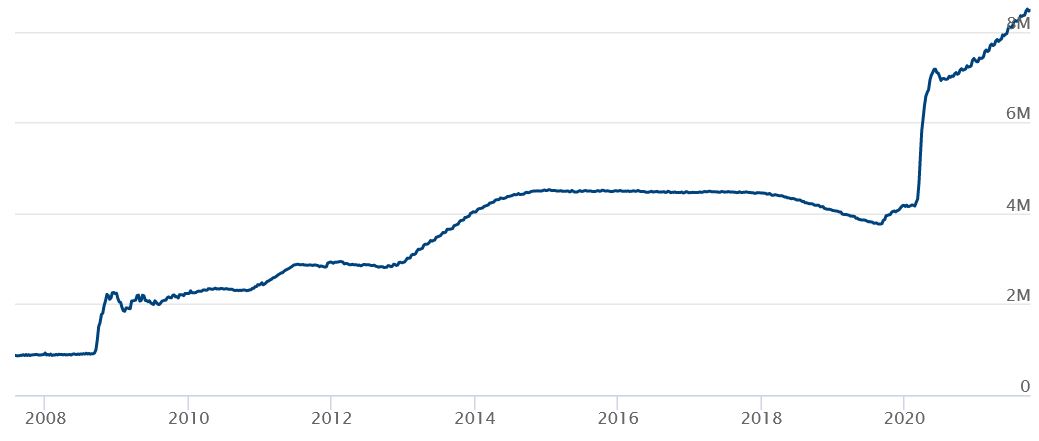

Az elmúlt 10 évben átlagosan 2 százalék alatt mozgott az infláció az Egyesült Államokban, ami lehetővé tette az alacsony kamatkörnyezet fenntartását. Az időről időre bekövetkező válságokra válaszul pedig a Fed hatalmas méretű kötvényvásárlásokba kezdett.

A koronavírus alatt például egészen elképesztő, 4000 milliárd dolláros mérlegbővítést hajtott végre az amerikai jegybank.

Fed mérlegfőösszegének alakulása, ezermilliárd dollár

Forrás: Fed

Az elmúlt években a rendkívül támogató pénzpolitika és az alacsony nemzetközi infláció hatására újabb és újabb mélypontra süllyedtek az amerikai 10 éves kötvényhozamok, melyek magukkal húzták lefelé a feltörekvő régiós kötvényhozamokat is. Az általános jó hangulatban a befektetők ugyanis a hozamvadászat jegyében elmozdultak a fejlődő térségek irányába.

Magyarországon az elmúlt évtizedben a csökkenő külső sérülékenység, a növekvő egyensúly, a hitelminősítői felminősítések és az MNB nem-konvencionális lazító intézkedései miatt is jelentősen csökkentek a kötvényhozamok.

Növekvő infláció

A koronavírus után újranyitó gazdaságok jelentős inflációs nyomással szembesülnek.

Az ellátási láncok akadozása, a kínálati sokkok, illetve az elszabaduló energia- és nyersanyagárak jelentősen megemelték az általános árszínvonalat. Ehhez jött még hozzá az élelmiszerinfláció, a munkaerőhiány miatti béremelkedés, illetve a vendéglátószektorban zajló erőteljes áremelkedés.

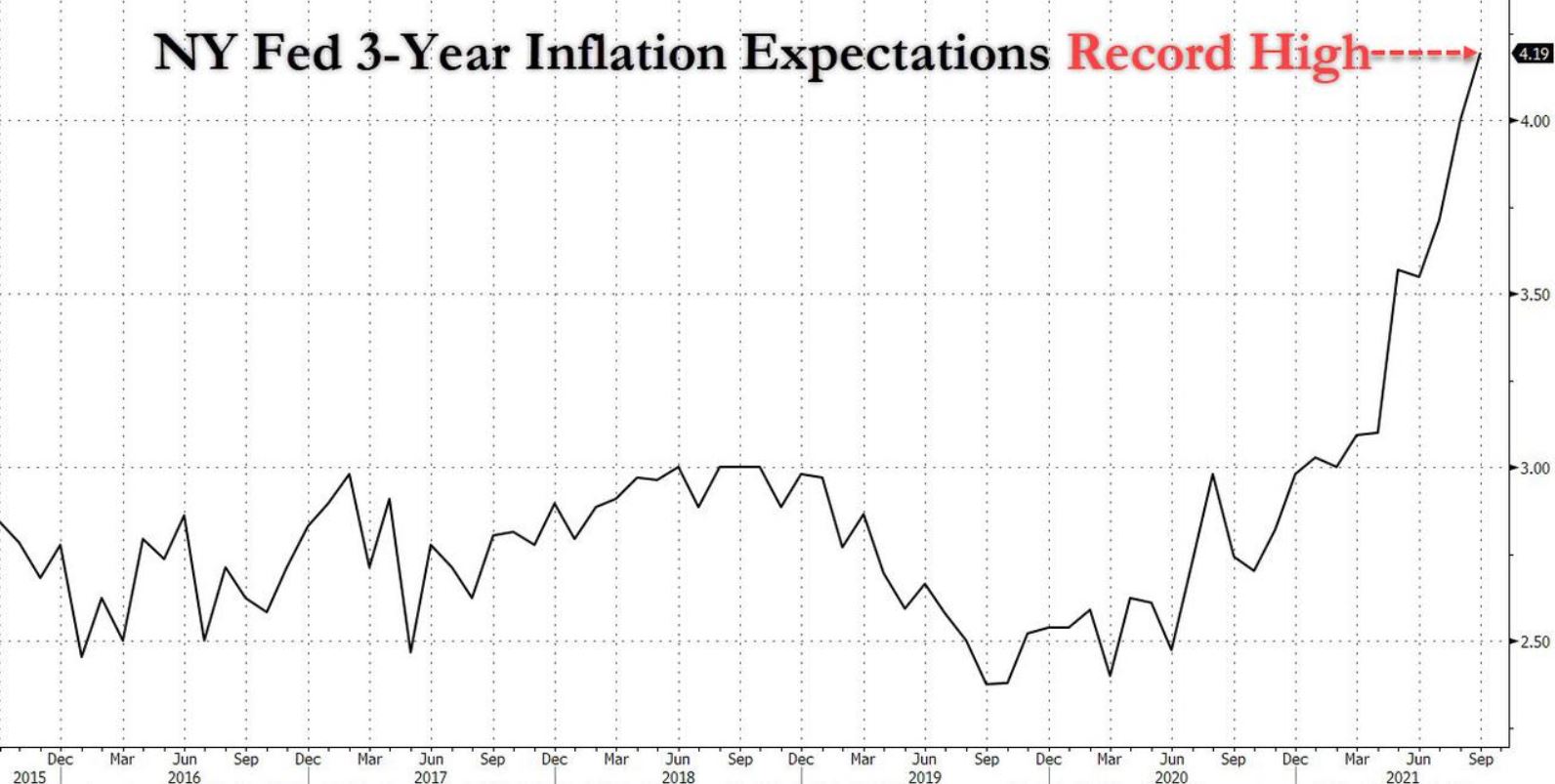

Mindennek fényében az egy és hároméves inflációs várakozások brutálisan megugrottak a tengerentúlon.

Hároméves inflációs várakozások, Egyesült Államok, százalék

Forrás: zerohedge

Az inflációs várakozások leszorítása érdekében a Fed idén novembertől elkezdheti mérsékelni a havi 120 milliárd dolláros kötvényvásárlási programját, melyet jövő év közepéig teljesen kivezethet. Ezt követően elindulhat egy finom kamatemelési ciklus is a tengerentúlon.

Mindez a kötvényhozamok megemelkedését vetíti előre, melyek történelmi mélyponton tartózkodtak. Jó eséllyel trendforduló van kibontakozóban az Egyesült Államokban.

10 éves amerikai kötvényhozamok alakulása

Forrás: Investing.com

Ha megdrágul az USA-ban a finanszírozás, annak jellemzően globális hatásai is vannak, főleg a feltörekvő univerzumban. A befektetők magasabb hozamfelárakat várhatnak el, ami miatt nyomás alá kerülhetnek a fejlődő, így a magyar kötvény- és devizapiacok is.

Mit léphet az MNB?

A Monetáris Tanács több alkalommal hangsúlyozta, hogy az elsődleges inflációs cél mellett szintén kiemelt cél a kötvénypiaci stabilitás fenntartása.

Emiatt az MNB jó eséllyel fenntartja a havi 40 milliárd forintos kötvényvásárlásokat, illetőleg szükség esetén akár növelheti azokat.

A forinton esetlegesen növekvő nyomást pedig több kamatemeléssel ellensúlyozhatja a jegybank.

A növekedés.hu felmérése alapján 2,1 százalékra emelkedhet az év végéig az alapkamat, melyet még néhány szigorítás követhet 2021 első felében. Amennyiben viszont a Fed gyorsabban szigorítana vagy a nemzetközi hangulat jelentősen romlana, abban az esetben megnőne az eladói nyomás a forinton és a hazai kötvénypiacon is.

A válasz az MNB részéről valószínűleg a több kötvényvásárlás és több kamatemelés párosa lesz.

A magasabb alapkamat ugyanis magasabb reálkamatot jelent, amely segíti a forint felértékelődését. A lépés jellemzően csupán a hozamgörbe rövid oldalára hat. A kötvényvásárlások ezzel szemben segítenek leszorítani az esetlegesen megugró hosszú lejáratú kötvényhozamokat, ami a finanszírozás szempontjából kiemelkedően fontos.

Hosszú távú trend

A hazai kötvénypiacon várhatóan az elkövetkezendő 2 évben emelkedhetnek a kötvényhozamok, összhangban a globális piaci és inflációs folyamatokkal.

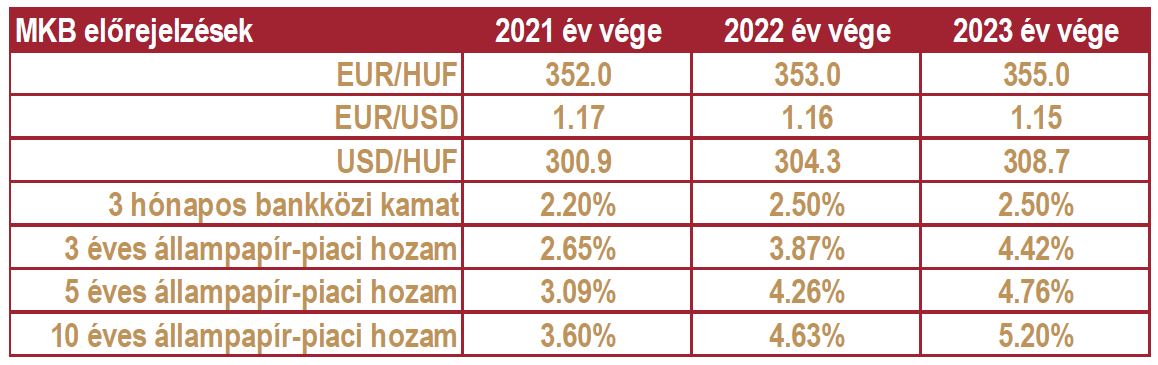

Az MKB Bank várakozásai alapján a hazai 10 éves kötvényhozamok 2021 végére 3,6 százalékra, 2022 végére 4,6 százalékra, míg 2023 végére 5,2 százalékra emelkedhetnek. Hasonló emelkedő pályát írhatnak le a 3 és 5 éves kötvényhozamok is.

Az euró/forint árfolyam többek között a jegybanki kamatemeléseknek és egyéb szigorító lépéseknek köszönhetően 355 forint környezetében oldalazhat 2023 végéig az MKB Bank várakozásai szerint.

MKB Bank előrejelzések

Forrás: MKB Bank

Európai Központi Bank

Az európai piacokra erőteljes hatással van az Európai Központi Bank (EKB) politikája. A pandémiás vészhelyzeti vásárlási program (PEPP) 2022 márciusáig van érvényben. Az EKB jegybankárai azonban már tettek arra vonatkozó célzást, hogy a hagyományos, havi 20 milliárd eurós eszközvásárlási program (APP) méretét kibővíthetik a kötvénypiaci hozamok stabilizálása céljából.

A PEPP program hirtelen kivezetése ugyanis nem kívánt negatív piaci és gazdasági hatásokkal járna.

Az EKB türelmesebb hozzáállása növelhetné a kockázatvállalási kedvet, valamint mérsékelné a hozamkörnyezetet - vagy annak emelkedését - és csökkentené a leértékelődési nyomást a régiós devizákon.