Jön a nyaralás, gyenge a forint, mikor váltsunk valutát?

ElemzésekKözeleg a nyaralási szezon, a külföldi utakhoz valutára van szükség, és sokan gondolkoznak, hogy mit tegyenek: érdemes várni, vagy megvegyék előre a valutát. Érdemes-e egyáltalán foglalkozni az időzítéssel?

Ne spekuláljunk

Ha valaki külföldre utazik, óhatatlanul idegen valutára van szüksége, a legtöbb népszerű európai tengeri úti cél esetén ez az euró, de még a szomszédos Horvátországba is sokan eurót visznek, hogy a helyszínen váltsák kunára. A forint most viszonylag gyenge: eurónként 325-327 között mozgott az elmúlt napokban, ilyenkor gyakran kérdezik ismerősök, hogy most váltsanak-e, vagy várjanak még egy kicsit, hátha jobb lesz a hazai valuta kurzusa.

Nos, lényegében az árfolyamtól függetlenül azt lehet mondani, hogy a nyaralásra szánt valutával ne spekuláljunk, hisz egyrészt semmiképpen nem nagy összegről van szó (pár hét alatt rendszerint százalékosan nem nagy az eltérés), másrészt a valutaárfolyamok rövidtávú mozgása meglehetősen kiszámíthatatlan. Sokszor leginkább csak lélektani motívumról van szó: jobban érezzük magunkat ha erősebb forintárfolyam van, amikor nyaralni megyünk, miközben az elköltött összegben jelentéktelen a tényleges eltérés.

Kis eltérés

Ha abból indulunk ki, hogy a forint árfolyamának legerősebb értéke eurónként 312 volt az elmúlt évben, akkor látszik, hogy ez 4-5 százalékos eltérés a jelenlegi árfolyamhoz képest. Ha azt nézzük, hogy a pár hetes, egy-másfél hónapos távon mekkora szokott lenni a mozgás (a nyaralásig hátralévő idő), azt látjuk, hogy 2-3 százaléknál ritkán van nagyobb elmozdulás ilyen időtávon.

Ez azt jelenti, hogy ha 100 ezer forintot tervezünk elkölteni, akkor 2-3 ezer forinton spekulálunk, de ha mondjuk 1000 euró az költőpénz, akkor is 10 ezer forint alatt van a lehetséges eltérés,

nyugodtam mondhatjuk, hogy egész kiadásunkhoz képest semmiképpen sem jelentős tétel. Felesleges rajta nyugtalankodni, ráadásul sok esetben ma már a váltás és a fizetés ideje egyidőben van, hisz legegyszerűbb, ha bankkártyánkkal vásárolunk vagy fizetünk az étteremben, ugyanúgy, ahogy itthon.

Lélektani hatás

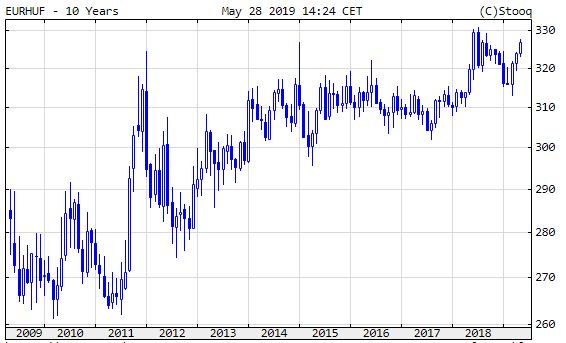

Mindazonáltal persze felmerül a kérdés, hogy miért is gyengébb a forint, mint amit korábban megszoktunk. Ha megnézzük a grafikont, ott az látszik, hogy tavaly ilyenkor hasonló volt az árfolyam, tavalyelőtt 310 körül volt a kurzus, három éve 315, négy éve is nagyjából ennyi, öt éve pedig 305 körül. Ez azt jelenti, hogy százalékosan 5 év alatt bő 6 százalék, az azt követő három évihez képest 3,5-5 százalék a gyengülés, semmiképpen nem vészes mérték. Nagyobb a lélektani hatás, mint amit a nyaralás költségeinek ebből adódó drágulása indokol.

Euró/forint, 10 év

Euró/forint, 10 év

Mi hat az árfolyamra?

Mindamellett Európában sok országban járva szembetűnő, hogy magasabb az árszínvonal, mint otthon. Ebből adódóan fel is merül a kérdés, hogy a forint árfolyama végül is megfelelő-e vagy alacsonyabb a kelleténél? Nos, egy szabadon lebegő valuta árfolyamát ténylegesen csak az iránta mutatkozó kereslet és kínálat határozza meg, ami több tényezőből adódhat: a legfőbb ezek közül rendszerint az adott ország exportjának és importjának egyenlege, de szerepet játszhat a turizmus, a külföldi valutában való adósságtörlesztés, vagy épp hitelfelvétel is, és végül a tőke hozamkereső mozgása: a pénz gyakran a magasabb kamatozású devizák irányába vándorol, máskor pánikszerűen távozik onnan.

Ha ezek hatását megnézzük nálunk, akkor azt láthatjuk, hogy az exportunk az utóbbi években jócskán meghaladja az importot, ebből devizatöbblet keletkezik, ami forinterősítő hatású, ha azt az exportőrök átváltják. Az adósságtörlesztésben viszont más a helyzet: a devizában fennálló államadósságot fokozatosan csökkenti az ország, és forint alapú hitelt vesz fel helyette, ennek jelentős a devizaigénye. Ami a kamatot illeti: még az előző évtizedben irreálisan magas volt a forint kamata, így áramlott a hozamot kereső pénz hozzánk és erősítette a forintot, addig most az intézmények rövidtávon elenyésző kamatot kapnak forint befektetéseikre.

Hosszabb és rövidebb táv

Mindennek alapján érthető, hogy a forint jóval gyengébb, mint mondjuk 15 éve (akkor 250 körül volt eurónként) ugyanakkor az elmúlt néhány évben meglehetősen stabil volt 305-315 között, csak tavaly ilyenkor gyengült érdemben ehhez képest, és az egy év átlagában ez a gyengeség meg is maradt. Ennek legvalószínűbb oka az lehet, hogy az itthoni infláció megemelkedésével (a jegybanki 3 százalékos cél elérésével) párhuzamosan nagyok lettek a kamatemelési várakozások, ami felerősítette az árfolyammal kapcsolatos spekulációt.

Az első, márciusi jegybanki kamatemelés előtt volt egy komoly forinterősödési hullám, ez az azóta lezajlott gyengülés fényében minden bizonnyal a túlzott kamatemelési várakozásokkal függött össze, míg az azóta lezajlott gyengülés vélhetően a várakozásokra nyitott forintvételi pozíciók zárásának köszönhető. A múlt hét eleji, 327,50-es eurónkénti érték elérése után mindenesetre stabilizálódott az árfolyam, ezek után kevéssé valószínű, hogy elérné a mindenkori leggyengébb, 330,50 körüli értéket, az inflációhoz képest alacsony intézményi kamatszint viszont egyelőre a komolyabb erősödést gátolhatja.

Túl nagy elmozdulást így nem várunk a nyaralási szezon idején.